中国VC步入寒冬,IPO退出受阻

发布者:金融小镇网 发布时间:2022-10-24 17:23:55

金融小镇网10月24日讯:2022上半年,受宏观经济、地缘政治等条件影响,大中华区风投活动明显放缓。规模在1亿美元以上的大额交易数量骤减,面对优质资产的激烈竞争和来自PE的压力,更多风投迈向早期投资,部分投资者将目光转向东南亚。

相比于逐渐饱和的互联网市场,制药、半导体、电动汽车、能源转型、人工智能和ESG相关行业更受早期投资者青睐。

投资持续降温,后期交易骤减

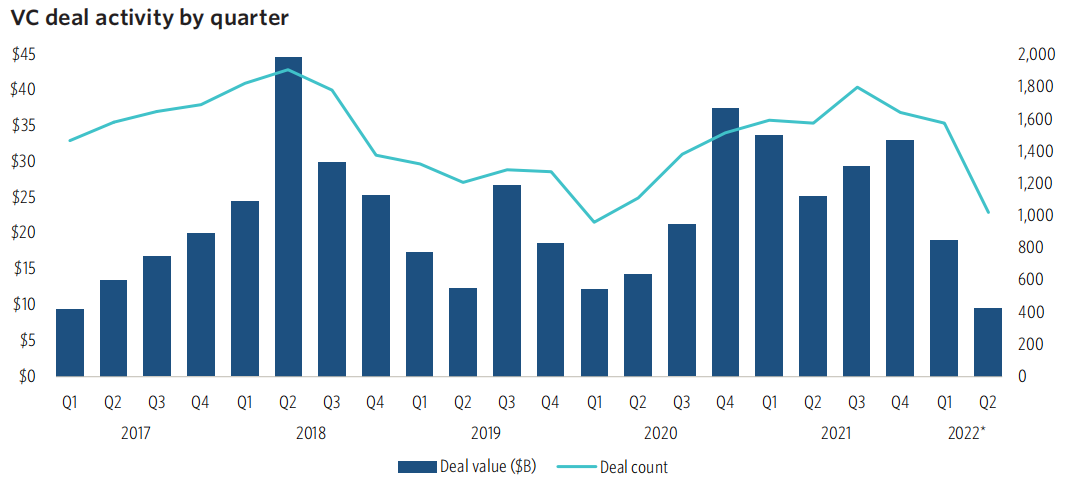

大中华区季度风投交易数量、价值(十亿美元),数据来源:Pitchbook

2022年第二季度,大中华区风险投资交易价值回落至两年前的同期水平,交易数量1017笔,总价值不到100亿美元,两项数据均接近2019年以来的最低水平。与一季度相比,二季度风投交易价值下跌近50%。

今年以来,大中华区的风投活动出现放缓趋势,去年第三季度风投完成近1800笔交易,价值达294亿美元;第四季度交易数量虽有所下降,但价值却突破300亿美元。

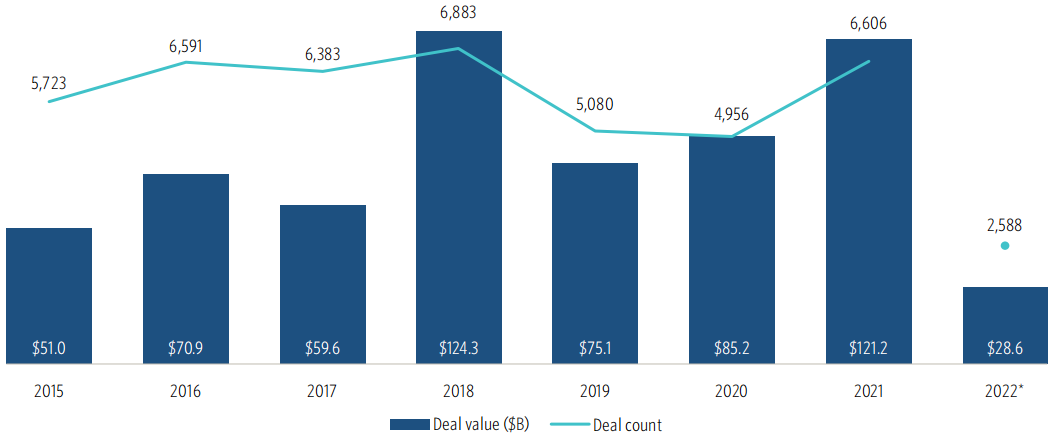

大中华区2015-2022上半年风投交易数量、价值(十亿美元),数据来源:Pitchbook

2022上半年大中华区共完成2588笔风险投资交易,远低于去年平均水平,交易价值为286亿美元,不到去年的1/4。数据上看,今年以来的风险投资活动已经接近疫情开始之前的2019年。

同时,单笔价值超过1亿美元的大额交易也显著放缓。2022上半年,大中华区仅产生56笔大额交易,远低于美国同期的356笔和去年共261笔的平均水平。

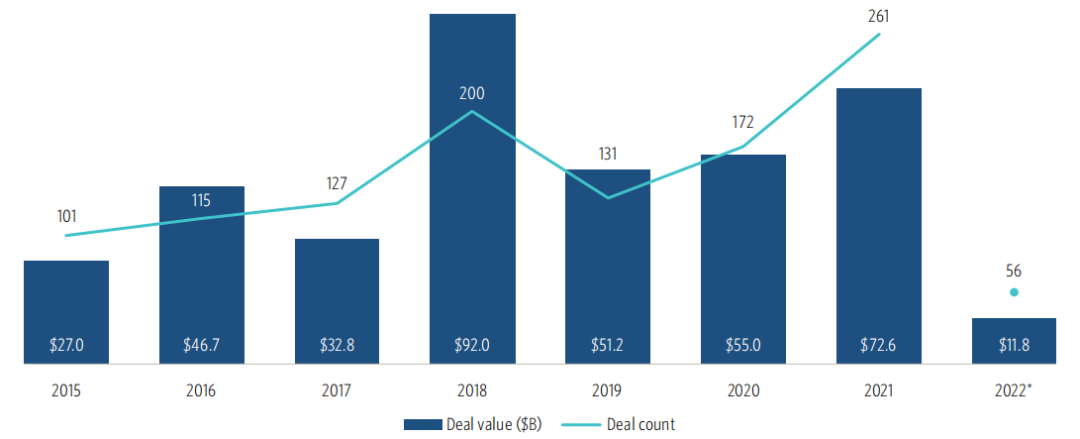

大中华区1亿美元以上大额交易数量、价值(十亿美元),数据来源:Pitchbook

2016-17年,大中华区的大额交易数量曾经超越美国,但此后一直落后。该现象与区域内的风投募资相关,2016-17年大中华区风投基金融资也创下历史纪录,大额交易主要来自非国内投资者。受相关条件制约,近年来外部风投基金募集的数量与资金下跌,在参与国内市场时受到更多阻碍。

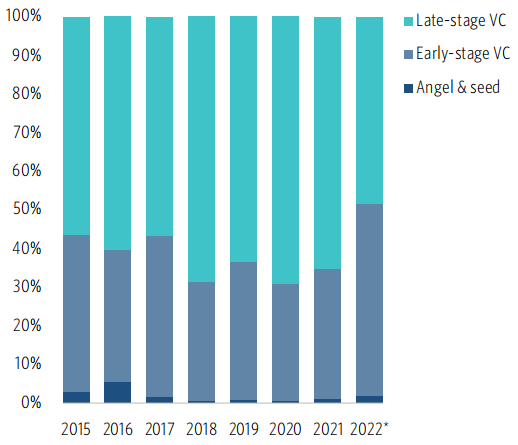

天使&种子轮、早期、后期交易价值占比,数据来源:Pitchbook

与后期交易相比,种子和早期交易下跌幅度相对较小。一级市场对优质资产的竞争变得更加激烈,风投更多地迈向早期投资,押注下一个十年。2022上半年大中华区天使轮、种子轮共产生205笔交易,价值5亿美元,与去年数据相比小幅下滑。

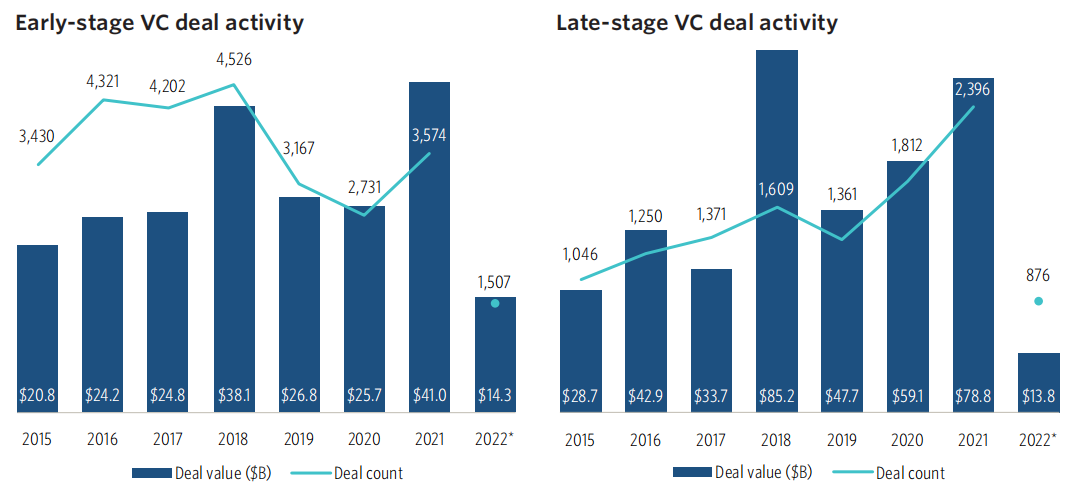

早期&后期交易数量、价值(十亿美元),数据来源:Pitchbook

2022上半年大中华区产生的后期交易数量与价值都遭到大幅削减,后期公司在876笔交易中融得138亿美元,交易价值仅约去年的1/6,同时早期交易数量与价值水平也回落至疫情之前。

外资陆续离场

非本土投资者参与的风投交易数量、价值(10亿美元),数据来源:Pitchbook

考虑到一些潜在的如境外上市阻碍等退出风险,非本土投资者在参与大中华地区的风险投资活动时变得更加谨慎。2022年上半年非本土投资者仅完成367笔交易,远低于近年来的平均水平,交易价值93亿美元仅为去年的15.8%。

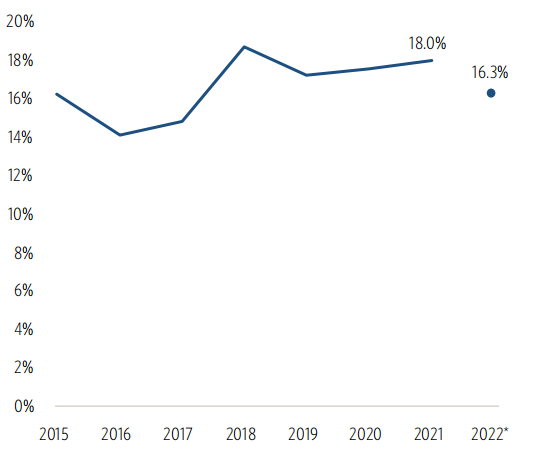

非本土投资者参与的风投交易数量占比,数据来源:Pitchbook

非本土投资者所参与的交易数量占比较去年也有所回落,从18%下降到16.3%。数据表明外资对境内风投交易活动的参与度下降。

美元与人民币交易价值占比,数据来源:Pitchbook

美元VC交易价值在总价值中的占比进一步下跌至近30%。所有交易中美国风投参与的数量占5%,本土风投参与数量占85%,欧洲占2%,剩余来自其他国家。随着中国经济持续增长,未来投资市场对外国投资者开放的广度与深度有望进一步扩大,准入与规模要求有望降低。

《外商投资法》颁布以来,全国多地基于最新政策指引颁布或修订了当地的外国合格投资者(QFLP)政策,使外国投资公司与基金更容易进入国内私募市场。自十年前在上海启动试点以来,该计划已扩展到其他10余个城市。随着监管的进一步放宽,外资对风投活动的参与度将有所转变。

风投募资放缓,头部效应显现

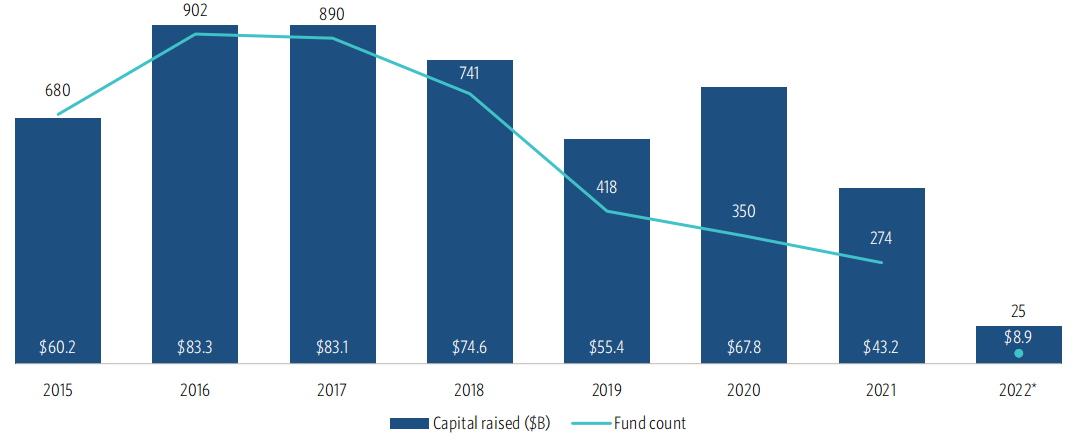

大中华区风投基金募资数量、价值(十亿美元),数据来源:Pitchbook

2022年大中华区风投募资遇冷,仅募集25只基金,数量为去年的9%;共募集资金89亿美元,价值为去年的20%。与募资总价值相比,基金数量降幅更为明显,数据表明资金更多集中在大型基金手中,规模较小的基金募资进一步放缓。

风投基金价值、数量占比(按规模划分),数据来源:Pitchbook

根据Pitchbook数据,2022年募集的规模在10亿美元以上的风投基金数量占比接近50%,规模在1亿美元以上的风投基金价值占比超过60%。随着风险不断加剧,LP更愿意把资金交给大型机构与基金管理,相比之下规模低于500万美元的基金数量占比低于5%。可以预见未来这一趋势还将持续,新兴基金经理在境内的募资活动将更加困难。

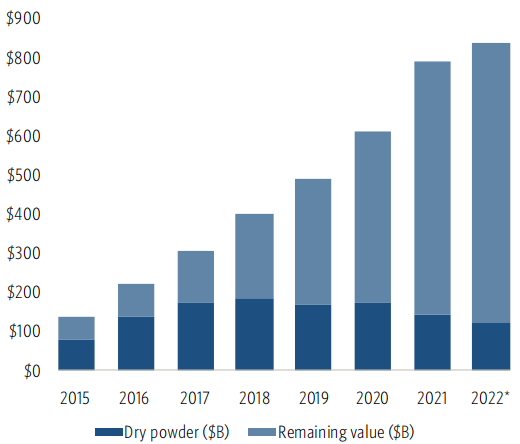

大中华区风投可投资金趋势(十亿美元),数据来源:Pitchbook

在募资活动有望创下历史新低的2022年,大中华区风投活动的可投资金(dry powder)降低至2016年以来的最低水平。自2018年达到1880亿美元的高点以来,可投资金在近4年内持续下跌,并在2022年降至1227亿美元。

大中华区风投可投资金与资管规模(十亿美元),数据来源:Pitchbook

受募资活动影响,风投的资产管理规模增速也明显放缓,与去年8000亿美元相比增长不到500亿美元。在外资遇冷的背景之下,可投资金的持续减少引发市场对未来长期投资的担忧。

退出受阻,外资退出价值清0

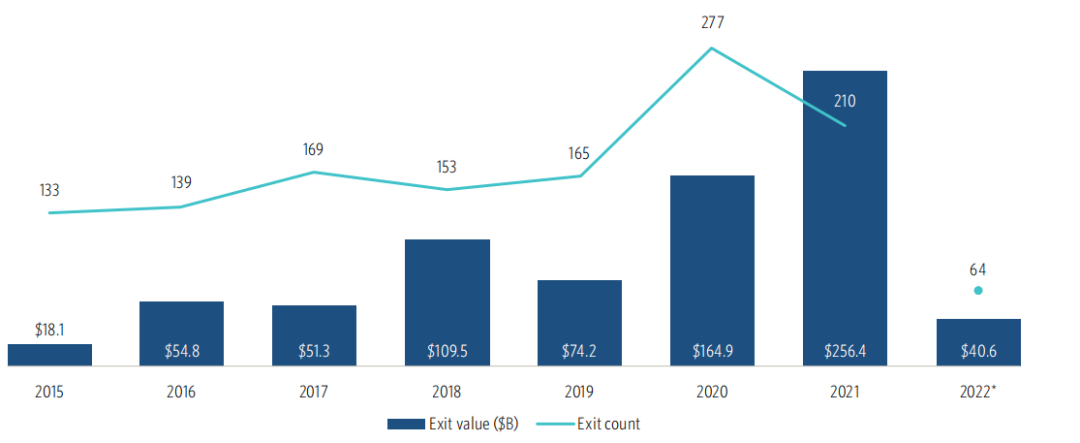

大中华区风投退出数量、价值(十亿美元),数据来源:Pitchbook

2022上半年大中华区风投退出活动与投融资一致大幅放缓,退出交易共完成64笔,产生价值406亿美元,与去年平均水平相比显著下降。自2022年初以来,全球经济波动引起了二级市场的股价回调,一级市场同样遭到波及,初创公司估值遭到削减。

自2019年以来,以上市形式收获的退出价值占退出总价值的95%以上,投资者对公开市场流动性的依赖程度进一步提升,而年初至今IPO冻结使最主要的退出窗口被关闭。

来源:行岩资本