揭秘浙江私募圈儿!老牌私募看北上深,新兴私募看江浙

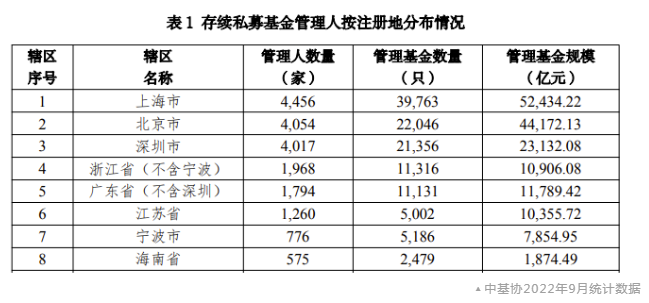

发布者:金融小镇网 发布时间:2022-11-18 13:19:21根据中基协9月公示数据显示,存续私募基金管理人数量按注册地分布情况排名,浙江(不含宁波)位列第4,宁波位列第7。近年最热门的海南,也还是略逊一筹。

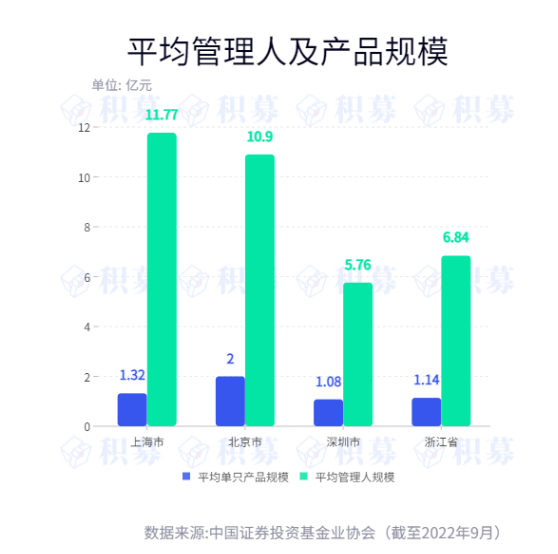

整个浙江的私募管理人数量,加起来占了全国的11.37%。 而且粗略算下来,浙江平均管理人规模和平均单只产品规模数据也很亮眼,平均单只产品规模超1亿元,平均管理人规模超5亿元。 虽然略低于北京上海,但高于深圳,可见浙江地区私募整体质量较高。 浙江私募,两大中心 浙江有副省级城市2个,为杭州、宁波,地级市9个为温州、湖州、嘉兴、绍兴、金华、衢州、舟山、台州、丽水,每个地区都有私募注册生根。 而在这一众城市之中,“杭州”“宁波”也一马当先,支撑着浙江私募的发展。杭州注册私募1480家,占据浙江私募数量53.94%,宁波注册私募776家,占比28.28%。 而从办公地来看,浙江私募显得更加集中。根据中基协数据显示,在浙江实际办公展业的私募管理人共计1943家,其中杭州市占比72.77%,宁波市占比13.69%。 浙江第一中心,杭州 2016年,借助G20峰会的东风,杭州开始成为全球资本汇聚的高地,金融业在杭州所占比重越来越大。 积募统计了杭州私募成立、登记的时间图表,2016-2017年无疑是杭州地区私募发展的最高峰,在G20对于杭州金融的影响下,呈现出了与北上深“2014-2015年为最高峰”不同的发展脉络。 在杭州私募快速发展的同时,其行业影响力也不断得到提高。2016全球私募基金西湖峰会在杭州开幕,吸引了全球资本市场领袖、专家,财富管理和私募基金行业龙头机构等近千名代表齐聚参会,其影响可见一斑。 此外,杭州也积极效仿美国格林威治小镇,打造本土的私募基金小镇。2015年杭州玉皇山南基金小镇正式揭牌,目标“打造一个国内一流的私募(对冲)基金小镇”,计划未来5年内,引进、培育50家以上的私募证券期货基金、量化投资基金、对冲基金等机构,管理资产超过1500亿元。 根据官方数据显示,截至2019年4月,小镇总资产管理规模达11200亿,税收超60亿元,已经远超最初的目标规模。 浙江第二中心,宁波 2003年2月15日,《中国证券报》在头版刊发《涨停板敢死队》一文,宁波“涨停板敢死队”便闻名全国。宁波民间的股票投资活动作为一种传统和一种文化,其生命力几乎超越了国内任何一座城市。 早在建国前,就有不少宁波人在上海投资股票;到今天,宁波依然有非常多的优秀股市投资者,也因此,宁波发展从来不缺乏优秀的私募人才。 根据中基协数据统计,目前存续最早的宁波私募成立于2005年,是宁波东元创业投资有限公司,相对比较年轻。从历史来看,宁波私募发源于90年代末期,2010年发展开始加速,2014年乘着行业发展的东风迎来繁荣的阶段。 宁波梅山保税港区是宁波最为出名的基金小镇,于2008 年2 月24 日经国务院批准设立,是中国第5个、浙江省唯一一个保税港区。类金融投资类企业作为梅山保税港区管委会重点培育产业之一,制定有专项扶持政策,为宁波吸引来了大批股权/创投管理人注册落地。宁波地区家股权/创投管理人,380家都注册在该基金小镇,聚集效应非常明显。 去年7月,宁波市正式出台《宁波市外商投资股权投资企业试点工作实施办法(试行)》,目前,宁波是浙江省内唯一具有QFLP和QDLP试点资格的城市,这对于稳步推进资本项目可兑换、提升投资自由化便利化水平等具有积极意义。 浙江私募发展脉络 将目光倒退回2013年,在私募管理人登记备案制度出炉以前,浙江地区的私募管理人数量甚至不超过500家。整体来说,浙江私募的发展脉络也和行业整体一致,从2014年开始迈入发展快车道。 受2016年G20影响,该年度登记成功的私募管理人数量相对较少,但乘着G20的东风,当年成立的私募管理人增速不减反增,于2017年达到最高峰。并且2017年登记管理人受2016年存量影响,通过登记的管理人数量也相当大。 浙江地区存续私募管理人总体较为年轻,仅有3家成立于2000年以前,发展起步相较北上广深更晚。 3家管理人均为股权/创投类管理人,其中成立最早的是中建投信托股份有限公司,成立于1979年。 注册在浙江办公的管理人中,大部分都是股权/创投类,占比63.74%,证券类占比34.55%。 除此之外,还有1家资产配置类管理人。资产配置类管理人一直是最难申请的,管理人背景无一不是非常厉害的,目前全国一共登记有9家。 浙江这家资产配置类管理人为浙江玉皇山南投资管理有限公司,登记于2015年,目前管理规模区间为10-20亿元。 注册在浙江的管理人中,99.34%都是内资企业。 浙江地区的涉外资私募主要集中在杭州地区,占浙江地区的三分之二,其中包括摩根士丹利(中国)股权投资管理有限公司、鹰石投资管理(杭州)有限公司等知名机构,其次是宁波、湖州、金华三地。 浙江私募员工/产品/规模情况 据中基协数据显示,截至9月底,在浙江实际办公展业的1943家私募管理人,共计管理11761只基金产品,注册在系统的全职员工共计14755人。 这也就意味着,全国有11.37%的管理人在浙江营业办公,仅次于北上广深。 在浙江展业的这1943家管理人中,大多数团队精简小巧,团队人数在10人及以下的共计1676家,占比86.26%。 人数超过100人的管理人有2家,分别是敦和资产管理有限公司、山东创道股权投资基金管理有限公司。 在浙江办公的大部分管理人管理基金产品数量都在10只以内,占比85.95%。 5家管理人管理超过100只基金,均为证券类管理人。所有管理人中,在管产品数量最多的是宁波幻方量化,共计470只,其次是管理203只产品的白鹭资产,不愧是量化大佬 评价私募永远绕不开规模,来看看浙江私募的规模状况吧! 据中基协数据显示,截至9月末,在浙江实际展业的管理人中,0-5亿元规模的管理人占主要地位,占比83.53%,5-10亿元规模的管理人占比6.64%。 据中基协数据显示,截至9月份,有18家百亿私募在浙江实地办公展业,占全国的4.63%,排名全国第5,如果要追赶北上深,还需要继续努力呀~ 不过这18家,大多都是私募er耳熟能详的大佬,比如敦和、遂玖、白鹭、永安国富、九章、幻方、旌安等等。 不得不说,浙江还是浙江人的天下,无论是按产品数量看,还是员工数量排名,还是看百亿规模,几乎都是注册在浙江本土的机构。 值得一提的是,浙江系私募大佬也是行业内鼎鼎有名的,叶庆均、蒋锦志、江晖、裘国根等都出自浙江,创建了敦和、景林、星石、重阳等顶级私募机构。 其中,叶庆均是浙江省唯一一家资产配置类私募管理人玉皇山南投资管理有限公司以及百亿私募敦和资产的实控人,创造过10万到100亿的投资传奇,被称为期货界的“南帝”、“中国的索罗斯”。 浙江人投资营商上的天赋,不愧是自古出名的! 来源:积募