私募年底加仓忙,仓位数据飙升至近三年高位,明年看好这些行业!

发布者:金融小镇网 发布时间:2023-06-09 14:18:45周三A股三大指数高开,开盘之后震荡拉升,此前一度翻绿的创业板指数涨幅更是扩大至1%。午后虽有白酒板块跳水,但半导体板块冲高,临近盘尾,指数再度回升,个股整体做多氛围偏强。

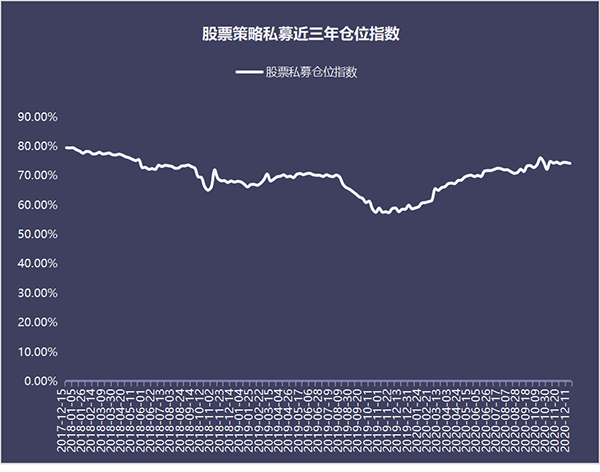

虽是临近年底,但是私募加仓情绪高昂。根据私募排排网组合大师数据,截至12月11日,股票策略私募仓位指数为79.51%,不仅创出年内新高,更是创出近三年新高。

01公募规模达18.75万亿,私募最新仓位指数79.51%

12月份以来,虽有创业板指涨幅超过8%,但同期科创50、上证综指与中证500依旧收跌。

年末既是公募基金排名激战期,加之年关临近,市场各方入市做多意愿并不强烈,不少投资者选择观望,但是私募基金却在年底频频加仓。

私募排排网组合大师数据显示,截止12月11日,股票策略私募整体仓位指数为79.51%,不仅维持高仓位不变,仓位指数更是创出年内新高,更是创出近三年新高。

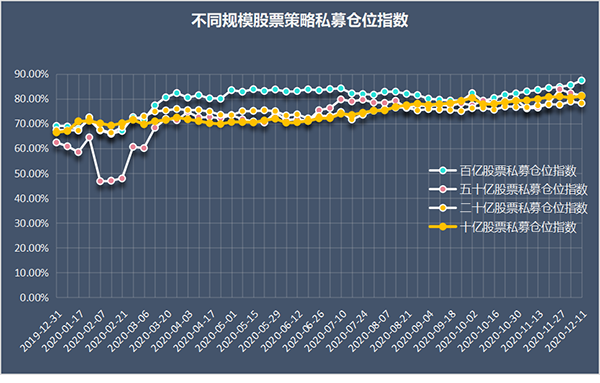

从不同规模股票策略私募仓位变动数据来看,百亿股票私募、五十亿股票私募、二十亿股票私募仓位指数、十亿股票私募最新仓位指数分别为87.32%、81.26%、78.16%、81.04%。百亿股票策略私募不仅仓位最高,较上周也是整体加仓1.86个百分点。1亿规模私募依旧是仓位最低,截至12月11更新的数据,该规模区间的仓位指数为78.13%,比百亿私募仓位低9.19个百分点。

除了私募仓位高企,今年公募基金规模也是出现快速增长。中国证券投资基金业协会12月22日发布数据,截至2020年11月底,我国境内共有基金管理公司132家,其中,中外合资公司44家,内资公司88家;取得公募基金管理资格的证券公司或证券公司资产管理子公司共12家、保险资产管理公司2家。以上机构管理的公募基金资产净值合计18.75万亿元。

02 2021有望是股票配置黄金元年,把握周期股行情

虽然A股在2019年、2020年已经连续上涨两年,但是在“房住不炒”观念深入人心,以及全球经济复苏预期的背景下,私募依旧看好明年股市行情。

庄贤投资表示,2021年有望成为股票配置黄金元年,价值股和周期股前期持续低估,有望在2021年的经济回弹过程中,陆续弥合较大裂口,重点看好围绕全球资本开支增加的机械、智能化、中游材料、部分矿业等顺周期板块。同时,考虑到内循环和十四五将在2021年正式开动,依然看好国内亟待突破瓶颈的创新领域。

芬德资本认为2020年3月底开始的这一轮牛市行情会持续到2022年二季度。2021年A股走势总体上类似于2009年,明年上半年是牛市主升行情。当下处于经济复苏初期, 全球央行货币宽松,中国货币政策跟财政政策大幅发力。而目前股市估值处于历史低位,尤其是周期性股票估值极低,安全性极高,孕育着重大战略性投资机会。接下来看好周期性板块机会,化工钢铁、有色煤炭、老基建、券商保险等。

君创基金副总裁兼投资总监商维岭认为明年成长股和价值股都会出现结构化机会。明年的关键变量在于二季度的宏观因素,进入二季度需要进行一些风险防范,明年下半年会有一些确定性的机会出来。

从长周期、可持续、可复制的独特价值观体系中,商维岭看好大消费、大科技和低估价值成长的龙头企业。认为具备成长性的优质赛道均会出现比较好的投资机会,比如食品饮料、新经济、场景消费、互联网、医药医疗、高端白酒等,仍存巨大空间。在细分领域中,保持优秀的公司值得关注,竞争优势凸显的龙头企业会继续享受赛道景气带来的成长红利,预计企业叠加自身的强势增长潜力,会出现超额回报,投资者可重点关注。

斌诺资产彭子峰预计,2021年货币政策将边际收缩,在流动性相对收紧的情况下,风险偏好将有所下行,随着市场成熟资金的规模逐渐扩大,价值股的表现预计将优于成长股。对于低估值的价值板块,可能会走出前高后低的走势,建议关注经济复苏下的顺周期主线,重点关注有色、化工、建材等板块。

目前,中国着出生率的下降、人口的老龄化,劳动人口在未来会成为短缺,所以,科技产业是我们整个国民经济发展的必然趋势,直接影响我国整体产业技术的水平以及国民的幸福指数。

壁虎资本总经理张增继介绍称,现在正处于上述阶段的变革时期,整个科技产业都会迎来巨大的增量以及技术的变革。而那些具有较强的创新研发能力以及技术垄断的公司将会伴随行业的增长而快速成长,也是最具有投资价值的公司,也是中国未来的核心资产。

从资产的风险收益比来衡量,奶酪基金基金经理庄宏东认为明年低估的优质资产更有投资价值。理由是今年科技板块涨幅较大,市场的业绩和预期都比较高,明年获得超额收益的难度会增加。价值低估的板块,防守性更强,部分板块的龙头公司估值处于低位,配置价值凸显。对于明年的布局,公司会构建攻守兼备的组合,一方面继续持有家电、白酒、医药等成长性好,估值相对合理的的行业,同时也对保险、地产等低估值、低预期的板块进行加仓。(金融小镇网转载自私募排排网)