高瓴腾讯看上新风口:美妆游乐园火了,5000亿市场的下一个泡泡玛特?

发布者:金融小镇网 发布时间:2023-06-09 14:13:24马卡龙配色、ins风、网红打卡地、佛系导购、进店可撸一个全妆、剁起手来完全不受控制……高瓴又看上一个新风口——美妆集合店。

这个新风口不止高瓴中意,投出泡泡玛特的“黑马基金”——黑蚁资本也在重仓。这一新风口还吸引了包括腾讯、华平、经纬中国、CMC资本、复星锐正资本、真格基金在内的一线资本悉数进场。

市场最新的引爆点来自于这一赛道选手HARMAY话梅的新一轮估值。一位知名机构投资人向投中网透露,HARMAY话梅目前对外融资的报价是一家店估值10亿元,粗略推算,坐拥5家门店的HARMAY话梅目前估值高达50亿元。不过这一消息未得到官方认证。

这个风口,选手是不缺的。以HARMAY话梅、THE COLORIST调色师、NOISY Beauty、WOW COLOUR为代表的选手,在过去一年里急速开店,抢占了屈臣氏们的商场位置。

虽然开店速度已经够快,但距离美国版下沉美妆龙头Ulta Beauty来说,这个速度还不够快。Ulta Beauty目前拥有1262家门店,早在2015年就超越丝芙兰,一举成为美国最大的化妆品零售连锁。

看到这里,如果你还没听过Ulta Beauty、HARMAY话梅、THE COLORIST调色师。不好意思,那说明你已经看不懂这届年轻人了,你极有可能错过下一个完美日记和泡泡玛特。

1、没听过HARMAY?你可能错过下一个泡泡玛特

美妆蛋墙、马卡龙配色、仓储式开架设计、佛系导购、上百款大牌小样、拔草后千字门店笔记……

这些美妆集合店成为女生们新晋网红拍照打卡圣地。Z世代们甚至不惜排队两小时,只为去HARMAY话梅打个卡。

这届年轻人到底在想啥?横空出世的新型美妆集合店为何能俘获Z世代芳心?

“最吸引人的是所有的彩妆产品都可以自主试色,试试试才能买买买。”

“不要太好逛,你能理解那种心情么,就是一排排的口红,而且是你根本买不到的断货王,还有整排货架的化妆品,lamer、Lancome,还有试用装,我感觉我的荷包要遭殃了。”

“小女孩基本离不开了,看到这个店。致命缺点是因为平价产品居多,剁起手来完全控制不住自己。”

线上“种草”的Z世代们在线下拔草后往往会留下门店笔记,而这又会吸引更多的人前去探店“打卡”。

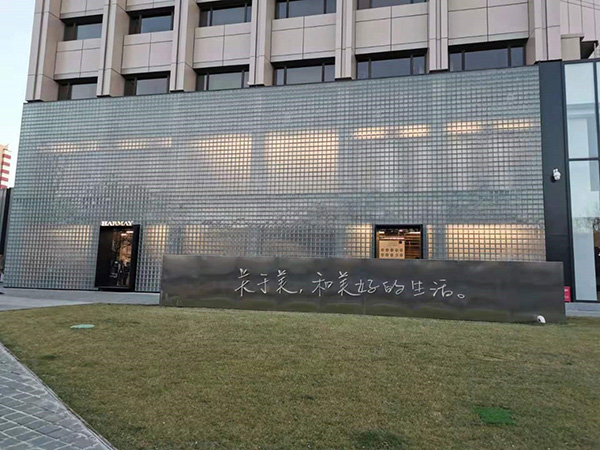

近日,投中网亲自探访了THE COLORIST调色师和HARMAY话梅线下门店,两家虽然装修风格截然不同,但也有不少相同点,比如两家美妆店都在装修上花了不少心思,都是开架式、全程自助式购物,BA无强制推销。

从店铺人群画像来看,THE COLORIST调色师店内大部分都是年轻人, 年龄主要集中在20-30岁左右,95%以上都是女性,大部分顾客都是成群结伴。即便在工作日的下午,投中网也看到好几位穿校服的初高中生进店内购物。

而HARMAY话梅的目标客群主要是小白领和年轻女性。HARMAY话梅北京三里屯店虽然已经开了一年多,但热度不减,哪怕是工作日下午,店里依然挤满了人。到了周末,甚至要排上1-2个小时的队才能进店。

年初来势汹汹的疫情对线下商业造成了不小的冲击,但这并没有阻挡线下美妆集合店的的扩张步伐。

年初横空出世的WOW COLOUR已在全国开出近300家门店,去年10月落地首店的THE COLORIST调色师已拥有超100家实体店,NOISY Beauty也在广东,江西等省份开设数十家门店。据赢商大数据监测显示,THE COLORIST调色师部分门店日均客流达到1.4万+人次。

行业的爆发式增长让投资机构闻风而动,大量资本不断涌入。

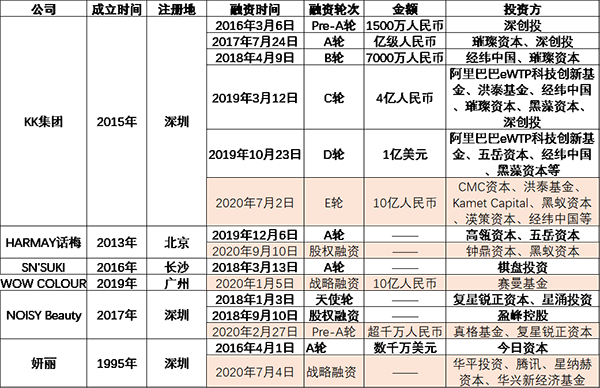

据不完全统计,今年以来,包括KK集团、HARMAY话梅、WOW COLOR、NOISY Beauty、妍丽在内的线下美妆集合店均获等知名基金的青睐。

有趣的是,完美日记、泡泡玛特、名创优品、喜茶背后的推手们也闯入了这一赛道。

在百货零售领域取得巨大成功的名创优品显然想再造一个美妆界的“名创优品”。

年初,美妆集合店WOW COLOUR获赛曼基金10亿元战略投资,而后者系名创优品创始人叶国富所创。

WOW COLOUR前首席执行官杨阳曾分享道:WOW COLOUR的创意灵感来源于一组大数据——2019年6月,公司此前创新性将人气国货彩妆品牌引进旗下家居类零售店,其不到4%的SKU占有率竟创造了全店一个月40%销售额。

去年10月刚完成1亿美元D轮融资的KK集团于今年7月再次完成10亿元的E轮融资。KK集团成立于2015年,累计融资超过20亿元,估值超10亿美金。

同月,华平投资、腾讯、星纳赫资本等机构完成对化妆品零售连锁企业妍丽的战略融资,在本轮融资完成后,华平投资成为妍丽的最大股东。妍丽成立于1995年,截至2020年6月,妍丽在全国40多个城市开设了130余家直营门店。

以极简工业风独树一帜的美妆店HARMAY话梅获得钟鼎资本和黑蚁资本的投资,而去年底获得高瓴A轮融资时,只有三家门店的HARMAY话梅投后估值已达5亿。

近日,一位投资经理跟投中网透露,HARMAY话梅目前对外融资的报价是一家店估值10亿元。粗略推算,坐拥5家门店的HARMAY话梅目前估值高达50亿元。这一消息并未得到官方认证。

HARMAY话梅这个估值是否正常?

投中资本董事Charles指出,“HARMAY话梅按照单店10亿元去估值其隐含了品牌潜力、扩张速度、运营能力等价值,若以明年店面扩张规模、单店模型表现、实现整体销售额等反推其当下估值比较合理,对于线下连锁,若稳定爬坡期短、年扩张速度较快,均是值得被关注的线下新星。”

2、寻找中国版Ulta Beauty

完美日记用四年时间成功上市,让不少投资机构嗅到美妆行业的巨大商机。

据国家统计局数据显示,今年前11个月全国化妆品零售额为3076亿元,与去年同期相比增长9.5%,高于同期社会消费品零售总额增速14.3个百分点。

智研咨询报告显示,到2022年,中国美妆行业市场规模将突破5000亿元,2023年中国美妆行业市场规模将增长至5490亿元左右。

随着美妆领域线上流量趋于饱和,线下美妆集合店这一细分赛道也引起了资本的关注。

Charles认为,美妆前几年火的是自有化妆品品牌和渠道电商,线下美妆店是最近几年才火起来,THE COLORIST调色师、HARMAY话梅通过具备特色的产品策略,针对性的用户画像,快速吸引线下流量,在线上转线下的大势之下,美妆的线下流量似乎正在被各类具备特色的垂直品类连锁瓜分。

然而,线下美妆集合店并不属于什么“新物种”。在此之前,国内美妆连锁店市场不仅有丝芙兰、屈臣氏、万宁、莎莎等老牌美妆集合店,还有唐三彩、妍丽等本土美妆连锁店。

这个赛道为何能吸引大量资本涌入?

Charles认为,名创优品、完美日记的成功上市使得HARMAY话梅、THE COLORIST调色师等垂直日用品连锁店在资本市场上有了一定程度上可对标的公司。截止目前,名创优品上市后股价上涨超40%,完美日记上市后股价大涨50%。

经纬中国早在2018年就投资了THE COLORIST调色师的母公司KK集团,彼时KK集团旗下仅有KK馆一个子品牌。

经纬中国告诉投中网,经纬投KK馆是认可KK馆快时尚的轻运营模式。现在,KK馆旗下有KK馆、KKV、THE COLORIST调色师多个品牌,经纬当时也是看中吴悦宁团队持续打造多店型的能力,并且团队能够将店型能够稳定的运营下来。

在经纬看来,作为新一代的消费渠道品牌,KK集团和传统的渠道品牌有两点具体的不同。

第一,KK馆一开始就是整合信息化的模式,数据化的能力强,给门店提供信息化的工具。

第二,KK馆在经纬投资的时候,已经开了小店,因为选品、供应链和信息化的能力,从库存、SKU等管理效率比传统店高,所以KK馆的小店模型都是可以跑通,且可以快速复制的。

同时投资了HARMAY话梅和KK集团的五岳资本N5Capital合伙人钱坤指出,美妆集合店的模式要想成功取决于两点:

一是中国制造能力出众,产品供给充足使得新品牌不断涌现。消费者对品牌的选择是趋于分流的,而不是趋于集中,消费者的不忠诚导致了品牌的生命周期会越来越短。

二是线下品牌必须得背负大量的库存、产品的设计和生产周期的压力,而集合店的选品模式具有抗周期性,产品组合和库存管理调整能力大大超出单一品牌公司。

也有投资人在这一赛道寻找中国的Ulta Beauty。

Ulta Beauty是谁?Ulta Beauty是美国著名的美妆商品连锁店,也是丝芙兰在北美市场最大的竞争对手。

Ulta Beauty成立于1990年,至今已有30年的历史,于2007年在纳斯达克上市,目前市值达151亿美元。截至2020年三季末,Ulta Beauty在美国拥有共有1262家店,会员数量超过 3180 万,2019年销售额约为67亿美元。

今年初完成Pre-A轮融资的美妆集合店NOISY Beauty曾公开表示想成为“中国版Ulta Beauty”。

在新型美妆集合店崛起的同时,以丝芙兰、屈臣氏、万宁、莎莎为代表的老牌美妆集合店难掩颓势。早在几年前,这些老牌美妆集合店就出现增长停滞的现象,今年受到疫情的冲击,上述老牌美妆店的销售额均出现不同程度的下滑。

根据屈臣氏母公司长江和记披露的2020年半年报,今年上半年,屈臣氏全球销售额为736.27亿港元(约合660.07亿人民币),同比下降11%,中国区销售额为88.05亿港元(约合78.92亿人民币),同比下降30%,创下近年来的历史新低。

今年以来,万宁在北京成都、武汉等多地上演“大撤退”,而上市公司莎莎国际总市值也由巅峰时期的226亿港元下滑至现在的37亿港元。

在老牌美妆集合店业绩颓靡之际,新一批美妆集合店不仅加速在国内市场“跑马圈地”,更有甚者已经实现了盈利。

HARMAY话梅合伙人鞠春茂此前在接受媒体采访时透露,话梅最早开业的三家门店均已实现了盈利。“北京店其实开业第一个月就已经盈利了,上海店应该是开业第三个月盈利的。”

3、铁打的年轻人,流水的品牌商

这些刚成立没多久的新型美妆店为何敢跟丝芙兰、屈臣氏叫板,甚至赶超前辈们?

在Charles看来,THE COLORIST调色师、HARMAY话梅的定位及模式在市面上还是具备一定先发优势。

“话梅卖化妆品小样,你去丝芙兰或者商场专柜是找不到的,后者得搭售正装才卖。想买小样的消费人群还是很多的,像商旅人士,包括很多女生。”

在经纬中国看来,消费升级和新中产的崛起是开架美妆崛起的大背景。新一代的消费者对于美妆不再追求大牌,而是更加追求个性化,THE COLORIST调色师在选品上主打国潮新品牌和进口品牌,更加符合年轻一代消费者的需求。

开源证券报告显示,Z世代和千禧年已成为化妆品消费主力军(根据CIC数据,二者人口合计占比30%,但化妆品消费贡献接近60%),新生代美妆消费者的一大突出特征是对国货接受程度提高。

一位THE COLORIST调色师的忠实用户告诉投中网,现在的95后00后没有那么在乎品牌,只要适合自己就可以。“像口红,其实成分都差不多,只要涂上去不干,上色好看,管它是不是大牌。”

此外,KK馆也抓住了中国一二线城市购物中心招商难的一个机会。像千平米或千平以上主力店,比如星巴克、Apple、屈臣氏,目前的情况是商场可以考虑的主力店的店型并不多,而且很多的主力店整个体验、流量接的能力、转化都是相对比较差的,THE COLORIST调色师这样的店就抓住了老品牌下滑的这个机会,完成了迅速的扩张。

关于这一点,投中网也从购物中心招商经理处得到印证。

目前THE COLORIST调色师、完美日记已经成为商场的主力店,他们无需向业主支付固定租金,可以采用租金抽成的租金支付方式。“如果提点的话,就要双方核算一个平衡提点,3-7%不等,最终也是双方核算究竟是付租金划算还是提点划算。”

除了新消费群体的崛起,以及享受减免租金的红利,经纬中国还指出,HARMAY话梅、THE COLORIST调色师的崛起,主要是新一代线下美妆店的场景营造能力比传统的美妆店强太多,在氛围、选品、陈列会制造让人冲动消费的感觉。相比起来,像屈臣氏、丝芙兰这种传统美妆店虽然也一直在创新,但是始终没有太大变化,归根结底还是这些新的渠道品牌的创新基因就很强。

氛围的营造让中年人剁起手来都停不下来,一位丝芙兰的忠实用户最近路过THE COLORIST调色师随便逛了下就消费了500大洋。“价格确实便宜,品类很多,会激发人囤货的动力。不过就是图个新鲜,新鲜劲过后,复购意愿低。从品质上看,暂时还动摇不了我们这些35+的中年人。”

在具体的经营策略上,HARMAY话梅合伙人鞠春茂在接受媒体采访时表示,HARMAY话梅现阶段的运营策略是依赖大品牌引流,靠中小品牌拉升利润空间。目前大牌和中小品牌销售占比大致在64开,大品牌6,中小品牌4,同比来看,中小品牌的销售占比在提升。

五岳资本N5Capital合伙人钱坤曾表示,KK的杀手锏是先搞定供应商,组合出好产品,消费者大量购买,再去搞定商场,搞定商场后大量开店销售规模就会大幅上升,再从供应商处争取到更好的商务条件,这是一个正循环的过程。

在钱坤看来,KK和HARMAY等渠道赚的是供应商和商业地产的钱,不能赚消费者的钱。

现在势头正猛的新一代美妆集合店究竟是资本催生的泡沫,还是能最终取代屈臣氏、丝芙兰的新物种?

“有一段时间经常喊线下已死,时间是个检验大师。”一位创业者这么感慨。(金融小镇网转载自投中网官微)