安徽出台“三地一区”政策,续写资本招商辉煌!

发布者:金融小镇网 发布时间:2023-06-09 15:33:368月19日,安徽省人民政府办公厅发布《发展多层次资本市场服务“三地一区”建设行动方案》(以下简称《方案》)全文。

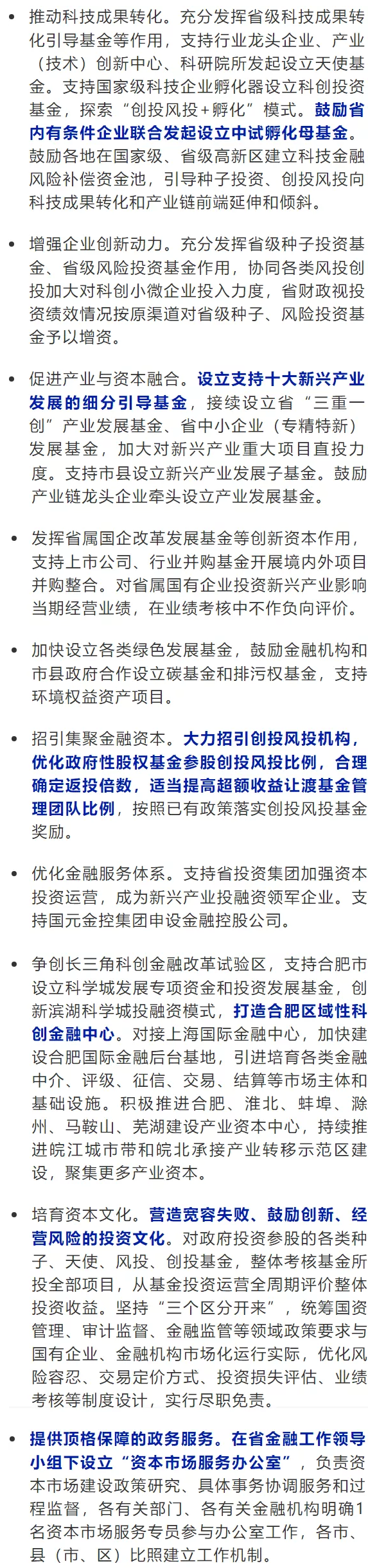

创新始于技术、成于资本。在方案中,安徽明确了金融资本发力的重点方向,并提出一系列关键举措,许多都与VC/PE息息相关,母基金研究中心整理其中亮点,并解读如下:

我们可以看到,在这份重磅文件中,数次提到发挥好母基金的作用,如设立支持十大新兴产业发展的细分引导基金等,还强调要营造宽容失败、鼓励创新、经营风险的投资文化。

值得关注的是,方案中强调要打造合肥区域性科创金融中心。

合肥有“最佳政府投行”的美称,业内总结为“合肥模式”:通过政府投资带动更多社会资本共同进行产业培育,政府通过财政资金增资或国企战略重组整合打造国资平台,再推动国资平台探索以管资本为主的改革,通过直接投资,或组建和参与各类投资基金带动社会资本服务于地方招商引资。

此前,最令市场津津乐道的是,合肥专盯那些“走投无路”的大型困境企业大胆下注“招安”,敢于接纳“落难王子”。一家家深陷困境、举步维艰的独角兽企业,在“合肥模式”的催化下发生了奇妙的化学反应,实现“史诗般的崛起”:科大讯飞、京东方、长鑫半导体、华米科技……

对于投资的风险谁来担这个问题,合肥市委书记虞爱华曾直言:投资的风险肯定是党员干部担,特别是主政者,要敢于担风险。“只想保险,怕担风险”干不成事。当然,担当作为不是胆大妄为,必须基于科学的决策、严密的程序。

“有多大的担当,干多大的事业。纵观合肥,许多成功战例,都是基于科学的决策和严密的程序,都是与企业先‘共患难’,然后才‘同富贵’。京东方、蔚来汽车的成长,就是最好的证明。”

政府的钱需要花,但是怎么花、花在什么方向,是有讲究的。从合肥国资的一系列手笔可以发现,他们的市场化倾向比较明显,因此在选产业方向时也较为准确。

国资出手,用股权投资带动杠杆效益的布局,已成为合肥迈入GDP万亿俱乐部城市的关键助力。

合肥国有资本在股权投资的过程中,主要依托于三大平台:合肥产投、合肥建投、合肥兴泰。

2015年,合肥市国有资本营运机构进行调整,具体来说,以合肥市建设投资控股集团为核心的基础设施建设运营平台,重点投向新能源汽车、现代旅游、交通等;整合合肥国控公司和合肥工投公司组建成为合肥市产业投资控股(集团)有限公司,专注引领产业高质量发展;同时打造以兴泰控股为主的地方金融控股平台。

据了解,合肥市政府下属三大投资平台,通过与中信、招商等头部投资机构合作设立产业基金累计组成了将近1000亿的产业基金群,加上直接投资等多种途径,在互相竞争中触达了海量的企业,通过资本加持、土地、人才、贴息、税收等一系列组合拳引入和培育了一个又一个新兴产业。

以中国声谷为例,早在2012年合肥就已经开始谋划中国声谷,实现由一个企业到一个产业的蝶变发展,即依托科大讯飞领先的智能语音技术,带动、打造一个完整的产业。

因此,合肥国资发起成立中国声谷项目运营单位——安徽省信息产业投资控股有限公司。“虽然声谷是国资绝对控股,但是国资主要扮演的是一个财务投资人的角色,所有的发展都由运营单位这边进行市场化运作,站在做大做强产业的角度开展项目招商、投资和孵化。”安徽省信息产业投资控股有限公司董事表示。

有业界人士把“合肥模式”总结为“地方政府公司主义”:政府不单单是社会的“守夜人”,还是市场的参与者,强有力地主导本土产业政策。政府引导与市场化并举,才成就了合肥的“最佳政府投行”。

合肥的成功有其独特的一面,重点就是找准产业方向,尊重产业规律,通过国有资本引导社会资本和实施资本市场有序退出,国有资本实现保值增值后投向下一个产业,实现良性循环。

而今,安徽更是提出要打造合肥为区域性科创金融中心,母基金研究中心预计,合肥将更大手笔投入创新创投,期待其在资本招商方面的更多重磅举措。