北交所平移精选层制度,坚持信息披露、提高上市公司质量、严格退市的大方向…

发布者:金融小镇网 发布时间:2021-09-28 15:40:381、 交易所实行公司制,激发交易所创新活力

北交所采用公司制,不同于沪深交易所的会员制。一般来讲,交易所的组织形式有会员制和公司制两种,最大的区别就是,是否以盈利为目的。上交所和深交所都是会员制,由证券公司等会员单位组建,本质上是一个会员自律组织。而此次北交所将实行公司制,可以有效激励为上市公司提供更多服务,也可以自己上市。

从全球大环境来看,全球各大交易所竞争优质上市资源,不少知名交易所转向公司制,比如伦敦交易所、港交所等。如今,国际证券市场的相互竞争愈演愈烈,资本市场全球化造就了交易所间的竞争,因此,北交所实行公司制,加强自身竞争力,为上市企业提供更高质量服务。

2、 发行上市试行注册制,上市标准四选一

在首批企业入驻思路上,北交所将现有的精选层66家挂牌企业直接升级,在后续企业储备上,来源于在新三板挂牌满12个月的创新层公司,极大提升新三板的吸引力。目前精选层66家,预计将成为首批北交所上市公司,创新层有1250家企业,将成为冲刺北交所的后备军。

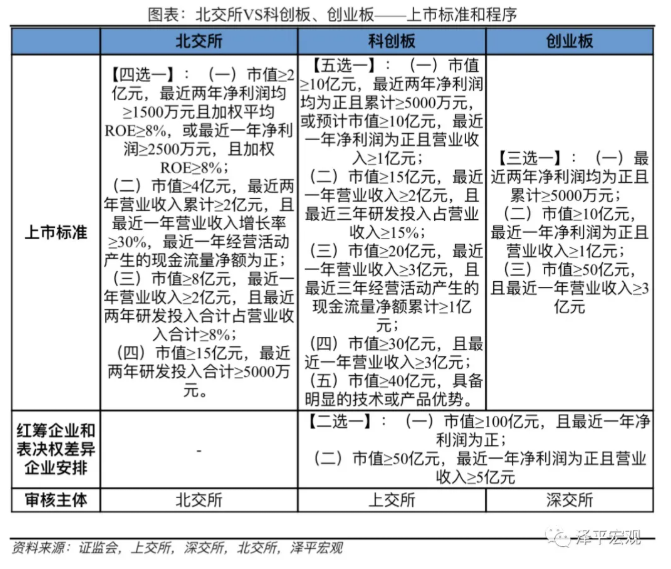

发行标准上,北交所上市标准四选一,平移精选层规则,上市门槛低至2亿市值。根据公布的北交所IPO上市条件,其上市标准与新三板精选层条件保持一致。上市标准四选一,总体条件为“市值+财务”。具体分别为“市值+净利润+加权净资产收益率”、“市值+营业收入+营收增长率+现金流”、“市值+营业收入+研发占比”和“市值+研发投入”。

四条标准拥有很好的包容性。可以看到,前两条标准聚焦财务数据优秀,盈利能力较强的小微企业。为精准支持中小企业融资需求,北交所对于市值的要求更为宽松。根据北交所上市标准第一条,北交所上市市值最低标准为2亿元,相较于科创板和创业板最低标准10亿元有大幅降低。后两条标准则注重研发数据,其目的很明显是保持中小企业其自主创新能力,上市标准都给予公司在研发投入更多的空间。目前66家精选层公司,绝大部分企业是采用第一条标准上市的。

从审批流程看,北交所实行注册制,审批时间更短。根据证监会发布的公开《征求意见稿》来看,北交所上市过程与A股保持一致,IPO实行注册制,即北交所审核+证监会注册。注册制监管重点在于公司的信息披露是否到位,而不会对公司质地进行评判。从审核时间上来看,北交所审核时间为2个月,相比创业板、科创板等审核时间缩短了1个月。理论上,北交所从申报到上市,只需6-8个月。

从再融资来看,储架发行等制度安排,提高融资便利性。再融资坚持“小额、快速、灵活、多元”导向,融资品种涉及普通股、优先股、可转债等多元工具,引入储架发行等机制安排。这会给中小企业带来更高的融资灵活性,并且一定程度上降低融资成本,为中小企业提供便利。

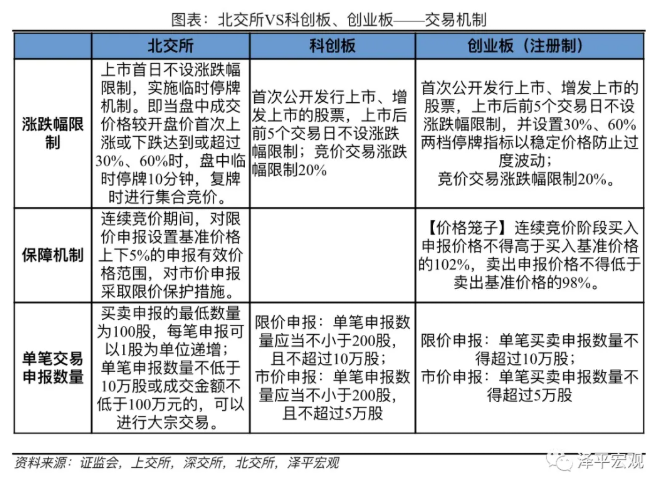

3、 交易机制:降低投资门槛,涨跌幅设立30%限制

此次北交所交易机制整体延续精选层的交易制度。从涨跌幅限制来看,不同于科创板和创业板的前五日不设涨跌幅限制,之后涨跌幅20%的限制。北交所新股首日不设涨跌幅限制,次日起设立30%的涨跌幅限制,相比于“两创”,幅度更宽,其目的是增加市场弹性,促进买卖均衡博弈。同时,与创业板一致,设置30%、60%两档停牌指标以稳定价格防止过度波动;从竞价单笔申报来看,北交所单笔申报不低于100股,之后可以1股为单位递增;科创板为单笔申报不低于200股;主板和创业板单笔申报则需保证为100的倍数。也是为了创造更好的市场流动性。从交易时间方式上来看,北交所仍然保持T+1的交易方式。

从准入门槛来看,考虑到中小企业业绩波动较大所带来的风险,北交所最新发布的《北京证券交易所投资者适当性管理办法(试行)》明确了个人投资者参与北交所交易需具备两年以上投资经验,以及“20个交易日证券账户和资金账户内的资产日均不低于人民币50万元”的准入门槛,机构投资者准入则不设置资金门槛。北交所准入门槛下调后与科创板基本保持一致。同时,全国股转公司也对其《全国中小企业股份转让系统投资者适当性管理办法》进行了修改,创新层的投资者准入资金门槛也进一步降低,由原来的150万元降至100万元。

4、持续监管:现金分红、减持规则差异化,体现对中小企业包容性

北交所平移精选层制度,坚持信息披露、提高上市公司质量、严格退市的大方向,同时针对中小企业风险属性、发展阶段的特点,制定完善了更多的监管机制。公司治理层面,允许特别表决权,其他板块上市公司现金分红与再融资挂钩,对于北交所,不作现金分红硬性要求,鼓励“量力而为”。股权激励层面,允许合理设置低于股票市价的期权行权价格,增强激励功效。减持方面,北交所企业由新三板转变而来,减持套利空间有限,适当放宽减持时间和数量的限制,改为预先披露要求。中介责任方面,北交所上市公司均在新三板有挂牌和持续督导经验,券商不再履行终身督导责任。

来源:泽平宏观