18万亿变成8万亿,券商资管丢掉包袱轻装上阵!或集体聚焦公募

发布者:金融小镇网 发布时间:2022-01-06 14:06:09金融小镇网1月6日讯:随着资管新规过渡期的结束,券商资管业务的转型路径越发清晰地显现出来。在刚刚过去的2021年,证券资管规模触底反弹,通道业务压降成果斐然,大集合改造一往无前,参控公募竟成投资主线……在一个个里程碑背后,是各家券商资管在积极迎接行业变革,于财富管理转型浪潮中重新找寻定位。

岁末年初,新旧更替,生机萌发。站在特殊的时间窗口,请跟随券商中国记者一道回溯,过去一年里券商资管走过的那些深刻脚印,并对初识的2022年寄予新的期待。

轻装上阵,证券资管规模降至8.3万亿

查阅中基协数据,截至2021年11月底,证券公司及其资管子公司的管理规模(简称“证券资管规模”)约8.3万亿元,相比于2017年初的约18万亿高点,累计降幅高达54%!这意味着,伴随着资管新规过渡期的结束,券商资管的通道业务得到大幅压降,正轻装上阵投身新时期的资管变局之中。

值得注意的是,虽然目前证券资管规模仍未出现向上拐点,但整体规模趋稳。今年3月至7月,证券资管规模一度跌至7.9万亿左右,但随后又在8月重返8万亿线上,并持续稳定小幅增长。可以想见,未来更多券商资管将通过设立更多主动管理型产品,来应对通道类产品压缩带来的规模压力,整个行业也将进入到更加规范运行的状态中来。

而据中金公司测算,2016年至今,证券资管中以通道业务为主的定向类规模由14.7万亿元下降至5.2万亿元,占比下降22ppt至62%;而以主动管理为主的集合规模从2019年开始回升,从2018年的1.9万亿元提升至2.6万亿元,占比提升17ppt至31%。结构调整下,证券资管行业平均综合费率从2016年的0.2%提升至2021年上半年的0.34%,预计未来在主动管理占比持续提升下,综合费率仍将保持上行趋势。

不过券商中国记者也在采访中了解到,部分券商资管的通道类产品规模出现了抬头迹象,因此仍不能放松对通道类业务的压降。“那些规模增长特别快的,应该都新增了通道或类通道业务。”上海某券商资管人士感慨道,“这也是要看公司的选择,毕竟通道类业务赚钱太容易了!”

渐入佳境,257只大集合完成改造

wind数据显示,截至2021年底,全市场共有257只(不同份额分别统计)大集合产品完成了公募化改造,总规模已突破千亿。其中2021年内就有164只,占比接近64%,显示券商大集合产品改造进度进一步加快。

在已完成公募化改造的基金中,权益型基金和债券型基金分别有118只和120只,数量上相差不多,但货币型基金的数量却不多。不过就在11月底至12月初,“华泰天天发”和“国泰君安现金管家”两只保证金产品相继宣布变更为货币基金,为大集合改造中规模最大、难度最高的保证金产品完成“打样”,其他券商保证金产品公募化改造或将加速落地。

事实上,随着大集合产品的公募化改造加速进行,券商资管在优秀的主动投资业绩支撑下也不乏“爆款”产品:例如“国泰君安资管君得明”首日申购规模超过120亿元,“中信证券红利价值”“中信证券卓越成长”两只产品目前规模分别为140亿元和126亿元。这也显示,头部券商主动管理能力更受投资人的认可,先发优势明显。

再下一城,14家券商获得公募牌照

2021年1月,证监会核准国泰君安资管公开募集证券投资基金管理业务资格。此前,头部券商大多受制于“一参一控”政策的限制,无法申请公募基金牌照。直到2020年7月31日,证监会发布《公开募集证券投资基金管理人监督管理办法(征求意见稿)》,允许同一主体同时控制一家基金公司和一家公募持牌机构。国泰君安资管正是这一政策出台后,首家获批公募牌照的券商资管子公司。

券商资管申请公募牌照究竟有多难?上一家获批公募牌照的,还要追溯到2017年12月的中泰资管。截至目前,已有14家券商已经获批公募牌照,包括华融证券、山西证券、国都证券、东兴证券、北京高华、中银证券6家券商,以及东证资管、浙商资管、渤海汇金、财通资管、长江资管、华泰资管、中泰资管、国泰君安资管8家券商资管子公司。

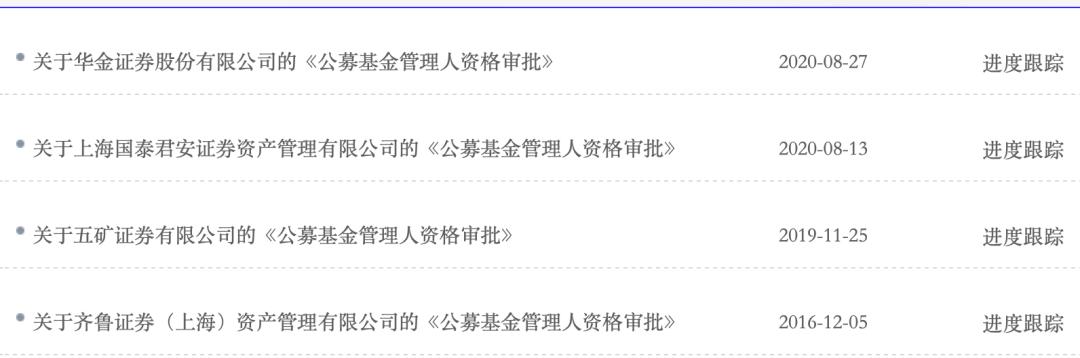

国内目前共有100多家的券商,却仅有14张公募牌照,这一牌照的稀缺性让各家券商求之若渴。再加上公募化转型已成为行业的大势所趋,多家券商均曾向外界透露申请公募牌照的计划。证件会网站信息显示,目前还有华金证券和五矿证券正在排队申请公募牌照,但相关审批事项均已一年多没有新的进展。

进军公募,主动管理助力业绩突围

伴随着国内居民可支配收入的增长,大财富管理行业掀开新的一页。中基协数据显示,2018年年底公募基金规模约为13.03万亿,而至今年10月,这一数据已增长至24.41万亿,几乎翻倍。若以非货币基金规模来看,截至今年10月约为14.73万亿,相比于2018年底的5.42万亿增长了近两倍。

事实上,国内居民财富向标准化资产,尤其是向公募化资产迁移的过程远未结束,未来公募市场仍有较大增长空间,券商资管加快公募化业务转型也迫在眉睫。但需要强调的是,过去传统券商资管可能对投研驱动的认知不够深刻,但随着资管新规出台,人们逐渐意识到过往“短平快”的交易主导模式已不是长久之道,进而倒逼券商资管向公募基金更长周期的投研驱动模式看齐。

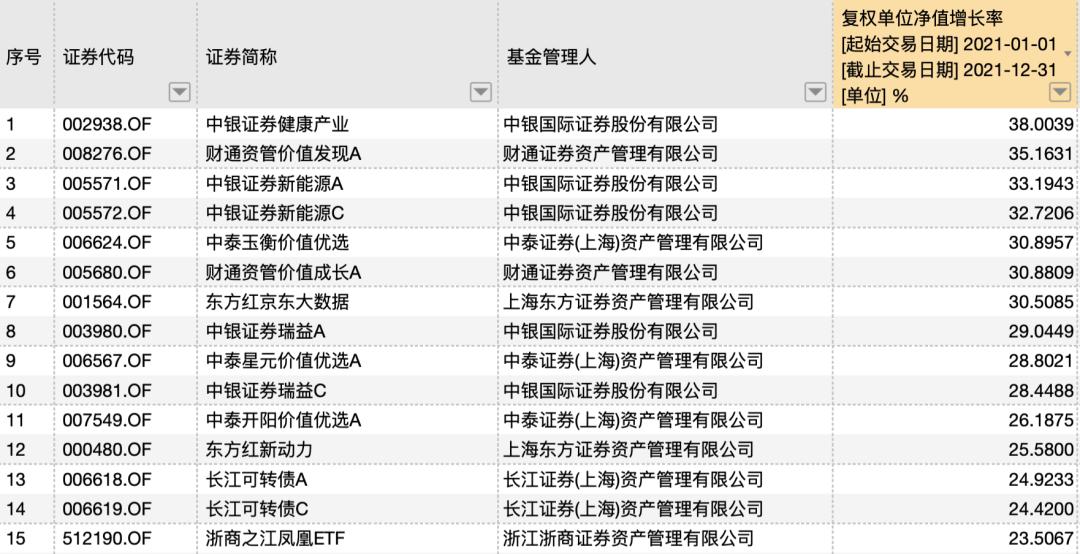

过去,最早走上公募路线的东方红,凭借扎实的投研能力在券商资管中一枝独秀。而如今,包括中银证券、财通证券、中泰证券等在内的多家券商资管2021年均有产品跑进行业前列。随着主动管理能力不断加强,更多券商资管正在飞快成长。“现阶段,我们更多是凭借在权益类投资方面的优势,同银行争抢零售客户。”有券商资管人士坦言。

以财通资管为例,截至2021年三季度末,其公募基金管理总规模超过1100亿元,非货基金管理规模在147家公募管理人中排在第40位,相比去年底提升25名;近3年股票投资主动管理收益率216.18%,在106家公募管理人中排名第1。

有意思的是,资管业务的强悍与否,甚至已经开始影响券商股的投资逻辑。复盘全年上市券商股价变动,除新股财达证券外,仅有广发证券和东方证券两家券商股价涨幅超过20%,分别为55.77%和30.04%。其中,广发证券旗下坐拥易方达基金和广发基金两大公募基金公司,而东方证券则以汇添富基金和东方红资管傲视资管圈,充分显示了资管业务对券商股价的带动作用。

争先恐后,多家券商申请设立资管子

2021年11月10日晚间,山西证券发布公告表示,其资产管理子公司的工商登记手续已办理完毕,并领取《营业执照》。山西证券自此成为行业内第21家,也是2021年新设立的唯一一家券商资管子公司。

来源:券商中国

金融小镇网(www.financetown.com.cn)声明本网站所收集的部分公开资料来源于互联网,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,也不构成任何其他建议。金融小镇网|创投小镇网是中企报集团旗下金融园区综合资讯平台,汇聚各省市金融小镇/创投小镇发展动态,聚焦金融、创投、私募等热点资讯,服务金融类投资类企业,免费提供入驻咨询、优惠政策申请服务!