三次冲击IPO踉跄上市,上美股份布局新品牌难挽困局

发布者:金融小镇网 发布时间:2023-06-06 16:59:04物极必反。曾经炙手可热的美妆赛道,也正呈现出这样的行业规律。截至2022年4月31日,日化护肤公司绝大部分已完成2022年报的披露。

数据显示,日化护肤公司多家存货周转效率下降,其中毛戈平、锦波生物、华熙生物、上美股份的存货周转天数更是超出了180天(约6个月),存货周转天数分别为294.82天、237.83天、230.12天、210.18天。

头部企业的存货周转周期变长,也侧面印证了相关产品库存过剩、十分难卖的尴尬现状。值得一提的是旗下拥有多个明星美妆品牌的上美股份,也因2022年实现营业收入26.75亿元,较2021年的36.19亿元同比减少26.1%,而净利润同比骤降59.5%,而备受关注。

要知道,上美股份旗下有韩束、一叶子和红色小象三大“王牌”,但是均在报告期内出现不同程度的下滑,进而影响整体业绩的持续攀升爬坡。因此,业内人士不禁发问,是什么阻碍了曾经的尚美股份这只“绩优股”,业绩继续增长、行业地位继续上升?我们通过上美股份近年的发展来分析,或许可以找到答案。

存量时代来临,“流量密码”失效

美妆日化行业存货周期集体拉长,很显然是行业发展处于颓势使然,而背后的原因也显而易见。一方面,消费升级大潮的来临,加速了行业品牌之间的淘汰赛,让更多物美价廉、品味高端的品牌脱颖而出,而一些缺乏市场竞争力的品牌市场份额降低,甚至退下牌桌。

另一方面,随着互联网平台的日渐成熟,传统依赖线下渠道的品牌,也因此受到冲击。

加上过去三年的疫情影响,线下流量锐减导致这类品牌元气大伤。上美股份便是如此,原本占据线下流量优势的上美股份,不得不迎合时代趋势,进行渠道变革,加上互联网存量用户的来临,也让上美股份压力山大。

据了解,2017年左右,曾经“线下为王”的上美股份开始大刀阔斧进行线上渠道转型。并于2019年时提出“全力拥抱线上渠道”的战略。

幸运的是,上美股份彼时的战略无疑是正确的,因此也为其营收规模的增长赢得了一定的筹码。

公开数据显示,开始布局线上那一年,上美股份就取得了15.05亿元的线上渠道营业收入,此后一路高歌猛进。时至2020年,上美股份的营收更是同比增长69%,达到了25.43亿元营收。

不幸的是,上美股份这样的凶猛态势并没有持续多久,就开始表现出了增长乏力甚至大幅下滑的态势。2021年,上美股份的流量见顶,营收也随之急转直下,当年同比仅仅增长6.1%。2022年,其线上渠道营收甚至出现了负增长,大幅下滑了25.7%,达到20.05亿元。

上美股份的流量由盛及衰,也与其高昂的营销费用,让其不堪重负有关。事实证明,上美股份的营收与其营销费用几乎成正比,烧钱换取增长已是不争的事实。例如,2019-2022年,上美股份分别产生销售及营销开支13.25亿元、15.36亿元、15.72亿元、12.58亿元。

2022年,上美股份的营销费用锐减,也足以说明,其“花钱买流量”的商业逻辑,已经有些行不通。尽管其财报数据表明,上美股份已经扭转了过度依靠线下渠道的局面。

例如,在其转型之后的2019年-2022年期间,线下渠道收入占比分别为45.7%、22.8%、22.9%和24.6%,线上渠道占比占据八成,已布局天猫、抖音、京东商城及快手、唯品会等第三方电商平台。

但是,当线上获取流量的成本越来越高之时,其原本非常擅长的“流量密码”已然失效,恐怕上美股份也难以仅靠线上渠道扳回一局。

直播与私域布局慢人一步,新型子品牌难成气候

尽管上美股份入局线上渠道,尚不算太晚。但是线上渠道的变化也是日新月异。如今的互联网圈,早已不再是当初那个靠流量取胜的时代,直播电商布局与私域流量建设也几乎是所有新锐品牌打造商业大厦的共识。

然而,上美股份却在布局直播电商方面有所迟疑,在私域流量建设方面更是亦步亦趋。据了解,2016年直播模式开始逐渐风靡互联网,而直播电商在美妆赛道更是发挥了极大的推动作用。

但是,上美股份却直至2019年才缓慢踏足该领域,因此也错过了最佳的入局时机,丧失了先发优势。

与此同时,在行业内其他玩家纷纷开始布局私域流量,将用户沉淀至企业微信时,上美股份也显得有些瞻前顾后,迟迟没有相关动作。

对比之下,贝泰妮等品牌却通过自建平台-薇诺娜专柜服务平台私域平台,精细化运营其用户,从而实现了有效留存、提升消费者粘性。而在2021年、2022年也都保持了正向增长的态势。

无独有偶,珀莱雅也是直播电商、精细化运营私域用户的受益者,更是享受了先发优势带来的业绩红利:2022年度,珀莱雅天猫旗舰店成交金额获天猫美妆TOP4、国货排名TOP1,抖音渠道,珀莱雅品牌成交额也获抖音美妆TOP3,国货排名TOP1,其线上渠道营收占比90.98%,线下渠道占比为9.02%。对比之下,上美股份与这类品牌之间的差异,也高下立见。

不可否认的是,上美股份的营收、净利润增长疲乏甚至下滑,也与行业大盘的萧条有关。例如,据2022年7月份社会消费品零售总额主要数据,化妆品1-7月零售总额为2161亿元,同比下降2.1%,其中3-6月每月化妆品零售累计分别增长成负向增长态势,与往年两位数的高增长相去甚远。但是,相比其他头部品牌依然保持较高的增速,上美股份的焦虑,恐怕也将挥之不去。

另外,提及上美股份,不得不提及其旗下的几个子品牌。公开资料显示,上美集团成立于2004年,是一家多品牌化妆品公司,主营业务包括护肤、母婴、洗护等品类的研发、生产及销售。旗下拥有知名度较高的品牌分别为韩束、一叶子和红色小象。

数据显示,三大品牌在2019年-2022年上半年营收占比分别为86.6%、 91.8%、92.2%及93.0%,其中第一大品牌韩束占比为32%、39.4%、45.1%、47.8%。

不过,曾被上美寄予厚望的一叶子发展较为疲软。2019年,该品牌以36.6%的营收占比反超主品牌韩束,如今其营收占比已经下滑至21%。红色小象的发展较为稳定,占总营收的比重从18%一路上升至24.1%。

值得一提的是,今年3月初,美股份旗下婴童功能性护肤品牌newpage一页,由明星创始人章子怡及育儿专家崔玉涛、科学家黄虎博士共同创办。据上美招股书显示,正在不断孵化和开发针对不同消费者群体的新品牌,而newpage一页或许就是其中之一。

只是,该公司近两年推出的孕肌护理品牌安弥尔、洗护品牌极方,以及新推出的婴童敏感肌品牌一页,尚未积累出足够的声量,也并没有因为章子怡等明星的站台,而引发多高的关注度。据了解,目前该部分产品的合计贡献业绩,仅占上美总营收的7%,可谓微不足道。

盈利能力下滑,上市恐难解围

2022年财报,是上美股份子上市以后交出的首份成绩单。报告期内,上美股份除了营收、净利润双降以外,其毛利率也在下滑。这也意味着,刚刚上市的上美股份,盈利能力存疑。

根据财报,公司整体毛利率一直维持在65%左右,但自2022年开始,毛利率全面下滑。其中,2022年前6个月,韩束毛利率从67.7%下滑至66.5%,一叶子从67.3%下滑至62.6%,红色小象从70.5%下滑至66.2%。

三个核心子品牌毛利率集体下滑,是其销售及营销成本攀升的结果。众所周知,在这个流量获取成本高、商业转化难的自媒体时代,广告投放就是一把双刃剑。正如上美股份创始人吕义雄曾面对媒体说:“打广告,不一定能做成品牌,不打广告,很难做成品牌。”

数据表明,上美股份的品牌,在很大程度上就是砸钱砸出来的。据其招股书显示,2019年-2022上半年,上美集团的销售及分销费用分别为13.25亿元、15.36亿元、15.72亿元6.08亿元,分别占其总收入的46.1%、45.4%、43.4%和48.2%。由此足见其广告投放的力度之大。

因此,当2022年12月中旬,上美股份成功问鼎“港股国货美妆第一股”之时,业界也传出很多担忧之声。而对于上美股份的投资者来说,上美股份值钱或许远比赚钱更有意义。

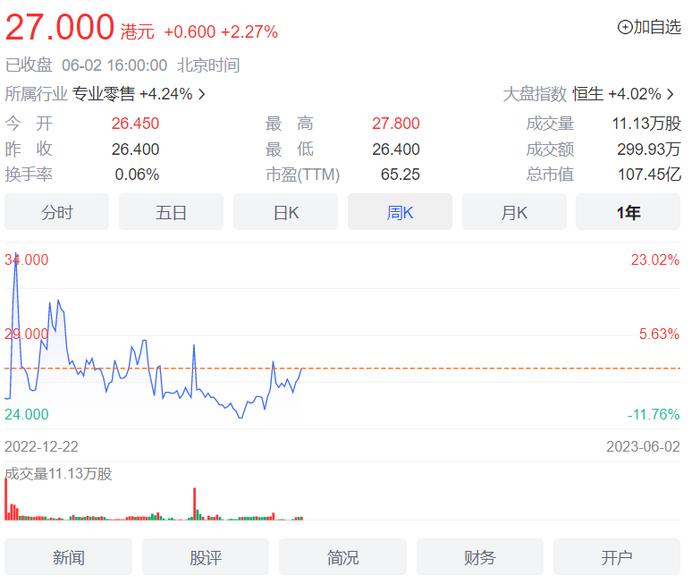

不过,其还早正在大幅下滑的毛利率,却让投资者有些信心不足。据百度股市通数据显示,截至6月2日,上美股份27元/股的股价,与其上市之初34元/股已相去甚远。

图源:百度股市通(1年K线趋势图)

半年多过去,其股价表现持续低迷,也足以说明,成功上市或许并不是上美股份突破业绩瓶颈,获得资本市场、消费市场信心的解药。

而这背后,既有上美股份在流量方面失势的时代因素,也有以韩束为代表的子品牌渠道变革、以一页onepage为代表的品牌上新难见起色等多方面的原因。

结语

上美股份三次递表冲击IPO之时,就有业内人士将其与完美日记背后的逸仙电商作对比。实际上,二者确实有诸多相似之处。一方面,二者同样具有几乎相同的网红体质,都通过砸钱跑马圈地,快速拿下了互联网线上市场。另一方面,在融资上市上,二者也同样经历了一番周折。

所不同的是,完美日记的基因是线上,而上美股份的基因是线下,只是,二者并没有在追求成功的道路上殊途同归,而是在陨落速度上旗鼓相当,而且上市即是巅峰的处境,同样令人唏嘘。