2023年私募股权市场,哪些创投城市的GP值得关注?

发布者:金融小镇网 发布时间:2023-07-11 17:19:31华兴资本在今年上半年私募股权市场系列报告《2023年一季度,私募股权市场复苏进度几何?》中,对国资资金进行了深度研究。中国私募市场的整体情况也发生了剧烈的变化。国资作为一级市场崛起的重要力量,其影响力和话语权在逐渐增强,这体现在两个重要方面:*,国资资金已占据一级市场半壁江山。国资在一级市场的资金体量,在最近两个季度已反超非国资机构,市场占比持续提升。国资资金占比在2022年四季度上升至58%,在2023一季度为56%。第二,国资的定价权和话语权在逐步升高。国资领头的项目从2020年的20%,上升到2023年Q1的31%;而市场化机构的领头比例从2020年的68%左右,降低到了23年Q1的51%。新时代下的私募股权市场格局和生态正在重塑。在华兴资本私募股权市场系列报告中我们也发现,各级地方政府作为国资系的投资主力军,已经占据国资出手体量的30%。各地政府近年来不断加大对当地股权投资领域的支持,通过亲自下场直投+母基金吸引头部机构落地并返投的组合拳,期望进一步打通资本力量服务当地科创和产业发展的良性循环。

本期报告中,我们将从当下众多需要融资的创业企业的视角出发,聚焦全国华东、华南、中西部等10个重点城市,最核心的目的是——力图帮助扎根在以上10个城市中、或计划落地在这些城市的创业企业,在融资的过程中能够更精准地匹配到最适合的投资机构。

为了实现这一目的,我们做了以下工作:

每个城市分别对本土GP以及有当地国资LP完成出资的非本土GP两部分进行梳理:对于本土GP我们重点关注2020年以来在当地投资数量较多的投资机构,对于不同阶段的创业企业而言有较大的概率获得这些GP的投资;而对于非本土GP我们假设2020年以来当地国资LP出资的基金落地后正在基金投资期内,会通过各种方式对当地企业进行返投,同样可以帮助已在当地或计划在当地开展业务的创业企业获得有返投需求的GP支持;

进一步地,我们在每个城市对这些GP投资布局的行业赛道进行了划分,从而使不同领域的创业企业,更方便识别出哪些GP在该领域投资影响力较强,可以成为自己融资时的重点选择对象。

最后,我们衷心希望通过本期报告的内容,能帮助到更多在融资期的企业,在这个全新的市场格局下砥砺前行。

数据说明:本次研究的范围、数据量级及口径、统计规则、研究聚焦赛道范围等信息说明请见文末。

1、苏州:国家自主创新体系地位日益突出,高端创新资源加速汇聚

1.1 苏州本地GP图谱(Top 20)

苏州市股权投资行业的发展在国内起步较早,本地活跃的GP除了各种市/区级政府投资平台外,还*特色的包含元禾系多个市场化程度较高的GP,以及围绕苏州工业园区生态做孵化的各类GP。

1)元禾系各主要GP关系:

元禾控股:苏州工业园区管委会控股,国内一流的股权投资机构,目前管理基金规模超千亿元;

元禾原点:早期投资为主;

元禾重元:中后期PE投资为主;

元禾璞华:聚焦集成电路产业投资;

凯风创投:元禾控股直属中新苏州工业园区创投旗下的投资机构。

2)苏州其他市级/区级单位直属投资平台:

常熟国发创投隶属于常熟市财政局,昆高新集团是昆山市政府直属的股权投资机构;

苏州国发创投、苏州资管、苏创投均是隶属于苏州市财政局直属国有控股公司的投资机构;

苏高新集团是苏州高新区管委会直属的国有独资企业,下设一家直属投资平台(苏高新创投);

相城金控是苏州市相城区直属投资平台,苏州相城基金是其直属的投资机构。

3)苏州工业园区内还有多个孵化器定位的创投基金,因其投资阶段较早、服务园区内企业功能属性明显,未列入该图谱排名中。

备注:本页统计苏州本地GP在2020年1月至2023年5月期间,苏州本地投资出手数量;因页面大小限制,此页只展示了在苏州出手次数大于等于8次的机构,共20家。

数据来源:华兴整理,仅供参考

1.2 苏州国资LP出资的非本地GP图谱(Top 30)

自2020年以来,苏州各级政府基金及其他国资LP对外投资非常活跃,有近700只新设立的基金背后出现苏州国资LP的身影,其中有近100只基金最终募资规模都达到了10亿元以上;

苏州国资LP投资的GP类型也较为广泛,有上汽投资为代表的产业集团,也有礼来亚洲、中芯聚源、黑蚁资本等不同行业垂类GP,同时典型的人民币风格GP、双币甚至美元GP都有布局,体现出苏州国资LP们较强的市场化与包容度。

备注:本页统计在2020年1月至2023年5月期间,有苏州国资LP出资、总募资规模超过15亿的非本地GP,共30个;数字单位:亿元人民币。

数据来源:华兴整理,仅供参考

1.3 苏州各类GP在不同赛道影响力分析

自2020年以来,在消费、企业服务、医疗三个赛道上,高瓴与腾讯两家GP一骑绝尘,出手次数和领投比例基本都保持较高水平;苏州本地GP在医疗赛道中的参与度和影响力相比其他两个赛道明显要高,这也与苏州当地生物医药产业的国内*程度相匹配:

消费赛道:除腾讯和高瓴两家外,苏州各类GP近两年在消费领域出手整体较少,除了GGV、钟鼎、凯辉等美元风格基金外,专注消费投资的黑蚁资本也是该领域的重要力量;

企服赛道:苏州本地GP的参与度与影响力有所提升,但仍然以GGV、启明等头部市场化基金为主导;

医疗赛道:苏州当地优势产业,以元生创投和元禾原点为代表的本土GP与启明、礼来亚洲等为代表的外地GP均在该领域有很强的影响力。

而在泛硬科技的三个赛道上,苏州本土GP与非本土GP的表现都较为出色,再次体现了苏州本地的GP与LP都具有较高的市场化程度和投资影响力:

工业科技/先进制造赛道:自2020年后,毅达、中金等人民币基金在该领域出手积极,且保持较高的领投比例,而苏高新投、元禾系等本土GP同样有较多的投资数量,也应成为当地制造业企业融资时优先考虑的资金方;

新能源/新材料赛道:毅达、中金高瓴等GP仍然在该领域出手活跃,而海松资本在领域的布局同样值得关注;

集成电路赛道:中芯聚源在该领域出手遥遥*,而元禾璞华、毅达等GP同样有很强的影响力,都可作为当地项目融资时的优选资方。

2、无锡:大力完善创投市场,与头部基金合作

“开放”思维推进金融高质量发展

2.1 无锡本地GP图谱(Top 15)

近年来,无锡GDP高速发展,优势产业基础雄厚。无锡本地创投以政府投资平台为主,但普遍管理规模偏小。其中主要包括:

1)锡创投系:

隶属于国有全资公司无锡产发集团下的锡创投作为本土GP的代表,近两年不断聚拢产业资源,投资相对活跃,旗下已汇集金投资本、国联产投、一村资本等多个全资或控股的管理公司;

2)其他部分市/区级国资背景投资平台:

国联集团是无锡市属国资投资单位,新国联集团是江阴市属国资投资单位;

新投集团是无锡新区直属的金融投资平台;

无锡高新投隶属于无锡市新吴区直属的高发投资发展集团;

源悦投资为无锡市滨湖区属滨湖科创集团的全资投资机构;

惠合资本是无锡市惠山经济开发区直属的全资投资机构;

新尚投资是无锡市太湖区新城发展集团直属的国有控股投资机构。

备注:本页统计无锡本地GP在2020年1月至2023年5月期间,无锡本地投资出手数量;因页面大小限制,此页只展示了在无锡出手次数大于等于5次的机构,共15家。

数据来源:华兴整理,仅供参考

2.2 无锡国资LP出资的非本地GP图谱(Top 27)

自2020年以来,无锡市大力推进科技、产业和金融之间的良性循环,新募股权投资基金的数量、规模与增速都在国内主要城市名列前茅,营造了良好的创投产业发展氛围,也吸引到了众多优秀的股权投资机构纷纷前来落地;

具体来看,近两年来在无锡市落地的头部GP中,既包括像超大规模的诚通基金这样的国家级大基金以及国寿股权等国资机构,又有IDG、博华、源码、晨壹、天壹、春华等众多国内*市场化机构,不断完善无锡市的股权投资体系,也带动了当地物联网、集成电路、生物医药、高端装备等核心产业集群的发展。

备注:本页统计在2020年1月至2023年5月期间,有无锡国资LP出资、总募资规模超过10亿的非本地GP,共27个;数字单位:亿元人民币。

数据来源:华兴整理,仅供参考

2.3 无锡各类GP在不同赛道影响力分析

整体来看,自2020年以来,在消费、企业服务与医疗赛道领域的投资以各家头部市场化的GP为主:

消费赛道:出手次数较多的GP多为偏美元风格的双币基金,如源码、IDG、GGV等,春华资本领投比例较高,而以政府背景投资平台为主的本土GP几乎未有出手;

企服赛道:同样是GGV、中金资本、IDG与源码几家GP在出手次数和领投比例上都明显*,春华、云晖等GP虽然出手较少但领投比例相对较高,同样值得企业融资时的关注;

医疗赛道:中金资本在出手次数上遥遥*,弘晖、清松等医疗背景较深或有战略属性的GP也很有影响力。

在泛硬科技的三个赛道上,无锡本土的国资GP自2020年以来的出手次数相比前面赛道略有提升,国联集团和锡创投两家表现相对活跃,但整体影响力仍然不及在当地募资的市场化GP:

工业科技&先进制造赛道:中金、同创、IDG与源码等GP布局较多且领投能力较强,云晖、博华等同样可以作为项目融资时的优选资方;

新能源&新材料赛道:该领域中出手较多的仍然是中金、IDG、源码、金石等GP,本土GP中锡创投出手不多且集中在早期A轮阶段,但领投比例相对较高;

集成电路赛道:同创近两年投资众多且领投比例较高,其他GP如中电基金、云晖、复星创富等也都布局活跃;而本土GP中除国联集团与锡创投保持较多出手外,新潮集团作为该领域产业投资人明显表现突出。

3、常州:本地政府背景投资平台为主,聚焦常州当地中早期企业

3.1 常州本地GP图谱(Top 15)

常州本地GP以各级政府背景投资平台为主,头部市场化财务机构偏少,以当地企业偏早期支持性投资居多。

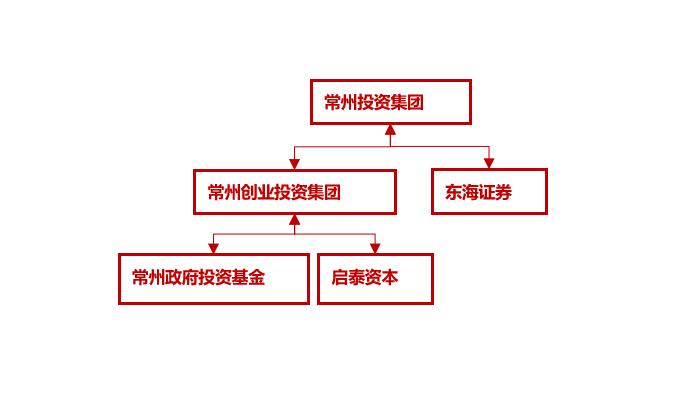

1)常州投资集团及下属各主要GP条线关系:

常州投资集团:主要从事国有资本的投资、运营和管理,业务涉及金融类金融、综合服务、实业三大领域。常州投资集团为东海证券的实际控制人。

常州创业投资集团:为常州投资集团金融和类金融业务的下属企业之一。常州创业投资集团也为启泰资本和常州市政府投资基金的股东。

常州市政府投资基金:是由常州市财政局出资设立、常州创业投资集团受托管理的政府引导基金。

2)常高新集团:

常高新集团是常州高新区(新北区)国有企业集团,与常州高新区同步设立,新北区人民政府为其实际控制人。

备注:本页统计常州本地GP在2020年1月至2023年5月期间,常州本地投资出手数量;因页面大小限制,此页只展示了在常州出手次数大于等于5次的机构,共15家。

数据来源:华兴整理,仅供参考

3.2 常州国资LP出资的非本地GP图谱(Top 10)

整体来看:以政府引导基金为代表的常州国资LP们,相比苏州、无锡等地而言整体体量相对较小,对外投资其他市场化GP的数量及规模均略少一些,更多聚焦在常州本地产业和企业发展上,与此对应,我们整理了自2020年以来前10位拿到常州国资LP出资的机构。

常州重要国资LP构成:进一步挖掘这些GP背后的国资LP,主要包括常州市产业投资基金、常州市武进区产业投资基金、常州新北区一期科创投资中心、常州科教城产业投资基金等。

备注:本页统计在2020年1月至2023年5月期间,有常州国资LP出资、总募资规模超过7亿的非本地GP,共10个;数字单位:亿元人民币。

数据来源:华兴整理,仅供参考

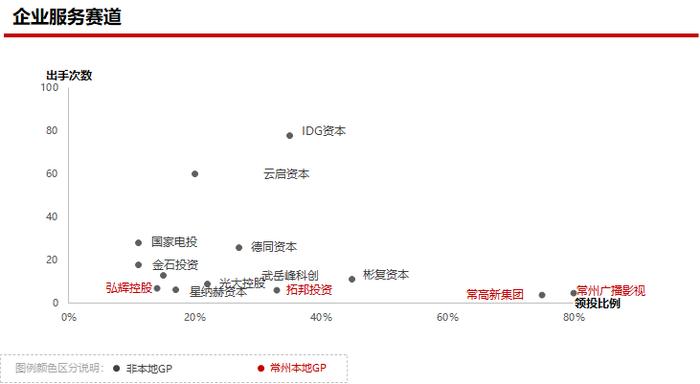

3.3 常州各类GP在不同赛道影响力分析

整体来看,常州本土较活跃的市场化GP相对较少,国资平台为主,普遍出手频率不及市场化财务基金,在消费、企业服务、医疗等几个赛道的参与度较弱,本土GP领投比例高的主要为参与常州本地的中早期项目:

消费赛道:出手次数较多的GP有老牌双币基金的代表IDG资本、产业资本平台星纳赫资本,中早期投资机构云启资本领投比例较高;

企服赛道:与常州相关的GP在该赛道投资项目较少,IDG、云启的出手次数同样明显*;

医疗赛道:IDG资本在出手次数上遥遥*,德同、云启、彬复在该赛道有一定领投比例;而常州本土GP鲜少参与医疗领域投资。

而在新能源、先进制造以及集成电路等领域,以地方政府投资平台为代表的常州本土GP的参与度明显提高,这也与常州奋楫打造“新能源之都”的产业发展方向密切相关:

工业科技&先进制造赛道:IDG、云启、武岳峰、国家电投等拿过常州钱的非本土GP出手都较高且有一定领投比例,常州地方政府投资平台(如常州政府投资基金、启泰资本、常州高新集团等)均在该赛道有出手;

新能源/新材料赛道:国家电投(常州产业投资基金为其LP)出手遥遥*,常州高新集团、常州政府投资基金、武进高新投也有较高领头比例;

集成电路赛道:聚焦科技的武岳峰(常州产投基金为其LP)、以及IDG(常州武进区产投为其LP)出手较高,东海创新投/东海证券,以及弘辉控股作为常州地方国资在该领域出手少但有较高领投比例。

4、杭州:国资撬动社会资本,“有为政府、有效市场”同频共振

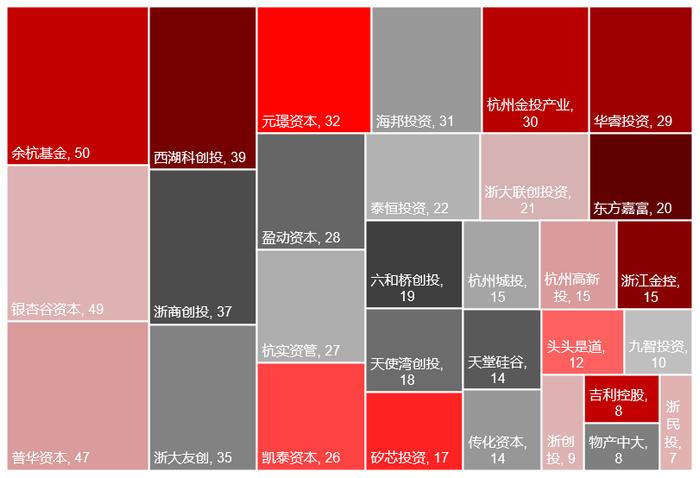

4.1 杭州本地GP图谱(Top 30)

杭州本地较活跃的GP类别主要包括:

1)民营市场化财务机构:

银杏谷资本、普华资本/头头是道、元璟资本、凯泰资本等为代表的民间市场化财务机构,整体投资受地域限制较少,阶段以早中期投资为主;

2)杭州市各级国资背景投资平台:

浙江金控隶属于浙江省财政厅;

杭州金投产业、杭州泰恒投资和杭州城投均为杭州市政府下设国资投资平台;

余杭基金最终隶属于余杭区国资委,西湖科创投隶属于西湖区财政局,杭州高新投隶属于滨江区财政局;

此类GP大多投资扶持辖区内早期项目,单笔规模一般较小。

3)浙大系GP:

浙大友创是浙大圆正控股集团旗下的资本平台;

浙大联创是浙大创新研究院联合其他机构组建的产业投资机构;

浙大九智投资是九智资本与浙大控股合资设立,专注于投资浙大系校友高科技企业。

4)其他产业集团背景的投资平台,如杭实集团旗下的杭实资管以及吉利控股及旗下吉利资本等。

备注:本页统计杭州本地GP在2020年1月至2023年5月期间,杭州本地投资出手数量;因页面大小限制,此页只展示了在杭州出手次数大于等于7次的机构,共30家。

数据来源:华兴整理,仅供参考

4.2 杭州国资LP出资的非本地GP图谱(Top 20)

2023年,杭州打造“3+N”杭州产业基金集群,遴选投资具有前景的战略性新兴产业,使“有为政府、有效市场”同频共振,引领带动产业升级作为其紧盯的方向和趋势。充分利用杭州自身基础条件和比较优势,成为社会资本和民营企业的赋能者,引导进入战略性新兴产业。

2020年以来,杭州市各类国资背景LP对外出资活跃,共有超过430余只基金向杭州国资LP们完成募资,其中基金募资规模超过7亿元的外地GP超过20家;具体来看,中金资本与国新基金在杭州分别落地了多只基金,加上平安资本,三家GP最近两年在杭州募资总规模均超过100亿元,应该有较强的返投诉求;此外杭州国资LP投资的GP中还包括红杉、蓝驰、启明等头部市场化机构,杭州私募股权投资环境具备较强的吸引力。

备注:本页统计在2020年1月至2023年5月期间,有杭州国资LP出资、总募资规模超过7亿的非本地GP,共20个;数字单位:亿元人民币。

数据来源:华兴整理,仅供参考

4.3 杭州各类GP在不同赛道影响力分析

整体来看,自2020年以来,杭州本土GP与在当地募资的各家GP均保持了较高的活跃度,即使在消费、企服等当下相对较冷的领域仍然有一定的出手数量。具体来看,红杉在各个领域都一骑绝尘,其他GP的表现包括:

消费赛道:中金、达晨、启明、蓝驰等市场化GP的投资出手较多,而本土的头头是道与元璟等GP同样是值得关注的资方;

企服赛道:启明与元璟的领投比例相对较高,达晨、盈动与银杏谷等GP的出手次数也较多,投资阶段较早期;

医疗赛道:本土GP整体的参与度和影响力都有了明显的提升,在该领域布局的机构显著增多,泰煜、凯泰、普华等机构都可成为当地医疗项目融资时重点接触的资金方。

而在泛硬科技的三个赛道上,自2020年后的投资情况来看,杭州本土GP与在当地募资的GP们都比较活跃:

工业科技&先进制造赛道:中金、达晨、蓝驰、容亿等GP在该领域兼具出手次数和领投比例,而普华、九智、华睿等本土GP也有较多的投资布局;

新能源&新材料赛道:华睿、普华、九智等本土GP在该领域出手较多且相对有领投能力,而金石投资、鋆昊、容亿等GP同样在该领域具备一定的影响力;

集成电路赛道:华登国际出手数量遥遥*,其他值得关注的GP还包括普华、达晨、启明、招商资本、矽芯投资等。

5、广州:构筑“创、投、贷、融”科技金融生态圈

持续发挥母基金的放大效应

5.1 广州本地GP图谱(Top 25)

广州拥有理解包容的创业环境,同时广州在战略性新兴产业方面有很强的集聚效应。广州政府和民间对创业给予了很多直接扶持,广州本地近年来出现很多活跃的GP:

1)广东省属国资平台:

粤科金融和粤财创投实际控控制人都是广东省人民政府,二者都是省直属的大型金融控股企业。

2)广州市属国资平台:

3)广州市区级平台:

广州高新区是中国最早一批国家级高新区,高新区下面有五家独立运作的投资平台,分别是广州开发区产业基金、穗开投资、国聚投资、科学城创业和知识城集团。

4)券商系背景投资平台:

广发证券和万联证券都属于券商系投资平台,在一级市场表现活跃。广发证券旗下包括广发信德和广发乾和,万联证券旗下包括万联天泽和万联广生(注:均为券商系私募子和另类子投资平台)。

5)其他产业背景的投资平台:

如广汽集团旗下广汽资本和温氏集团旗下温氏资本等。

备注:本页统计广州本地GP在2020年1月至2023年5月期间,广州本地投资出手数量;因页面大小限制,此页只展示了在广州出手次数大于等于5次的机构,共25家。

数据来源:华兴整理,仅供参考

5.2 广州国资LP出资的非本地GP图谱(Top 21)

广州作为老牌一线城市,近些年创投发展落后于北上深,但从2017年开始,广州连续数年将设立产业化引导基金写到政府工作报告,建立了市区协同的多层次的引导基金新打法,快速带动当地创投生态发展,支持大消费、生物医药、高科技等重点领域;2020年至今,共有超过420余只基金获得广州各级国资LP们出资,其中基金募资规模超过7亿元的外地GP有21家。

广州国资LP与“国家队”关系紧密,包括工银资本、国投创业、光大控股、建信投资均在当地落地旗舰基金;另一方面,通过国资LP出资引导民营资本,帮助带动当地产业升级发展,其中高科技、半导体是重中之重,引导华登国际、正轩投资、兴橙资本等一众科技专精GP基金落户广州。

备注:本页统计在2020年1月至2023年5月期间,有广州国资LP出资、总募资规模超过7亿的非本地GP,共21个;数字单位:亿元人民币。

数据来源:华兴整理,仅供参考

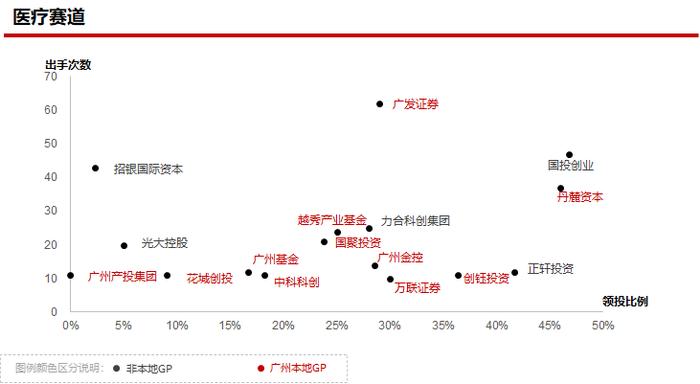

5.3 广州各类GP在不同赛道影响力分析

自2020年以来,广州本土GP和在当地募资的非本土GP在消费、企业服务与医疗赛道的参与度和影响力相差不大,广州本土GP活跃度稍微*:

消费赛道:近两年各机构在消费领域普遍意兴阑珊,普遍只有个位数的出手,其中本地GP广发证券在该领域的出手和领投比例断层*;

企服赛道:该领域中本土GP广发证券出手活跃度断层*,领投比例比较积极,其他机构整体参与度不分伯仲;

医疗赛道:本土GP在医药和器械等方向布局较多,广发证券和丹麓资本出手活跃度和领投比例名列前茅;非本地GP国投创业同样兼具较高的出手次数与领投比例。

2020以来,在泛硬科技的三个赛道上,以广州各政府投资平台为代表的本土GP与在当地募资的非本土GP都出手较为活跃:

工业科技&先进制造赛道:该领域中最近两年出手较多的是力合科创集团,市场化GP整体领投比例较高,例如正轩投资和国投创业;本土GP中广发证劵也兼具较多的出手次数和较高领投比例;

新能源&新材料赛道:工银资本、招银国际资本、建信投资和力合科创集团等非本土GP这两年整体出手较多,工银资本和力合科创集团领投比例也很高;而本土GP中,广发证券和主机厂背景的广汽资本都在该赛道具备相当的影响力;

集成电路赛道:非本地GP整体参与度更高,半导体专业机构华登国际近两年在该领域投资活跃度断层*,国投创业与兴橙资本以及产业背景投资人正轩投资同样有较大影响力。

6、深圳:风投体系完善,密集出台扶持政策

推动股权投资业务发展

6.1 深圳本地GP图谱(Top 30)

深圳作为大湾区的核心城市之一,是中国经济发展的排头兵,也是创投重镇。深圳本地活跃的GP除地方政府的投资平台外,民营投资机构起步早、发展快,培育了一批领军机构,占据了另外半壁江山。

1)深圳市政府直接设立:

深创投:深圳市政府直接出资并引导社会资本出资设立的大型投资平台,投资风格市场化,管理规模在国内创投机构中名列前茅。

2)深投控系各主要GP:

深投控是深圳市国资委全资控股,学习对标新加坡淡马锡公司,旗下控制数个独立运作投资平台。

3)国央企下属投资平台:

招商局资本、招商局创投:扎根于深圳的央企招商局集团下属的独立运作投资平台。

4)深圳市场化的民营GP:

以同创伟业、东方富海、达晨创投、基石资本为代表的等一批民营人民币GP,伴随着中国创投行业的发展走向成熟,成为国内股权投资市场最活跃的力量之一。

备注:本页统计深圳本地GP在2020年1月至2023年5月期间,深圳本地投资出手数量;因页面大小限制,此页只展示了在深圳出手次数大于等于23次的机构,共30家。

数据来源:华兴整理,仅供参考

6.2 深圳国资LP出资的非本地GP图谱(Top 20)

除了深圳本地创投GP的发展在国内*外,一直以来,本地国资LP的对外投资同样活跃,引入了大量市场化头部机构来此落地。自2020年以来,深圳国资LP参投了近500只新设立的基金,其中有70只基金最终募资规模都达到了10亿元以上。

深圳国资LP投资的GP类型也较为广泛,有国寿投资、中国太平、建信投资为代表的大型国资金融机构,也有红杉、高瓴、美团龙珠、君联、鼎晖等国内*民营投资机构,凸显了深圳国资LP们在硬科技、大健康、大消费等国家战略新兴产业领域引导带头的作用。

备注:本页统计在2020年1月至2023年5月期间,有深圳国资LP出资、总募资规模超过8亿的非本地GP,共20个;数字单位:亿元人民币。

数据来源:华兴整理,仅供参考

6.3 深圳各类GP在不同赛道影响力分析

自2020年以来,在消费、企业服务、医疗三个赛道上,红杉与高瓴两家中国创投市场的头部GP一骑绝尘,各赛道出手次数均遥遥*;深圳本地GP中,包括深创投等当地国资投资平台,以及多家老牌人民币基金,同样在各赛道均表现活跃:

消费赛道:除红杉和高瓴两家外,顺为、源码在消费领域也相当活跃;本地GP中,既包括天图、青松等消费互联网方向专精的GP,也包括深创投、同创伟业、前海方舟等全覆盖的GP;

企服赛道:深圳本地GP的参与度与影响力有所提升,以深创投、东方富海、同创伟业为代表的机构牢牢把持住第二梯队的位置;

医疗赛道:深圳本地GP均参与医疗领域投资,其中深创投出手次数相对多且领投比例高。

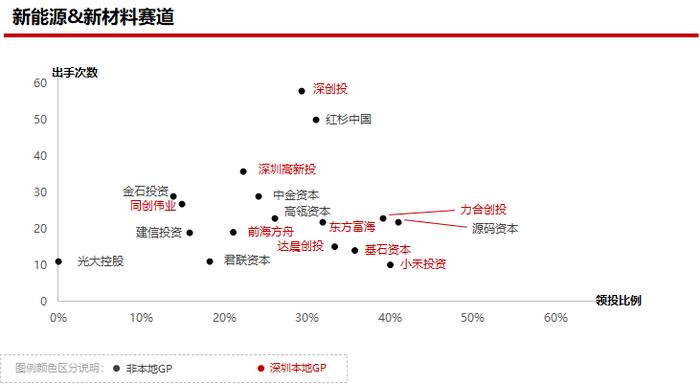

而在泛硬科技的三个赛道上,深圳本土GP表现异常活跃,以深创投、深圳高新投为代表的地方国资GP在赛道中均具备影响力,泛硬科技方向是深圳GP与背后LP关注和布局的重中之重:

工业科技&先进制造赛道:深创投在该领域出手积极,且保持较高的领投比例,另外同创伟业、东方富海、达晨创投等本地GP在赛道中表现活跃,应成为当地制造业企业融资时优先考虑的资金方;

新能源&新材料赛道:深创投、深圳高新投等本地GP,与红杉、高瓴以及中金、金石等GP,在该领域表现活跃;

集成电路赛道:中芯聚源、深创投在该领域出手遥遥*,其他GP也均将集成电路当做重要投资方向参与布局,创东方领投或独立投资占比较高。

武汉本地活跃的GP以各级政府背景的投资平台为主,大部分投资目的是招商引资以及支持当地企业发展,植根于当地的市场化财务投资机构不多。

1)湖北省(武汉)省级/市级/区级单位直属投资机构:

省级平台中,长江产业投资集团与湖北高投集团均隶属于湖北省国资委;长江投资集团下设武汉本土投资平台武汉科创投;湖北高投集团与国投高新,地方市场化基金共同发起设立国翼投资;

武汉市级平台中,湖北科技投资集团、武汉高科直属于武汉东湖新技术开发区,经开投资直属于武汉经开区财政局;

此外,长江证券下设投资平台长江创新投资;国调基金、东湖创投以及深圳市政府共同设立东湖天使基金;武汉东湖高新区以及武汉华工科技共同发起设立华工明德投资。

2)民间市场化基金:

瑞江投资、达益能投资为代表的民间市场化财务机构,整体投资受地域限制较少,阶段以早中期投资为主。

备注:本页统计武汉本地GP在2020年1月至2023年5月期间,武汉本地投资出手数量;因页面大小限制,此页只展示了在武汉出手次数大于等于3次的机构,共24家。

数据来源:华兴整理,仅供参考

2020年以来,武汉作为国内中部省份城市创投产业发展的领头羊,设立了多只各级政府基金及其他国资LP,通过高校资源、政策与引导基金活跃出资等优势,不断吸引头部机构的关注及落地;

具体来看,近两年在武汉完成基金募资的机构中,既包括源码、中金、洪泰等头部市场化GP,也有联通创投、国健资本为代表的大型产业集团投资平台,此外太保、交银、招银等银行和险资系金融机构也纷纷在此落地,体现出武汉市良好的创投产业引导政策。

备注:本页统计在2020年1月至2023年5月期间,有武汉国资LP出资、总募资规模超过10亿的非本地GP,共14个;数字单位:亿元人民币。

数据来源:华兴整理,仅供参考

自2020年以来,在消费、企业服务、医疗三个赛道上,中金的出手次数和领投比例均属于头部水平;武汉本地GP整体对以上领域的布局较少:

消费赛道:除出手较多的中金外,源码、洪泰在该领域也在不同阶段分别具有较强的投资能力;本地GP对该领域没有太多关注和出手;

企服赛道:近两年中金整体出手次数断档*,而源码在该领域的投资同样经验丰富,武汉本地GP的参与度相比消费有所增加,在信息技术、电子产业等方向上领投或*投资的比例较高;

医疗赛道:武汉本地GP整体对该领域关注度和布局较少,仅2020年以来仅有个别项目出手。

而在泛硬科技的三个赛道上,以小米长江产业基金为代表的本土GP表现相对更加活跃,围绕着集成电路、汽车、智能制造等长江经济带重点产业进行布局:

工业科技&先进制造赛道:武汉本地GP中,小米长江产业基金和东风资产等围绕汽车产业链投资布局较深入,源码、洪泰、招银国际等非本土GP同样多次出手;

新能源&新材料赛道:近两年在该领域参与投资的GP数量较少,中金、源码赛道影响力较高,本地GP中小米长江产业基金较活跃;

集成电路赛道:中金、小米长江产业基金在该赛道的影响力遥遥*其他GP,而本土GP中武汉科创投、长江证券、瑞江投资等均有出手布局。

合肥本地较活跃的GP也以各国资投资平台为主,对本地企业的投资支持力度相对较大,阶段上主要布局在A轮左右的早期项目:

部分本地GP简单介绍:

1)合肥市各级国资背景投资平台:

省级平台中,国控资本与安徽省科技转化引导基金均隶属于安徽省国资委;创谷资本与安徽高新投均为安徽省投资集团出资投资平台;

合肥市级平台中,合肥创新投资、合肥产投集团以及兴泰资本与合肥建设投资均为合肥市国资委持股或控股;

此外,合肥高投、合肥高新集团与海恒集团分别是合肥高新区及经开区国资委的主要投资平台。

2)券商系GP:

安华创投基金是华安证券的券商直投基金;

弘博资本、国元创新和安元基金均与合肥本土的国元证券有股权关系。

3)其他产业/高校背景的投资平台,如中国科学技术大学旗下科大控股,科大讯飞及其旗下专注AI科技等领域的讯飞创投,拥有国轩高科背景并专注于新能源汽车领域的国科新能创投等。

备注:本页统计合肥本地GP在2020年1月至2023年5月期间,合肥本地投资出手数量;因页面大小限制,此页只展示了在合肥出手次数大于等于4次的机构,共20家。

数据来源:华兴整理,仅供参考

近年来,合肥市举全省之力打造了自身“风投之城”与“新能源汽车之都”的两张名片,自2020年后的各类国资背景LP对外出资也保持活跃,共有超过209余只基金向合肥国资LP完成募资,其中外地GP在合肥设立基金的募资规模超过10亿元的就有22家;

具体来看,围绕着合肥自身的优势产业以及中科大的科研背景,多家GP在合肥落地了跟新能源、新材料、汽车交通等相关的基金,其中规模较大的包括中建材新材料基金、农银投资、华登国际以及蔚来资本等,都是相关赛道的企业融资时可以重点关注的对象。

备注:本页统计在2020年1月至2023年5月期间,有合肥国资LP出资、总募资规模超过10亿的非本地GP,共22个;数字单位:亿元人民币。

数据来源:华兴整理,仅供参考

整体来看,自2020年以来,合肥本土GP在消费、企服、医疗等赛道上保持了一定的投资活跃度,而在合肥募资的非本地GP中,仍然以中金、同创、毅达几家在以上领域表现最为亮眼:

消费赛道:除中金外,专注于大消费领域的挑战者资本近两年同样出手较多,而本土的讯飞创投和合肥创新投资等GP在泛消费赛道的投资保持了较高的领投或*投资比例;

企服赛道:同创伟业、中金资本等GP的出手次数较多,毅达资本出手次数与领投比例表现都较为突出;

医疗赛道:除上述三家外,盈科资本在医疗领域的投资也较为活跃,多家合肥本土GP在该领域也有出手,但相对次数较低。

而在工业、新能源等泛硬科技赛道中,合肥本地国资背景GP的活跃度明显提升,其中为代表的合肥创新投在这些领域偏早期项目中具备一定的投资影响力。具体来看:

工业科技&先进制造赛道:毅达、同创和中金依旧出手活跃且有较高领投比例,而合肥本土国资GP围绕新能源车产业链项目的布局同样活跃;

新能源&新材料赛道:毅达、中金等出手较多,中建材新材料基金由于成立较晚出手还不算多,但作为专注在该领域的GP领投能力很强;

集成电路赛道:毅达资本的出手次数和领投比例都很高,华登国际本身就是行业KOL,此外合肥本土的合肥创新投资活跃度也很高。

厦门本土GP的发展并不算非常活跃,以各级政府背景的投资平台为主,整体投资出手数量较少,其投资目的大多是招商引资以及支持当地企业发展。

部分本地GP简单介绍:

1)厦门市级/区级单位直属投资平台:

厦门科技产业集团是厦门火炬集团直属的科创服务平台,独立出资较多;

厦门火炬集团、厦门国贸控股是厦门市属国资投资单位,厦门火炬集团多与市场化机构共同出资;

建发股份是厦门市属建发集团设立主营供应链运营和房地产开发的上市公司;

厦门国兴投资是中国国投高新产业投资、厦门国贸控股合资的投资平台;

厦门金圆集团是厦门市财政局全资的金融控股平台,旗下有厦门创投作为厦门市产业引导基金。

2)民营市场化基金:

德屹资本、福睿基金、牛扬基金为代表的民营市场化财务机构,整体投资受地域限制较少,阶段以早中期投资为主,项目多专注于半导体和医疗赛道。

3)其他产业背景的投资平台:

吉相资本为上市公司吉比特全资的投资平台,专注于游戏上下游产业链。

备注:本页统计厦门本地GP在2020年1月至2023年5月期间,厦门本地投资出手数量;因页面大小限制,此页只展示了在厦门出手次数大于等于4次的机构,共10家。

数据来源:华兴整理,仅供参考

自2020年以来,与厦门本土GP相对不算高的活跃度和影响力形成鲜明对比的是,厦门各级政府基金及其他国资LP对外投资非常活跃,有近350只新设立的基金背后出现厦门国资LP的身影,其中有近50只基金最终募资规模都达到了10亿元以上;

以建发集团及各政府引导基金为代表的厦门国资作为LP出资时,具备良好的市场化条件,吸引了一级市场众多头部机构纷纷前来:既有CPE、博裕、红杉、高瓴、鼎晖等*PE/VC,也有国投创合、中交基金、华润资本、TCL创投等大型国资或产业投资机构。

备注:本页统计在2020年1月至2023年5月期间,有厦门国资LP出资、总募资规模超过10亿的非本地GP,共21个;数字单位:亿元人民币。

数据来源:华兴整理,仅供参考

整体来看,2020年后,由于红杉与高瓴两家*机构都拿到厦门国资LP的出资,因此两家在消费、企业服务、医疗三个赛道上的影响力都遥遥*;厦门本地GP在不同赛道都有参与,但相对活跃度不高:

消费赛道:除红杉和高瓴两家外,经纬、挑战者创投、中金在也相当活跃,可以作为当地企业在该领域融资时的重点选择,而本地GP中,吉相资本作为产业方也布局了较多游戏娱乐类项目;

企服赛道:以建发为代表的多家厦门本地GP在该领域有出手,但次数都相对较少,主要玩家仍为红杉、高瓴、经纬等市场化机构;

医疗赛道:本地GP中德屹资本出手相对活跃值得关注,此外经纬、鼎晖、CPE等在该领域都较有影响力。

而在泛硬科技的三个赛道上,厦门本土GP表现遇冷,自2020年以来仅有建发股份、厦门国兴投资、福睿基金等几家有一定项目出手,而在当地募资的红杉、高瓴、中金3家仍然全面*:

工业科技&先进制造赛道:除红杉、高瓴、中金外,经纬、CPE、国投创合等GP同样兼具较高的投资数量与领投比例;

新能源&新材料赛道:近两年国投创合在材料方向领域出手较多,经纬、CPE等在领域布局也较为活跃;

集成电路赛道:产业背景的TCL创投在本赛道多次参投了众多头部项目,值得重点关注,而经纬、华润、昆桥等非本地GP也在半导体领域有较多布局。

成都市整体创投产业的发展与长三角、东南沿海等地区相比起步较晚,培育起扎根当地的头部市场化机构不多,相对活跃的GP仍以各类国资政府背景投资平台为主,投资阶段和规模也都普遍偏早偏小。

1)成都产投系各主要GP:

成都产投:成都市政府的投资控股平台,由成都市国资委出资设立,支持当地经济和产业发展,旗下全资控股或主导多个独立运作的投资平台。

2)成都高新区系国资GP:

成都高投:成都高新区国资下属,支撑高新区科技型中小企业创新创业发展,旗下拥有成都高科、高新发展(上市公司)两大独立运作投资平台;

天府国际生物城:又名国生资本,由高新区国资控股,专注投资生物医药方向。

3)成都其他区级单位下属投资平台

成都香投是成都新都区直属的投资平台;

成都天投是成都天府新区直属的投资平台;

成都空港创投是成都双流区下属的投资平台。

备注:本页统计成都本地GP在2020年1月至2023年5月期间,成都本地投资出手数量;因页面大小限制,此页只展示了在成都出手次数大于等于5次的机构,共25家。

数据来源:华兴整理,仅供参考

2020年以来,成都市创投政策、政府引导基金、与产业基金备受创投圈关注,多支母基金相继成立,以成都交子金控、成都高新区产业基金为代表的LP大手笔出资频现;作为近年来西部地区城市中大力发展创投产业的典范,成都正在持续通过母基金出资招引来推动当地半导体、医疗健康、信息产业的发展;

具体来看,2020年以来有近200只新设立的基金背后出现了成都国资LP的身影,并有超过50只基金最终募资规模都达到了10亿元以上;其中包括东方富海、智路资本、美团龙珠资本等市场化头部机构,也与建信投资、交银投资、中金资本、国泰君安、东证资本等大型金融机构GP开展广泛合作。

备注:本页统计在2020年1月至2023年5月期间,有成都国资LP出资、总募资规模超过8亿的非本地GP,共20个;数字单位:亿元人民币。

数据来源:华兴整理,仅供参考

整体来看,自2020年以来,在消费、企业服务、医疗三个赛道上,仍然是中金资本出手次数和领投比例都保持在较高水平;成都本地GP以国资背景为主,总体出手次数不多,在不同赛道也有各具特色的本地机构进行投资:

消费赛道:除中金外,美团龙珠借助特有的产业优势在该领域布局相当广泛,而本地GP中新希望作为民企投资的代表同样具有一定影响力;

企服赛道:成都本地GP的参与度不高,东方富海、中金资本、深圳高新投等GP的赛道影响力高于成都本地GP;

医疗赛道:作为成都当地重点扶持的产业之一,本地GP中,天府国际生物城/国生资本专注在该领域进行投资布局,另外中金资本、东方富海等GP在该赛道具备影响力。

而在泛硬科技的三个赛道上,除中金资本、东方富海外,深圳高新投也出手活跃,以上三家GP在泛硬科技赛道中的影响力均遥遥*;成都本地GP中,本地国资以及鼎兴量子、博源资本等也是重要参与方:

工业科技&先进制造赛道:中金资本等三家的赛道影响力较高,本地市场化GP中的苍海资本、鼎兴量子、新希望的领投比例高,其他国资GP包括成都创投、成都科创投等也都有一定出手;

新能源&新材料赛道:除中金资本等三家外,金石投资、建信投资在新能源新材料领域参与较多,本地GP出手相对较少;

集成电路赛道:中金资本等三家的赛道影响力高形成断层*,本地GP的成都高投与鼎兴量子出手也较为活跃,而专注于该领域投资的智路资本虽然出手数量不算多,但领投比例与投资规模都相较更高。

数据说明

1. 本次研究的范围、数据量级及口径、统计规则,等必要信息说明

研究城市本次研究聚焦10个地市,分别为:苏州、无锡、常州、杭州、广州、深圳、武汉、合肥、厦门、成都。

时间范围及数据量级本次研究由华兴IBD和华兴投资数据团队,根据市场公开数据、华兴历史数据收集信息、华兴内部研究资料等信息,整理分析而成。数据内容汇集了“2020年1月1日至2023年截至5月10日”时间范围内,所有中国私募股权市场投融资案例近60,000笔。各地市涉及的自2020年1月1日后新成立的基金6445支。

研究回答问题的数据口径说明

本土GP研究中,我们的统计口径为:基金管理人注册在本地的GP,并按照其在“2020年1月1日至2023年截至5月10日”的时间范围内,在本地出手的次数从高到低进行排序。各地市截取的“活跃本土GP”数量请参考各页面注释。

受本地资金支持的GP研究中,我们列示“当地各类LP出资的非本地GP集合”并将这些“非本地GP”按照其基金募资规模 & 2020年至今出手活跃度,两个维度进行综合排序。筛选出的GP按照其基金募资规模从高到底排序进行列示。各地市截取的“活跃非本土GP”数量请参考各页面注释。

各类GP在不同赛道影响力分析研究中,我们列示“活跃本土GP+活跃非本土GP”列表中的所有GP,并按照不同赛道进行划分,统计其自2020年以来的出手情况。

投资出手及领投统计规则项目投资数量(或下文所指的出手次数)我们统计标准为:“1个GP-1个项目-1轮融资”计为一笔投资。领投项目的认定标准为:该项目公开口径列示领投方为该GP,或项目本轮融资仅有该GP参与。

国资类型说明:本文所指国资机构类型为以下四类

*类:国央企,央企层面国有资本投资/运营公司,国有投资机构/国家战略性投资基金,等;

第二类:地方政府,政府直接出资做GP发起基金、金控平台,即地方国有资本投资/运营公司,等;

第三类:产业方,产业背景/科研院所国有投资机构/基金,比如:汽车系、能源系、航天系、通信运营商,等;

第四类:金融机构,银行、券商、保险、信托、AMC,等。

2. 本次研究聚焦赛道范围:消费、企业服务、医疗健康、新能源/新材料、工业科技/先进制造、集成电路产业链,涵盖范围如下: