A股年内最大IPO,将用99%的募集资金“理财”?

发布者:金融小镇网 发布时间:2023-08-30 16:08:35A股年内已上市的最大IPO(首次公开募股)华虹公司(688347.SH,1347.HK),近期发布的一则公告引发市场热议。

该公司日前宣布,将总额不超过210亿元的暂时闲置募集资金(含超额募集资金)进行现金管理,用于购买安全性高、流动性好的低风险现金管理产品(包括但不限协定存款、通知存款等存款产品)。上述资金使用期限自公司董事会审议通过之日起12个月内。

210亿元的现金管理规模,已经接近华虹公司科创板首发IPO的募资总额212.03亿元,其占比超99%。该公司原拟募资180亿元,超募32.03亿元。

为何刚募集资金就要进行闲置资金管理?华虹公司称,“由于募集资金投资项目建设需要一定周期,根据募集资金投资项目建设进度,现阶段募集资金在短期内出现暂时闲置的情况。公司本次授权暂时闲置募集资金进行现金管理的最高额度,非实际现金管理金额。”

8月7日,华虹公司在科创板上市首个交易日,表现平平。当日,公司收盘于53.06元/股,微涨2.04%。次日,华虹公司收盘于53.39元/股,微涨0.62%,盘中股价最低下探至51.01元/股,低于52元/股发行价。截至8月29日收盘,华虹公司股价为49.46元/股,处于破发状态。

证监会在8月18日“答记者问”中表示,接下来将“研究对于破发或破净的上市公司和行业,适当限制其融资活动,要求其提出改善市值的方案” 。8月27日,证监会发布“统筹一二级市场平衡,优化IPO、再融资监管安排”,其中明确,突出扶优限劣,对于存在破发、破净、经营业绩持续亏损、财务性投资比例偏高等情形的上市公司再融资,适当限制其融资间隔、融资规模。

对此,华虹公司回应《财经》表示,“近期,A股市场受到基本面、资金面、情绪面等多重因素影响,整体波动较大。公司将继续巩固已有特色工艺领域的优势,为境内外客户提供更优的产品性能与更高的产品质量。相信随着时间的推移,公司在资本市场的价格表现会回到合理区间之内。公司将根据公司经营发展情况,结合相关市场环境、融资时机、公司股价、未来产品技术路线、投资者利益等因素决定是否进行再融资。”

股价破发之后,公司推出了增持计划。8月29日,华虹公司发布间接控股股东华虹集团和高管增持A股股份计划公告。基于对公司未来发展的信心以及对公司长期投资价值的认可,华虹集团计划自2023年8月30日起六个月内,通过集中竞价方式增持公司股份金额5000万元至1亿元。同期,公司执行董事兼总裁唐均君等管理层,计划增持公司股份金额225万元至450万元。

拟用210亿元募集资金“理财”

8月25日,有投资者在华虹公司的互动平台上提问:“英伟达计划回购250亿美元股票并注销,贵司用募集的210亿元用来理财,请问董秘,你觉得这么做有利于贵司在该产业的发展吗?”

华虹公司回应:“该现金管理主要为协定存款,并不会用于理财产品的购买。由于募集资金投资项目建设需要一定周期,为提高募集资金使用效率,合理利用部分闲置募集资金,公司在确保不影响募集资金项目建设和使用、募集资金安全的情况下,增加公司的收益,为公司及股东获取更多回报。等一切手续完善以后会很快转投入项目子公司,保荐机构也会进行持续督导并跟踪。”

同行业可比公司中,与华虹公司类似,2023年5月登陆A股的晶合集成(688249.SH)也存在使用闲置募集资金进行现金管理的情况。晶合集成在6月发布公告称,为提高公司募集资金使用效率和收益,在不影响募集资金投资项目实施及确保募集资金安全的前提下,公司拟使用额度不超过50亿元闲置募集资金进行现金管理,拟购买安全性高、流动性好的保本型投资产品(包括但不限于购买结构性存款、大额存单、定期存款、通知存款、收益凭证等)。

资料显示,晶合集成A股首发募集资金总额为99.6亿元,上述拟用于现金管理的闲置募资上限占募资总额比例约为50.2%,但该数据低于华虹公司。

与上述两家公司不同的是,行业内可比公司中,2020年登陆A股的中芯国际(688981.SH、00981.HK)、华润微(688396.SH),在2020年至2022年,均不存在用闲置募集资金投资现金管理类产品的情况。

A股年内最大IPO

华虹公司上述首发募资金额,创年内科创板乃至整个A股市场的新高(已过会的先正达拟募资650亿元,但尚未发行)。Wind(万得)数据显示,截至8月25日,2023年以来57家首发科创板上市公司共计募资1326.44亿元。其中,华虹公司募集金额占比约为15.98%,位居首位,中芯集成-U(688469.SH)以110.72亿元的募资金额紧随其后。

华虹公司在IPO文件中并未回避高价发行问题,该公司提醒52元/股的发行价“对应2022年扣除非经常性损益前后孰低的摊薄后市盈率为34.71倍,高于同行业可比公司的同期平均市盈率,低于中证指数有限公司发布的发行人所处行业最近一个月平均静态市盈率,本次发行价格高于发行人(1347.HK)于7月20日在港交所的收盘价25.55港元/股,存在未来发行人股价下跌给投资者带来损失的风险” 。

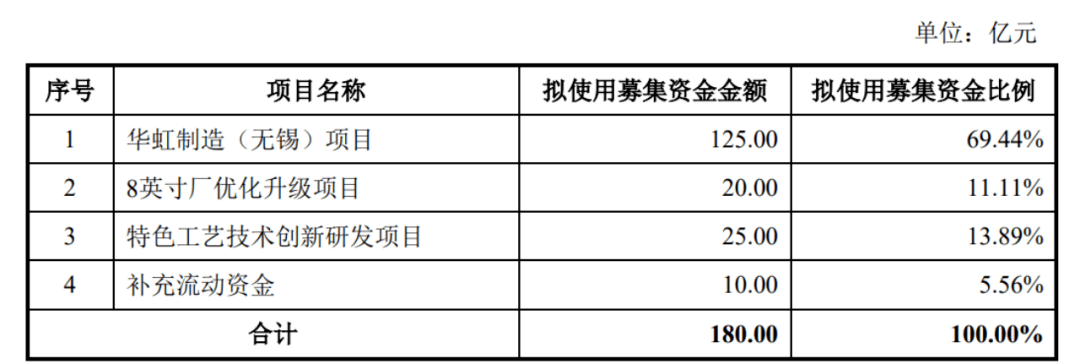

华虹公司首发募集资金中,125亿元拟用于华虹制造(无锡)项目,20亿元拟用于8英寸厂优化升级项目,25亿元拟用于特色工艺技术创新研发项目,10亿元用于补充流动资金。

表:华虹公司募集资金投向

(资料来源:公司招股书)

资料显示,华虹制造(无锡)项目计划建设一条投产后月产能达到8.3万片的12英寸特色工艺生产线,该项目预计总投资67亿美元。

“为适应市场变化和产品工艺提供的需求,公司需投入大量的资金来进行工艺的研发、人才的引进与产能的提升,面临较大的资金压力。”华虹公司谈及在A股发行股份时称,公司是港交所上市公司,缺乏在中国大陆的直接融资渠道。

于2014年登陆港交所的华虹公司,彼时首发募资约25.76亿港元。2018年,公司通过定增募资约31.22亿港元。

晶圆代工行业是资本密集型行业,产线建设和技术研发均需要大量的资金投入。随着下游需求的增长,晶圆代工行业迎来新能源汽车等行业升级带来的市场机遇,业内厂商加快市场拓展的策略,行业内公司纷纷募集资金。

2020年登陆科创板的中芯国际、华润微首发募集资金分别为532.3亿元、43.13亿元。其中,中芯国际首发募资中,180亿元用于“12英寸芯片SN1项目”,97.97亿元用于成熟工艺生产线建设,70亿元用于先进及成熟工艺研发项目储备资金。

具有合肥国资背景的晶合集成首发募资99.6亿元。其中,49亿元拟用于合肥晶合集成电路先进工艺研发项目,24.5亿元拟用于28纳米逻辑及OLED(有机发光二极管)芯片工艺平台研发项目。

2021年晶圆代工企业市场占有率全球排名中,台积电(2330.TW)、联华电子(2303.TW)、格罗方德(GFS.O)、中芯国际分居前四位,华虹公司位居第六。

受收入规模和毛利率同比均有所增长影响,2023年一季度,华虹公司营业收入同比增长14.9%至43.74亿元,归母净利润同比增长62.74%至10.44亿元。Wind数据显示,同期,中芯国际、华润微、晶合集成营业收入同比均出现下滑,三家公司归母净利润同比下降幅度均超35%。其中,晶合集成归母净利润同比下降125.28%。

目前全球晶圆代工技术已发展至较高水平,以台积电为代表的国际龙头企业已实现5nm(纳米)及以下工艺节点量产,联华电子、格罗方德等企业亦已将工艺节点推进至14nm及以下水平,而华虹公司目前工艺节点尚处于55nm的成熟制程范围,与国际龙头企业及先进工艺节点存在较大差距。