借力港交所,顺丰剑指全球前三?

发布者:金融小镇网 发布时间:2023-09-08 16:33:34不久前,顺丰开启港交所IPO进程,不出意外的话,顺丰即将成为快递行业首家“A+H”股上市公司。

目前,顺丰直接或间接控股4家上市公司,分别为嘉里物流、顺丰同城、顺丰房托,以及顺丰控股主体。

那么,顺丰为什么要在这个时候着急登录港交所呢?仅仅是为了上市融资么? 在IPO背后,顺丰有怎样的考量?

顺丰创始人王卫道出了其中的缘由,“顺丰最主要的目的是进入全球化资本,我们希望在未来能够用资本方式快速扩张。” “我们看到很多巨头都是快速扩张形成规模,顺丰要走的路也一样,需要一个国际化的资本平台。”

也就是说,顺丰之所以要在港交所IPO,最重要的原因,是要将港交所作为一个跳板,助推其全球化的业务布局。

01 国内物流市场告别高增长,全球化势在必行

在笔者看来,顺丰已经到了不得不大规模出海的时间段了。为什么这么说呢?让我们来仔细分析一下顺丰的业绩表现和业务结构。

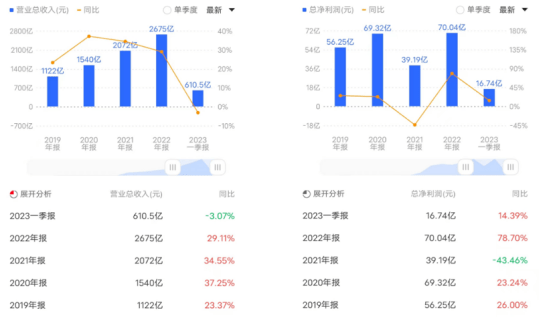

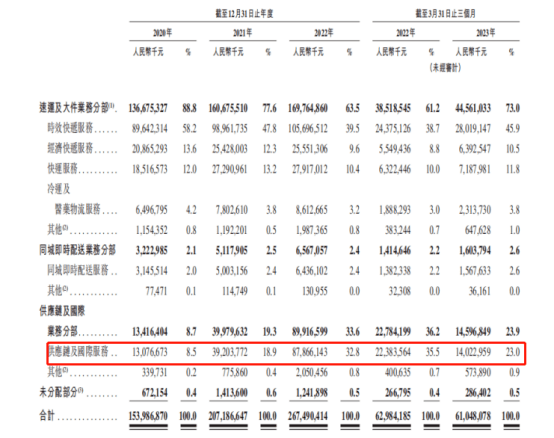

根据招股书的数据,过去三年,顺丰实现营收总额超6000亿元,分别为1539.87亿元、2071.87亿元以及2674.9亿元。

2021年和2022年同比增幅分别为34.5%和29.1%。今年一季度实现营收610.48亿元,同比下降3%。净利润分别为64.16亿元、43.82亿元和70.57亿元,2021年同比降幅为31.7%,2022年同比增幅为61%。今年一季度净利润为16.74亿元,同比增长13.3%。

顺丰近几年收入与利润情况 数据来源:同花顺

虽然今年一季度的业绩表现不好,但依据顺丰控股发布的2023年上半年业绩预告,其2023年上半年预计归属于上市公司股东的净利润为40.2亿-42.2亿元,同比增长60%-68%,扣除非经常性损益的净利润为35.4亿-37.4亿元,同比增长65%-74%。

从这些数据来看,顺丰的表现依然亮眼,业绩高增长的态势没被打断。

如果单从这些数据来看,顺丰的前景一片大好,应该深受资本市场追捧才对。

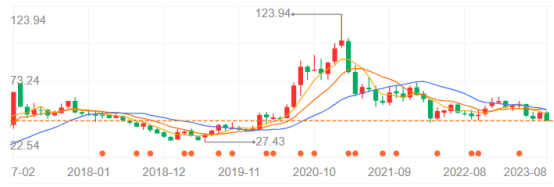

然而,事实却并不是这样,顺丰控股2017年正式借壳上市,巅峰市值超过5000亿,之后一路下滑,目前(2023年8月27日)市值2128亿,市值腰斩。

顺丰股价走势

是什么导致顺丰在资本市场失宠可呢?资本市场最看重的是市场预期,就目前的市值表现来看,市场对于顺丰未来一段时间还能否保持稳定增长,是持有很大疑问的。

问题出在哪?接下来,我们从宏观市场和顺丰的微观业务两个方面来进行剖析。

宏观市场层面,中国物流的高增长时代已经结束。

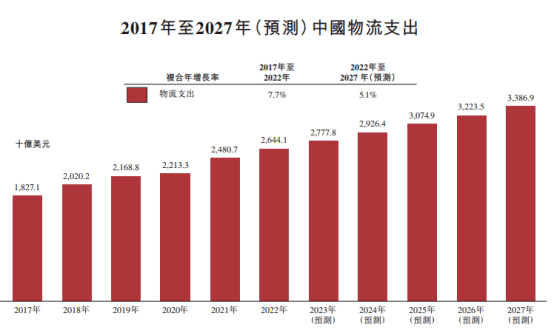

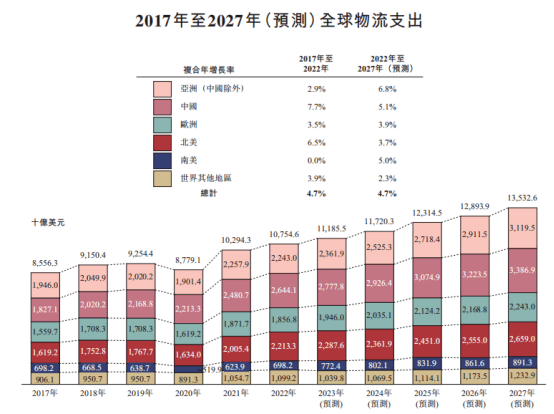

根据弗若斯特沙利文报告,中国物流支出总额从2017年的1.8万亿美元增至2022年的2.6万亿美元,复合年增长率为7.7%,预计2027年将进一步增至3.4万亿美元,2022年至2027年的复合年增长率为5.1%。

也就是说,中国的物流已经告别了高增长时代。我们知道,电商的繁荣,是驱动中国物流行业高速发展的重要动力,随着中国电商行业见顶,物流尤其是电商物流也将受到拖累。

按照年均5%的市场增速,显然无法支撑顺丰接下来的高速增长。

资料来源:国家统计局、国家发改委、国际货币基金组织及弗若斯特沙利文报告

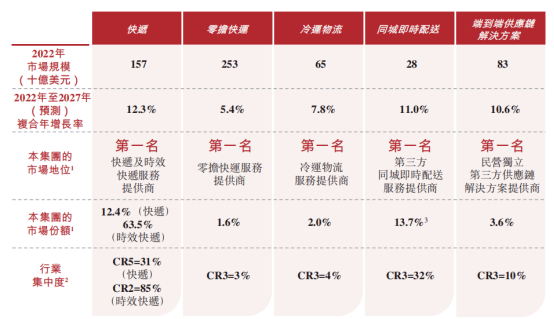

而且,从市场占比来看,顺丰已经成为中国物流市场当之无愧的第一,市场份额已经较高(物流是一个高度分散的市场)。

招股书显示,时效快递是顺丰快递服务中增长最快、利润最高的业务分部。

目前,顺丰的时效快递去年在中国的市场份额为63.5%,已经没有多少增长的空间了。

接下来,顺丰要靠在中国市场不断提升市占率来提升收入,难度将越来越大。

资料来源:弗若斯特沙利文报告

这就意味着,顺丰要想继续增长下去,就不能只盯着中国市场,必须走出去。

微观层面,顺丰近两年的增长,基本都是由国际业务驱动的。

整体上,顺丰近几年保持了高速增长态势。接下来,我们将拆分其业务结构,看看是什么在驱动顺丰的增长。

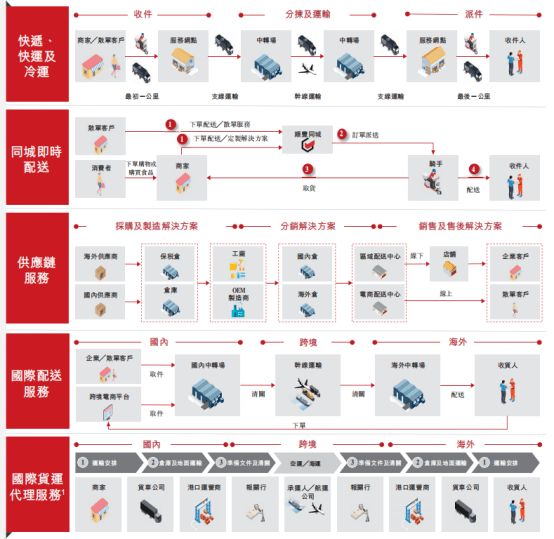

顺丰的核心业务分为三类,分别是速运及大件业务、同城即时配送业务、供应链及国际业务。

其中,速运及大件业务是顺丰的主体业务,收入占比超过70%。但是,这部分业务已经疲态渐显。该项业务2022年收入1697.6亿,相对于2021年的1606.7亿元,基本已经停止增长了。

而同城即时配送业务虽然在快速增长,但2022年其收入占比才2.4%,对整体收入影响不大。

反观供应链及国际业务,近三年的收入分别是131.2亿、399.8亿、899.2亿,每年都翻倍增长。近三年,这项业务的收入占比分别为8.7%、19.3%、33.6%。

至此,我们找到了顺丰的增长密码——供应链及国际业务。

顺丰的业务结构 数据来源:顺丰招股书

从顺丰的业务结构来看,其接下来要维持业绩增长,核心任务就是加大国际化,保持住国际业务的增长态势。

正如王卫所说,顺丰去港交所IPO,最主要的目的是进入全球资本市场,把港交所作为一个国际化的资本平台。

事实上,最好的国际化资本平台,无疑应该是美国的纽交所和纳斯达克,但以目前中美的强竞争关系,以及目前美国对中概股逐渐收紧的监管态势,去美国上市已经不是最佳选择了。

在这种情况下,港交所成为了顺丰进军全球市场的一个跳板。

02 剑指全球前三,顺丰还有不少短板要补

通过上面的分析可知,全球化(走出亚洲)对于顺丰而言,不再是一道选答题,而是一道必答题。王卫曾放言,顺丰要进入全球前三。那么,顺丰能成功么,难度有多大?

2022年,全球物流支出总额10.8万亿美元。2022年,亚洲地区物流支出总额4.9万亿美元,占全球物流支出的45.4%,预计2022年至2027年间复合年增长率为5.9%。

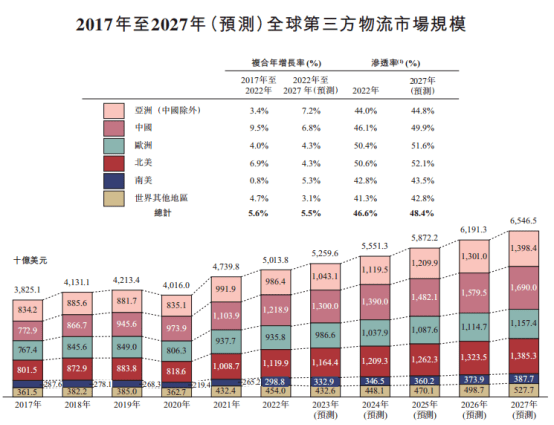

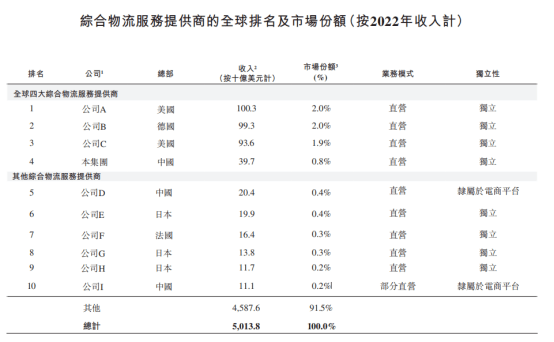

其中,中国是亚洲最大的物流市场,2022年占亚洲整体物流市场比例达54.1%,物流市场整体仍然高度分散,大多数第三方物流服务提供商规模仍较小,且专注于特定细分领域或特定国家或地区,全球仅有少数几家综合物流服务提供商具备提供全方位物流服务的能力。

按全球第三方物流支出计,全球四大综合物流服务提供商的市场份额由2013年的4.3%增至2022年的6.6%。

在这10年期间,全球第三方物流行业整体复合年增长率仅为2.6%,而全球四大综合物流服务提供商按收入计的复合年增长率达7.7%。

资料来源:中国国家统计局(「国家统计局」)、国际货币基金组织(「国际货币基金组织」)、世界银行及弗 若斯特沙利文报告

资料来源:国家统计局、国家发改委、国际货币基金组织、世界银行及弗若斯特沙利文报告

从这些数据来看,即使在全球市场,整个物流市场也将维持低速增长。而且,除了亚洲市场以外,规模最大就是欧洲和北美市场。

顺丰已经拿下亚洲(主要是中国市场),其下一步全球化扩展,核心就在于欧洲和北美市场。

从这个角度来看,顺丰全球化的成败,在于能否攻下欧洲和北美市场。

此外,顺丰的全球化,更多的是抢占第三方物流的存量市场,将直面UPS(美国)、FedEx(美国)和DHL(德国)等的竞争,抢占这几个巨头的市场份额。

根据弗若斯特沙利文报告,全球前三的物流巨头市场占比都在2%左右,而顺丰的市场占比为0.8%。也就是说,顺丰要进入全球前三,其收入规模至少要翻一倍才行。

对于顺丰而言,全球化的具体内涵是什么呢?

在亚洲市场,顺丰靠着中国市场成为亚洲第一,但在中国以外,虽然也有不小成就,但还不是当之无愧的第一。

在亚洲,日本三家物流公司的全球份额占比之和为0.9%,超过顺丰。也就是说,顺丰要完全拿下亚洲市场,也还有一场硬仗要打。

在夯实亚洲市场之后,顺丰接下来要啃的硬骨头是欧美市场,其竞争难度将进一步加大。

资料来源:弗若斯特沙利文报告

面对欧美物流巨头的竞争,顺丰有什么砝码呢?值得提出的是,由于中国发达的电商产业,物流行业在全球来看也足够卷。

因而,能够在中国市场脱颖而出的顺丰,也有在全球一战的勇气。

有一个关键指标可以说明这一情况,全球前三的物流巨头,虽然收入规模在顺丰两倍以上,但是其2022年的包裹数量却显著低于顺丰。也就是说,单从运送的包裹数来看,顺丰已经成为全球第一了。

当然,顺丰的业务主要在国内,而前三的物流巨头都高度国际化了,其跨国包裹的比例显著高于顺丰,单个包裹的运送难度和价值也更大,这也是他们能以更少的包裹量带来更大收入规模的原因。

资料来源:弗若斯特沙利文报告

单从包裹履约能力来看,顺丰与UPS、FedEx和DHL相比各有优劣。

某种程度上,顺丰已经具备一定的国际化能力。接下来,如果要规模化出海,考验的将是顺丰的“硬实力”,这也是顺丰的短板。

具体来看,要施行全球化战略,顺丰需要补上三个短板:人员、机队规模、海外仓储。

先来看人员情况。

截至2023年3月31日,顺丰在全球有15万员工。其中,中国有近12万员工,占76.6%;中国以外的亚洲市场有员工超3万人,占比21.8%;亚洲以外市场,只有员工2531人,占比才1.6%。

从这个人员结构可以显著的看出,顺丰已经深耕除中国外的亚洲市场(超3万人),但是在亚洲以外就基本没什么动作。如果要在欧美市场有大动作,首先要做的就是招兵买马,组建本土化的团队。

再来看货机规模。

开拓全球市场,一个重要的基础就是构建航空货运机队,尤其是跨国物流,货机更是不可或缺。

因此,货机数量某种程度上代表了国际物流公司的硬实力。

截至2023年3月31日,顺丰共运营全货机95架,其中自营飞机80架,包机15架。而另外三巨头,FedEx有684架,UPS有超500架,DHL有超191架。

顺丰的货机规模,虽然已经成为中国第一,但要在全球竞争,还需要进一步扩充机队规模。

根据顺丰的招股书,其目前开通的国际快递服务航线,主要覆盖新西兰、泰国、越南、韩国、马来西亚等,在欧洲、北美的存在感还很低。

需要指出的是,构建全球化的航空货运体系,不是有钱就可以了。

其中一个关键的阻碍,是取得运航空牌照,而主要航线时刻已分配予现有的货运航空公司,新进入者较难获得相关稀缺网络资源。这进一步增加了顺丰构建全球化航空货运体系的难度。

最后,我们来看看海外仓储。

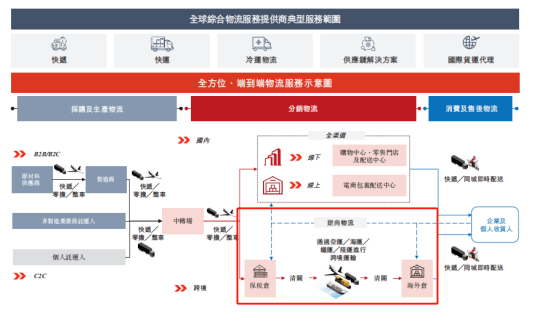

以下是全球综合物流服务商的业务,其中,跨境物流业务的核心就是通过货运机队将货物从国内保税仓运送到海外仓,再由海外仓进行下一步货运。

根据顺丰的招股书,截至2023年3月31日,顺丰在中国经营超过600座仓库,总面积超过730万平方米,海外仓库超过1400座,总面积超过300万平方米。这个数据看起来多,但放在全球市场来看,明显不足。

而且,顺丰没披露海外仓库的分布情况,可以预估,其在欧洲、北美的海外仓建设还很不足。

顺丰要想在欧美市场有所斩获,斥巨资构建海外仓储体系不可避免。然而,这对于顺丰的资金要求很高,这也是其此次港交所IPO融资的重要原因。

目前,UPS、FedEx和DHL等巨头已经构建了遍布全球的物流网络,包括位于核心地段的仓库及中转场。这是他们持续几十年投资才积累起来的物流体系,并非朝夕之功。

总之,国内市场见顶,顺丰要维持增长就必须以更大力度全球化,尤其是在欧美市场实现突破,这也是其致力于在港交所IPO的核心原因。

然而,从目前的竞争格局和实力对比情况来看,顺丰的全球化之路必然是艰难的。

要突破UPS、FedEx、DHL等巨头积累的竞争壁垒,顺丰还有很多功课需要补。

但无论怎样,顺丰的这份全球化雄心和勇气,都是值得尊敬和鼓励的。中国企业,已经到了规模化出海的时期了,希望顺丰能够成功,为后来者增加一些信心。