一级市场是怎样内卷的?

发布者:金融小镇网 发布时间:2023-06-09 14:49:20最近,一级市场内卷的话题在行业中引起热议,有好几篇文章提到“内卷”这个概念。不过,大体上都是在谈论GP之间竞争,大机构“全面优势”中小机构生存维艰。实际上,形容类似现象的概念,一直就有,只不过从前些年的“二八法则”、“马太效应”换成了当下更时髦的词“内卷”。

一级市场的“内卷”事实上存在并在愈演愈烈,而内卷的更深层次现象,也远不止大机构挤压中小机构生存空间这么简单。今天,我们就一起来聊聊,一级市场是怎样内卷的。

什么是内卷

“内卷”原本是一个生物学概念,后来被人类文化学家利福德·盖尔茨引申至社会学范畴,是指:人类社会在一个发展阶段达到某种确定的形式后,停滞不前或无法转化为另一种高级模式的现象。现在多被大家用来形容非理性的内部竞争或“被自愿”竞争的现象。

现在大家对于“内卷”的理解其实更接近于“内耗”一词。但实际上,内卷不是内耗。内耗往往是人为的选择,而内卷则更多的强调特定的社会发展阶段产生的非效率竞争。

当人类社会这个有限的集群发展到一定阶段时,可获取的资源范围不再扩大,而人的需求却不会立刻减少,这就导致了内部竞争变得剧烈,正所谓“求而不得,反求诸己”。人们对内激励提高竞争手段,以期在有限范围之内获得更优的竞争位势,这就是内卷的本质——竞争内部化。

而“内卷”作为一个偏学术的概念,却在当下被收录为网络热词,也集中的说明了大家的感同身受。实际上,全球都陷入低增长困境,传统的货币刺激效能越来越低。从互联网时代到移动互联网时代,背后是一波波由材料科技、信息技术等底层技术的街垒爆发,产生了大量的商业应用场景和社会需求。而当前,半导体、信息通信、材料技术、生物技术等等方面,已经陷入了发展瓶颈,人类只能“反求诸己”,开始内卷。

但“内卷”也并非像大家口中调侃的,是一个偏负面的词汇,内卷的现象,是一个历史阶段下,必然存在、无法避免的问题。虽然内卷意味着系统性效率的降低,但实际上也是在通过竞争产生的非效率量变来为未来的质变发展打下基础。

一级市场的内卷生态

“一级市场内卷化”这其实并不是一个新命题,大家的理解无非是“大机构挤压小机构的生存空间”。前些年,大家还把这种现象叫做“马太效应”“二八法则”,今年就换成了更时髦的“内卷”,无非是旧瓶装新药。如果只是这么理解,那“内卷”也不过只是一句抱怨,于解决问题无益。而实际上,一级市场的“内卷”已经远远超出了激烈竞争或者“打价格战抢项目”的范畴,而更多的是体现在整个投资的产业链条,开始向下游挤压生存空间。

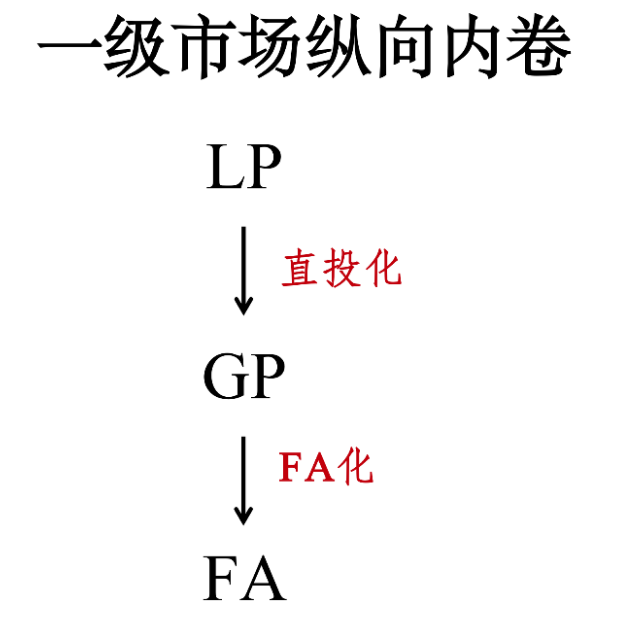

1、纵向内卷

纵向内卷,是指从投资的环节链条上产生的内卷现象。

从投资的链条上来看,机构LP作为生态位顶端,在募资难的环境下拥有绝对的优势。他们不仅仅掌握着资本,而且在机构化的发展过程中积累了大量的行业资源。他们拥有对GP的选择权,这就让GP不得不向其推荐项目或提供优质项目的跟投份额,以供其“掐尖”投资。随着LP的投资实践,其专业方面也逐渐加强,对项目也有了更加深度的认知,便可在不成建制设立直投团队的情况下,顺利完成跟投。既省去了中间环节和人员匹配,又能在短时间内获得更多回报。

这样一来,LP便抢占了很大一部分的直投市场而且是“掐尖”的直投市场,在跟投的进程中便与GP产生了竞争,这个场景其实就是谈了很多年的LP直投化。

而GP被投资链条顶端的LP内卷,往往知名的大机构受到的影响有限,这势必直接影响到中小GP。一部分募不到钱或者管理费和业绩收入并不那么高的GP,为了生存和效益只能“另谋生路”——去做FA。

早在2015年时,就一位位投资人聊起GP做FA的现象。他当即表示反对,他认为FA和GP存在利益冲突,既做FA又做GP,实际上就意味着把本属于基金的项目份额让出去了,这违背了受托责任和信义义务,是违反职业道德的行为。

但如今,大量GP的新基金面临募资困境,大量的末端小机构被渐渐淘汰。抛给GP的答案只有两个,要么散伙,要么想办法赚钱养团队。

在寒冬中挣扎的机构已无法顾及到道德层面,毕竟活着才是最重要的。

当GP去做了FA,那FA呢?FA就“黄昏了”。

纵观整个投资链条,LP通过直投挤压GP的生存空间,生存受阻的GP没办法去做FA,FA也越干越难甚至面临没活干,“内卷”的淋漓尽致,整个行业进入了非效率竞争环境。对于机构来讲也是如此,LP对GP降维打击,GP对FA降维打击,整个一级市场分工进一步模糊,信息进一步扁平,而交易效率却在降低,竞争成本又在提高。

2、横向内卷

横向内卷,是指GP之间的非效率竞争现象,也就是大家眼中的《活在高瓴红杉的阴影之下》。而GP之间的内卷,主要体现在以下四个方面:价格、投资阶段、赛道、管理人股权。

红杉、高瓴为代表的大机构,品牌知名度高、募资能力强。无论是从价格,还是资源等方面,都是小机构无法与之抗衡的。当一个创业者面对红杉高瓴们给出的更高的估值与融资额,而且又是大品牌加持,那其他机构还有什么机会呢?

短期来看,大机构保留自己的竞争优势无可厚非,但随着大机构管理规模AUM的增长,在一定程度上势必会摊平整体收益。大机构从项目端抢占资源,也会造成市场生态的单一化,对行业而言也不够高效。实际上,愿景基金就是一个很现实的例子。

2.阶段

阶段上,高瓴向前,红杉向后。GP巨头的野望和规模焦虑,让寄希望于差异化竞争的中小GP们生存空间一再被压缩。过去,某一个阶段的投资可能还能与某个强者掰掰手腕,现在面对着双强竞争,可能已经上不去牌桌。

3.赛道

近年,市场上不乏GP多元化发展的声音,大而全、小而精,成为普遍的论调。小而精的垂直类精品基金希望依仗自己在某一领域,某一环节,某一行业的局部优势,来找到自己的生存位。而现状却是,大而全吃掉了市场上绝大多数的钱。全行业覆盖,多团队共同发力,全赛道,高价格,“掐尖”投资,再辅以强大的品牌优势,已经逐步在消解“小而精”的垂直精品基金护城河,其赖以生存的局部优势,还能存在多久呢?

4.管理人股权

如今我们在不少黑马管理人里面会看到有红杉、高瓴等大机构、大产业方的身影。可以看到他们也开始通过入股的方式去获取更多的资源。虽然通过股权的结合能给小机构们带来一定的生存空间。但大机构们也在这个过程当中,获得了更庞大的信息和资源网络,未来,被入股的小GP,竞争空间进一步被压缩。

“内卷”带来了什么

一级市场与科技发展息息相关,当创新力量开始减弱,正态分布下值得投资的标的也会减少。对于GP而言只能将资金投入到有限的项目身上,在价格战和募资能力的驱动下,只能用钱去抢占市场份额,小GP逐渐丧失优势从而造成行业内卷。

在没有新技术的出现和大市场环境下,GP供给侧过剩让一级市场也无法容纳更多的GP。一级市场必然需要对GP进行机构性优化,行业洗牌实际上是内卷的一个好处。但令人担忧的是,当内卷愈发严重,具有局部优势的中小基金也随之凋亡。

但同时,内卷是个相对比较客观的过程,结构性出清一定是在优化整个行业。在淘汰的同时也倒逼着想要存活的机构逐渐的专业化。通过内卷,使GP完善自己的专业能力,小基金、垂直型基金、机会型基金不仅要拥有局部优势,而是要有一个全局性的基础能力,来应对一个高强度、全方位的竞争局面。也要求着GP们更多的去重视自己的受托责任与勤勉义务,来增强自己的品牌和信任度。

此外,内卷让行业出现了高频的对流,让一级市场更加扁平化。当生存空间变得越来越小,GP、LP、FA之间的界限也越来越模糊。一方面是产业链的调整和变化,另一方面扁平化的同时,也意味着产业链各个环节的模糊化,带来背后大量人才的变动和调整优化。

但需要警惕的是,长期的、高强度的内卷将扼杀行业差异性与多元化。当垄断形成并突破某个临界点,竞争机会被剥夺的时候,行业会将变成一潭死水——早期创业者议价权越来越低,上市前资本化严重,形成堰塞湖甚至常态化破发等问题。这实际上都与所谓的内卷有着极强的关系,长期来讲,是不利于行业发展的。

从行业长期的发展来看,GP的多元化和差异化生存,是保证创投市场创新发展活力的关键。在一级市场逐渐内卷的过程中,越发的扁平和同质,一方面降低行业效率,同时也在加深着行业的固化和创新能力的丧失。最后就形成“过去拼机会,现在拼募资”的行业格局。

毕竟投资是一个面向未来的事情,大家不要让内卷,丢了行业的未来。(金融小镇网整理自中基富海,作者:Eyan,仅作为传播更多新闻资讯,如有侵权,请联系客服删除)