中国并购市场最新动向

发布者:金融小镇网 发布时间:2024-03-27 16:13:2301

市场总况

交易总量同比增长4.7%,交易总规模近万亿

注册制全面实施以来,监管层对IPO市场的审核重点逐渐转移,从严审核、投融资平衡、强化监管执法、退市率等成为市场监管要点。2023年8月,证监会为促进资本市场投融资两端动态平衡,发布了《证监会统筹一二级市场平衡优化IPO、再融资监管安排》,阶段性收紧IPO及再融资节奏。与此同时,监管层通过政策安排进一步激发并购重组市场活力。2023年8月,证监会根据中央政治局会议精神提出了深化并购重组市场改革的具体措施,主要包括适当提高对轻资产科技型企业重组的估值包容性,支持优质科技创新企业通过并购重组做大做强;出台上市公司定向发行可转债购买资产的相关规则,丰富并购重组支付方式等。随后在2023年11月,证监会正式发布了《上市公司向特定对象发行可转换公司债券购买资产规则》,支持上市公司以定向可转债为支付工具实施重组,为并购交易提供更加灵活的利益博弈机制。

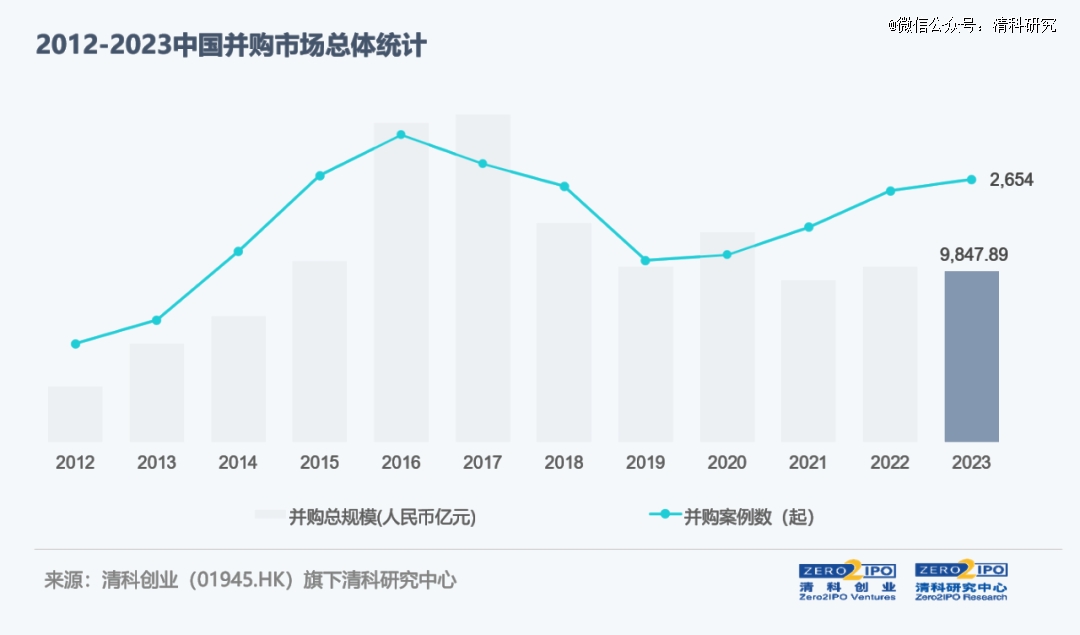

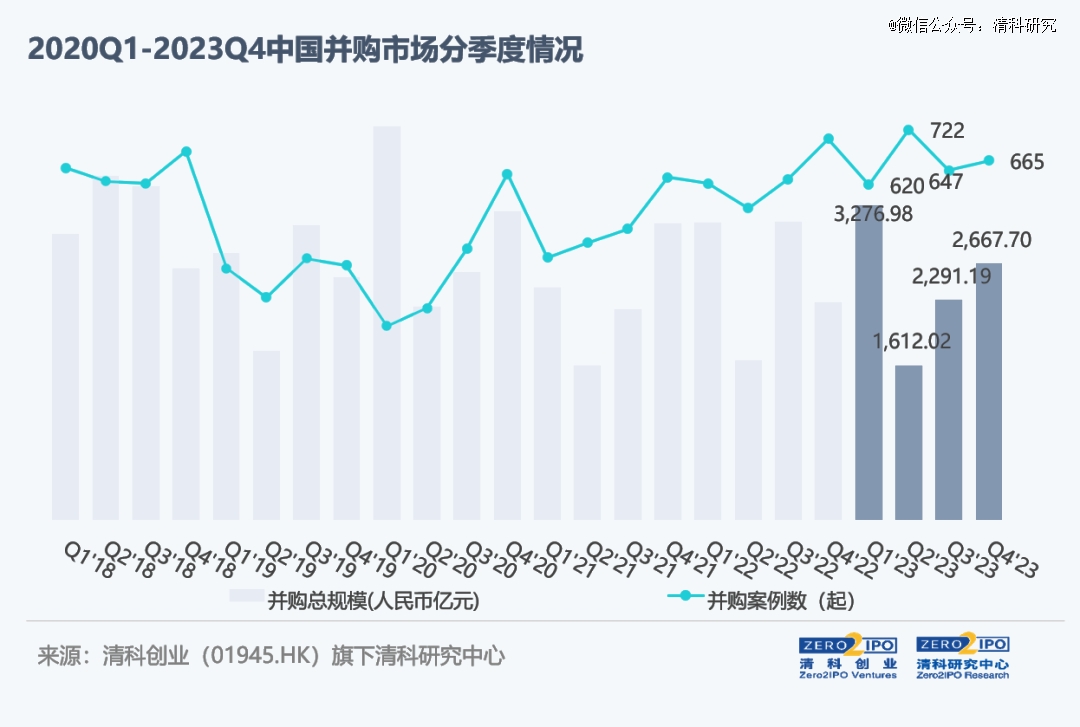

根据清科研究中心统计,2023年度中企参与的并购交易活跃度稳步提升,并购案例数总量2.654起,同比增长4.7%;涉及交易总金额近万亿,受上年大额案例波动影响同比略有下滑。从并购特点来看,以国央企资产优化整合、传统产业转型升级及中企国际化发展等为目的的并购交易是市场主要构成。季度趋势方面,从历史数据来看,中企参与并购交易呈现了较为明显的周期性特征,2023也年延续了该趋势。受春节假期影响,2023年*季度交易活跃度略有下滑,但到下半年交易总量与活跃度都持续稳步回升,其中第四季度中企参与的并购交易总量达665起,交易总规模达到2.667.70亿元人民币,分别环比增长2.8%、16.4%。

02

境内外市场

境内并购持续平稳,外资并购活跃度大幅提升

2023年国内经济持续恢复,同时A股并购重组政策迎来窗口期,2023年中企参与的国内并购交易总量达到2.492起,同比增长2.9%;但受小额案例增多影响交易总金额相比2022年度下降3.4%,达到8.633.28亿元人民币,交易数量及规模分别达到市场总量的93.9%、87.7%。从交易类型来看,境内交易以传统产业转型升级、国资企业深化改革为主;尤其近年来证监会大力推动央国企上市公司并购重组整合,鼓励国资企业将优质资产通过并购重组渠道注入上市公司以提升公司质量,国资企业发起并购交易持续活跃。

跨境并购方面,受外资并购活跃度提升推动,2023年度中企参与的跨境并购交易活跃度稳步回升。据统计,跨境并购交易总案例数达162起,涉及交易总金额达1.214.60亿元人民币,分别同比增长40.9%、2.0%。

其中境外并购交易数量达到83起,交易规模446.90亿元,分别同比增加3.8%、下降19.0%。从交易活跃度来看,中企加快了全球化的步伐,境外并购的主要对象为新加坡、美国、德国等地的生物技术/医疗健康、半导体、汽车、IT等先进技术以及能源矿产等资源类企业。其中,受地缘政治及全球技术相对优势逐渐转变影响,除欧美国家高新技术企业外,近年来中企收购新加坡、泰国等东南亚国家企业的案例显著增多,标的集中在半导体、生物医药、汽车等领域高新技术领域。如比亚迪电子(国际)有限公司收购新加坡消费电子产品零部件生产商Juno Newco Target Holdco Singapore Pte. Ltd.100%股权,进一步拓展了比亚迪电子客户与产品的边界,拓宽智能手机零部件业务,改善了比亚迪电子客户与产品结构。

外资并购方面,2023年度外资企业参与的中企并购案例共79起,同比增长125.7%,涉及交易金额767.70亿元。外资并购的并购方以港交所上市企业为主。近年来港交所对并购重组的监管规则相对内地更加灵活,且对于新经济、新消费及互联网相关公司包容性更高,港股上市公司通过收购内地优质企业提升公司整体竞争力并改善估值的案例不断增多,标的企业以生物技术、清洁技术、食品饮料、地产等项目为主。其中,地产企业近两年赴港上市频繁,港交所地产领域上市企业收购内地地产开发、物业管理项目增多,如大悦城地产收购耀耀禄建100%股权、合生创展集团收购博祯置业100%股权等均为今年港交所上市地产商收购内地房企典型案例。

03

行业分布

产业整合与升级、国企改革是驱动行业并购主要推动因素

随着传统产业升级及绿色低碳转型、国央企资产优化改革以及中企全球化资源整合类并购活动的不断深入,2023年度中企参与并购活动被收购企业标的主要集中在IT、生物医药、先进制造、化工原料及加工、半导体等高新技术领域。从并购交易规模来看,能源及矿产行业被并购企业总规模仍然最高,全年交易金额合计近3000亿人民币;此外,金融及半导体领域被并购总规模持续位居第二、第三的位置。以下为部分行业并购特点:

IT(243起,-2.0%;219.16亿元,-66.0%)行业2023年度并购案例数量和规模同比双降,其中交易规模受上年大额案例浮动影响下滑明显(2022年IT行业并购总金额因普丽盛142.68亿元人民币收购润泽科技100%股权而拉高);2023年度行业内所完成的并购交易案例主要集中在人工智能、网络工程设计、信息服务和智能解决方案等软件及服务领域。生物技术/医疗健康(239起,-19.0%;339.37亿元,-49.1%)行业的交易数量与规模同比降幅进一步扩大,生物医药、医药服务与医疗设备项目为行业热门并购标的。机械制造(233起,2.2%;391.21亿元,-57.6%)行业2023年度交易总量稳步增长2.2%,受大额案例波动影响,总交易规模同比下滑57.6%,并购交易类型主要为行业内的横向整合及行业上下游的整合。化工原料及加工(215起,9.1% ;671.47亿元,-9.1%)行业2023年度被并购标的总量有所提升,交易类型以行业内企业的资源整合及战略投资为主,标的类型以新材料、化工原料为主。在原材料市场结构向优发展态势下,新材料企业近年来备受化工加工企业青睐,被并购标的数量已占半成。半导体及电子设备(205起,-4.2%;915.12 亿元,-16.6%)行业2023年度并购交易活跃度有所下滑,同时受大额案例浮动影响交易规模同比下降幅度较大(2022年智广芯以549亿元人民币收购紫光集团100%股权整体拉升半导体行业并购总规模),行业内被并购标的主要集中在电子元件及组件、光电显示器等细分领域。能源及矿产(210起,-2.8%;2.948.19亿元,142.3%)2023年度行业被并购交易总规模同比增长迅猛,其中10亿元及以上交易规模的并购案例35起,这些大额并购交易主要围绕国资改革的资产优化整合、传统产业低碳转型及大型企业上下游的资源整合展开。其中最高交易金额案例为长江电力804.84亿元收购三峡金沙江云川水电。房地产(205起,91.6%;725.07亿元,76.9%)行业近年来整合加速,行业内并购交易数量及交易金额均大幅提升,主要交易类型为行业龙头地产公司整合收购区域性或中小型地产公司,如陆家嘴控股企业上半年以147.78亿元收购上海筠铭置业和上海德茗置业各80%股权后,第三季度又以48.76亿元收购东袤置业30%股权。此外,传统行业中农/林/牧/鱼(70起,37.3%;172.04亿元,62.9%)领域的并购活跃度提升明显,主要并购类型为上市公司通过横向或纵向收购业绩优良的资产标的,实现新业务拓展或市值管理的目标。

04

交易方式

受监管驱动,可转债支付方式或将缓解上市公司资金压力

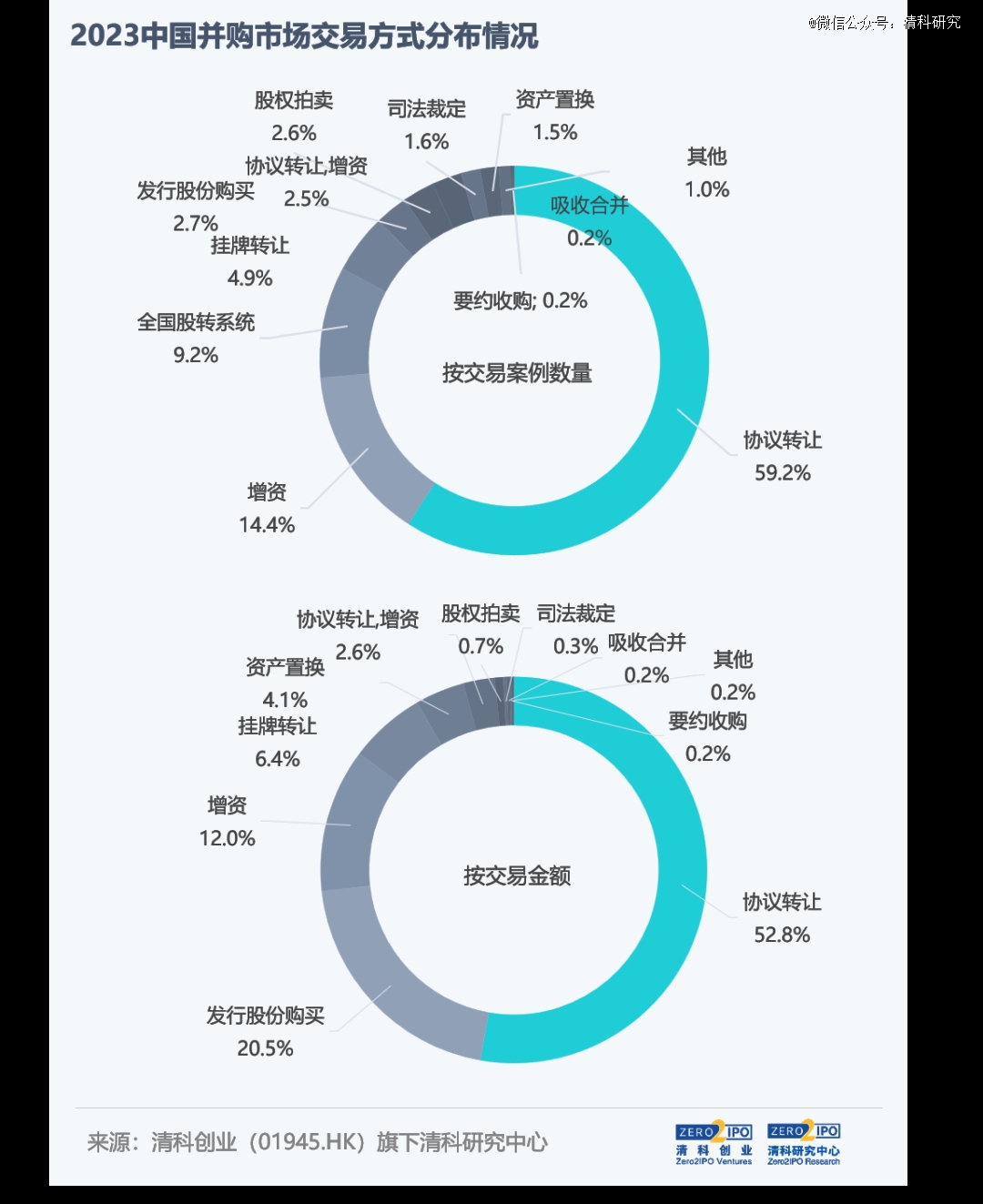

从交易数量来看,2023年中企并购案例主要通过协议转让、增资、股转系统转让三大交易方式进行,合计案例数量占比超八成。分市场来看,境内市场并购交易主要采用协议转让、增资、全国股转系统转让、发行股份购买等方式;而跨境并购约九成采用协议转让方式。此外,与2022年相比,2023年通过司法裁定及股权拍卖方式交易的并购案例达到112起,同比增长21.4%。

从交易规模来看,协议转让、增资、发行股份购买方式是交易金额最高的三种支付方式,总交易金额占比超八成。其中发行股份购买方式平均交易规模普遍较高,随着近年来监管层对A股并购重组政策措施的陆续落地,上市公司发行股份购买资产交易活跃度显著增长,2023年交易数量及交易金额分别同比增长8.3%、42.9%。

此外,值得注意,证监会于2023年11月17日发布《上市公司向特定对象发行可转换公司债券购买资产规则》后,上市公司以定向可转债为支付工具实施重组案例有望增多。2024年初,沪市已发行了定向可转债购买资产首单案例,思瑞浦以可转债加现金的支付方式收购了创芯微85.28%的股权,这一突破性政策手段实现了创芯微背后深创投、芯动能投资基金、创东方投资等十余家VC/PE机构的退出,是缓解股权投资基金退出压力的又一重要举措。总体而言,可转债支付方式将在缓解上市公司并购现金压力、降低大股东股权稀释风险的同时对并购交易提供了更加灵活的支付方式。