双GP私募基金备案实务要点!

发布者:金融小镇网 发布时间:2023-06-09 15:02:58有限合伙制私募基金由普通合伙人(GP)和有限合伙人(LP)组成,GP负责全部投资决策,对合伙企业债务承担无限连带责任;LP分享合伙收益,以其认缴的出资额为限对合伙企业债务承担有限责任,其传统架构为一名GP和若干名LP组成。随着私募股权市场的蓬勃发展,各式基金构造创新不断,以两名GP加上若干名LP构成的双GP模式愈发壮大。本文将会从“双GP”模式的架构出发,梳理双GP基金产品备案所需要注意的问题。

“双GP”架构产生的背景及动因

1、无牌照机构开展业务的“通道”需求

随着私募基金行业监管的日渐严格,私募基金管理人牌照申请门槛越来越高,管理人登记耗时周期也在不断拉长。一些掌握资源或有项目需求的机构,在短期内无法取得牌照的前提下,亟需借助其他已登记的私募基金管理人的资质,通过与其合作的方式共同设立双GP有限合伙型私募基金开展业务,在这种模式下,持牌机构只扮演“通道”的角色,而无牌照的机构则可以借此较快完成基金的募集和项目投资。

2、LP参与基金管理事务的需求

依照相关的规定,基金的LP仅能作为基金的投资人获得基金的收益分配,但在基金的实际运营过程中,部分出资规模较大的强势LP更希望自己可以参与到基金的管理事务中来,从而监督GP对于基金的运作,并一定程度上避免因GP投资能力及退出能力较弱而对自身的投资本金及利益所造成的风险,因此强势的LP会指派其关联方担任GP,构成双GP模式。

3、LP参与管理人收益分配的需求

在当前私募基金募资艰难的行业大背景下,即使部分GP巨头主动降低管理费比例,LP对GP收取管理费过高一直存在一定的疑虑和不满,认为其一定程度上侵蚀了自身的利益。因此此类LP不但希望能参与基金管理事务,甚至还希望参与管理费、管理人超额收益的分配,以提升投资回报。

4、机构间合作共赢的需求

当前,国内股权投资市场资金不断涌入,优质项目估值日益上涨,投资市场竞争加剧,在投资机构之间,各机构在资金渠道和项目资源上拥有不同的资源和优势,在管理架构、对外投资和风险控制方面也各有所长,在双方存在真实的合作共赢需求的前提下,若形成科学的双GP合作管理机制,则可能实现私募基金的利益最大化;而在产业资源公司和投资机构之间,通过双GP模式合作,可以快速切入产业、获取优质项目,两个GP在基金的募、管、投、退等方面各自发挥资源和优势,降低投资的决策周期及调研成本,还可以保证有效投资的持续性,降低管理风险。

“双GP”合伙基金架构

1、双GP单牌照模式

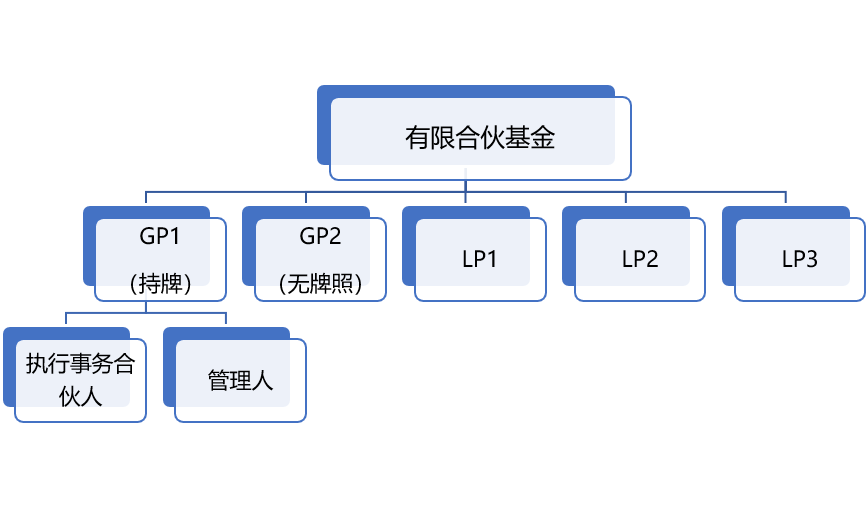

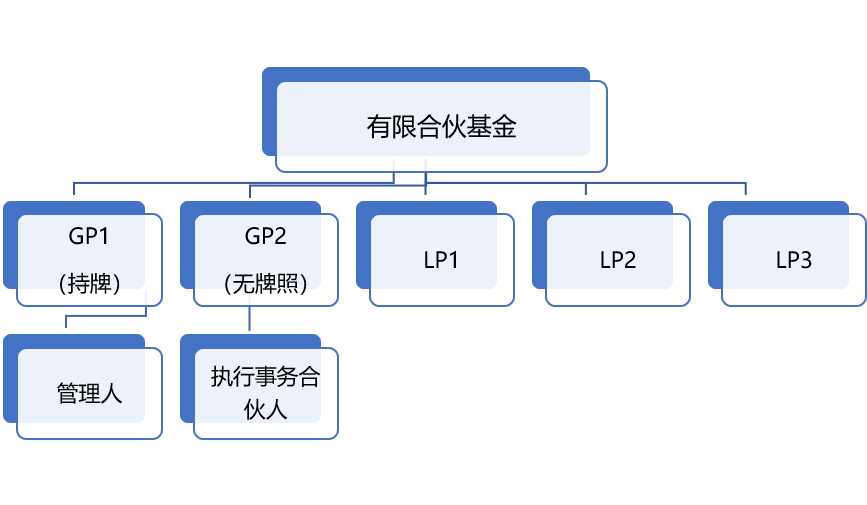

该模式由两名GP以及若干LP组成,其中一名GP具备私募基金管理人牌照,另一名GP则不具备相应牌照,其结构如下图所示:

(1)持牌GP担任基金的管理人、执行事务合伙人的情形

(2)持牌GP担任基金的管理人,非持牌GP担任执行事务合伙人的情形

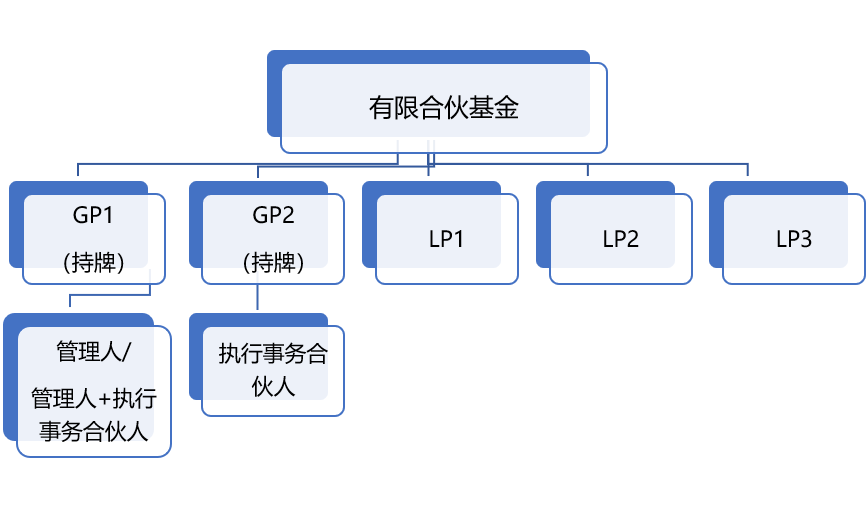

2、双GP双牌照模式

该模式下两名GP均具有管理人资格,双方择一担任基金的管理人。需要注意的是,基金业协会于2016年4月18日发布的《私募投资基金合同指引1号》(契约型私募基金合同内容与格式指引)第二十二条规定:“存在两个以上(含两个)管理人共同管理私募基金的,所有管理人对投资者承担连带责任。管理人之间的责任划分由基金合同进行约定,合同未约定或约定不清的,各管理人按过错承担相应的责任。”该条款虽然认可了双管理人模式,但为了禁止部分管理人不承担无限连带责任发行产品或部分GP“借壳”发行产品的通道行为,协会早于2019年8月就在AMBERS系统中的管理人信息填报一栏取消了多个管理人信息填报,已备案的基金也无法新增其他管理人,该举措意味着双管理人模式已不再可行。

协会口径看双GP模式备案中需要注意的问题

1、持牌GP是否需要满足合格投资者的条件?

据检索及协会咨询答复,对于持牌管理人而言,其根据《私募投资基金监督管理暂行办法》可以直接被视为合格的机构投资者。

2、非持牌GP是否需要满足合格投资者条件?

据检索及协会咨询答复,对于非持牌GP,由于其并不属于《私募投资基金监督管理暂行办法》规定的“投资于所管理私募基金的私募基金管理人”,也不属于“视为合格投资者”的其他法定情形,因此该GP不能被当然豁免合格投资者的要求。

为此,无相应管理人牌照的GP应注意至少满足以下合格机构投资者要求:

(1)净资产至少人民币1000万元以上;

(2)认缴及首次实缴的有限合伙基金份额在人民币100万元以上。

对此,持牌GP即管理人则有相应的义务审查未持牌GP的合格投资者资格情况。

3、非持牌GP作为执行事务合伙人,其组织形式能否为有限合伙企业?

据检索,执行事务合伙人(GP)可以是有限合伙企业。实务中也存在较多案例,例如2016年6月,光大控股与IDG资本宣布合作设立200亿元产业并购基金,合作方式为光大控股下属机构——上海光控浦益股权投资管理有限公司与IDG资本 附属机构——和谐卓越投资中心(有限合伙)共同担任基金普通合伙人和管理人,且同时担任执行事务合伙人。

据协会咨询答复,协会目前对GP的组织形式并无特殊要求,但是如果GP为有限合伙企业,则对于其是否符合合格投资者的条件,需要进行穿透核查,即不仅需要未持牌GP本身符合合格投资者条件,其作为有限合伙企业的合伙人也应满足合格投资者的条件。如合伙人为机构的,其合格投资者条件上一问题已经有所涉及,此处不再赘述,如合伙人为自然人的,则其应该满足的合格投资者条件为(1)认缴出资额及首次实缴出资额不低于人民币100万元;(2)金融资产不低于300万元或者最近三年个人年均收入不低于50万元。

4、GP之间关于合伙事务的执行应如何划分?

首先,未持牌GP不能参与私募基金的募集活动。根据《私募投资基金募集行为管理办法》第二条的规定,除已登记的私募基金管理人以及基金销售机构,“其他任何机构和个人不得从事私募基金的募集活动”。

其次,未持牌GP参与私募基金的投资运作缺乏合法依据。《私募投资基金合同指引3号(合伙协议必备条款指引)》对合伙型基金的界定是,“由普通合伙人对合伙债务承担无限连带责任,由基金管理人具体负责投资运作的私募投资基金”。

据协会咨询答复,非持牌GP因无管理人牌照,因此不能参与基金的募投管退工作,上述工作内容只能由持牌的管理人GP承担,对于其他合伙事务的分配,协会并无明确要求。

我们理解,对于担任执行事务合伙人的非持牌GP而言,若获得参与执行部分合伙事务的授权,也应仅限于非基金管理事务,也即为合伙企业提供日常投资管理及运作服务、以及对管理人的投资管理活动进行监督,其对合伙企业执行合伙事务的责任与管理人对基金的管理责任应作出明确的分离。

5、双GP模式的私募股权投资基金能否投资上市公司?

《证券投资基金法》第94条规定:“非公开募集基金财产的证券投资,包括买卖公开发行的股份有限公司股票、债券、基金份额,以及国务院证券监督管理机构规定的其他证券及其衍生品种。”

《私募投资基金监督管理暂行办法》第2条:“私募基金财产的投资包括买卖股票、股权、债券、期货、期权、基金份额及投资合同约定的其他投资标的。”

基金业协会20181019答记者问:“私募股权投资基金是指投资包括未上市企业和已上市企业非公开发行和交易的普通股(含上市公司定向增发、大宗交易、协议转让等)、可转换为普通股的优先股和可转换债等的私募基金。”

协会咨询答复与上述答记者问内容一致,但协会工作人员强调,购买的股份对象仅能是“非公开发行和交易”的普通股,不能是二级市场的流通股,流通股仅能是证券投资基金的投资对象。

6、按照最新的备案须知,双GP基金的投资期限如何确定?

根据新版备案须知规定,私募投资基金应当约定明确的存续期。私募股权投资基金和私募资产配置基金约定的存续期不得少于5年,鼓励管理人设立存续期在7年及以上的私募股权投资基金。

据协会咨询答复,备案新规中要求的存续期不得少于5年,其中的存续期包括投资期及退出期,但不包括延长期。因此如某只双GP基金有5年的投资期和2年的退出期,则其存续期实为7年,符合协会的规定。但需要注意的是,如果某只双GP私募基金设立存续期为5年以上,但因市场等因素提前退出了,是否符合此处规定,协会并未给出明确的结论。

7、 非持牌GP是否可以委派投资决策委员会委员?

合伙型私募基金设立投资决策委员会是业内非常普遍的做法。LP强势时,其委派的投委会成员可以通过享有和行使一票否决权,从而对基金投资风险进行把控。

据协会咨询答复,协会并未对投决会的委员身份有明确的规定和限制。我们理解,投资决策委员会的职能是对合伙企业进行投资的一切事宜、投资决策及其他重大事项进行表决,非持牌GP委派的投委会成员在未占多数席位,且基金的投资决策委员会并未设置一票否决制的前提下,不能就此得出非持牌GP实际掌握基金投资决策权的结论,因此将该行为认定为非持牌GP违规参与基金管理的风险不大。

8、非持牌GP能否收取业绩报酬?

《合伙企业法》第六十七条规定,有限合伙企业由普通合伙人执行合伙事务;执行事务合伙人可以要求在合伙协议中确定执行事务的报酬及报酬提取方式。虽然执行事务合伙人有权获得执行事务的报酬,但该等报酬应仅对应其参与基金管理事务以外的其他合伙事务。基于前文所述,既然未持牌的GP参与基金募集、管理、运作存在合规性问题,那么,执行合伙事务的GP所获报酬不应包括根据投资人出资额为基数按比例提取的基金管理费。

《私募投资基金合同指引3号(合伙协议必备条款指引)》也明确提出合伙协议可以对执行事务合伙人执行事务的报酬(包括绩效分成)及报酬提取方式、利益冲突及关联交易等事项做出约定,因此非管理人的GP担任执行事务合伙人的,有权对合伙企业收取报酬,主要是为执行事务收取的服务费,而非管理费。

我们理解,对于基金管理费而言,无管理人资质的GP不宜参与提取,但此类GP参与基金超额收益(业绩报酬)的分配并无明文规定禁止,其存在一定程度的操作空间。在合伙协议有明确约定且投资人同意的情况下,分配给未登记为管理人的GP的合规性风险较小。

GP如果作为执行事务合伙人参与执行了部分非募集或管理业务,且就合伙企业债务承担的是无限责任,参与基金超额收益的分配具有一定的合理性。但是应注意基金管理人和非登记GP的分配的比例,非登记GP分配比例不应和基金管理人相等(特别是同时作为GP的管理人)或比基金管理人更高,协会可能会认为分配不合理明显有通道的嫌疑。

据协会咨询答复,在“双GP单牌照”模式下的合伙型基金产品中,无管理人资质的机构通过担任GP实现对基金的投资管理是与监管政策相悖的,无牌照的GP(包括执行事务合伙人)就应只是一个承担无限责任的投资者的身份。但“双GP单牌照”模式已经成为业内的惯常操作,基金业协会在目前基金备案层面对此并无明确否定的态度,并未明确规定非持牌GP不得收取绩效分成。但需要注意的是,不排除日后协会要求无牌照的GP不得收取业绩报酬或其他与基金运作及盈利能力挂钩的费用的可能性,因此不建议采取该种模式。(金融小镇网整理自金融法律评论与实务,仅作为传播更多新闻资讯,如有侵权,请联系客服删除)