投资基金向LP分配实物资产

发布者:金融小镇网 发布时间:2023-04-19 15:29:35在投资基金尚未完成从项目中变现退出、而LP希望退出投资基金但无法实现份额转让等情形下,各方可能会考虑投资基金直接将实物资产分配给LP的方案。投资基金所持资产通常为未上市企业的股权或者已上市公司的股票,本节分别针对两类资产的实物分配的操作要点予以介绍。

(一)上市公司股票的实物分配

目前市场上部分投资基金的存续期限已届满,但在现阶段出售上市股票并向LP进行收益分配,也许并非合适时点;此外,不同LP对于股票抛售策略也可能存在不同意见。为了满足不同投资人的需求,实现多元化退出通道,证监会于2022年7月8日宣布启动私募股权创投基金向投资者实物分配股票试点;基金业协会于2022年11月15日在资产管理业务综合报送平台发布了《关于接受私募股权创投基金向投资者实物分配股票试点申请材料的通知》。

2022年10月14日,证监会在其官方网站公布已原则同意上海临理投资合伙企业(有限合伙)的实物分配股票试点申请。截至本文完稿时,证监会或其他相关方均未公布具体分配方案等信息。

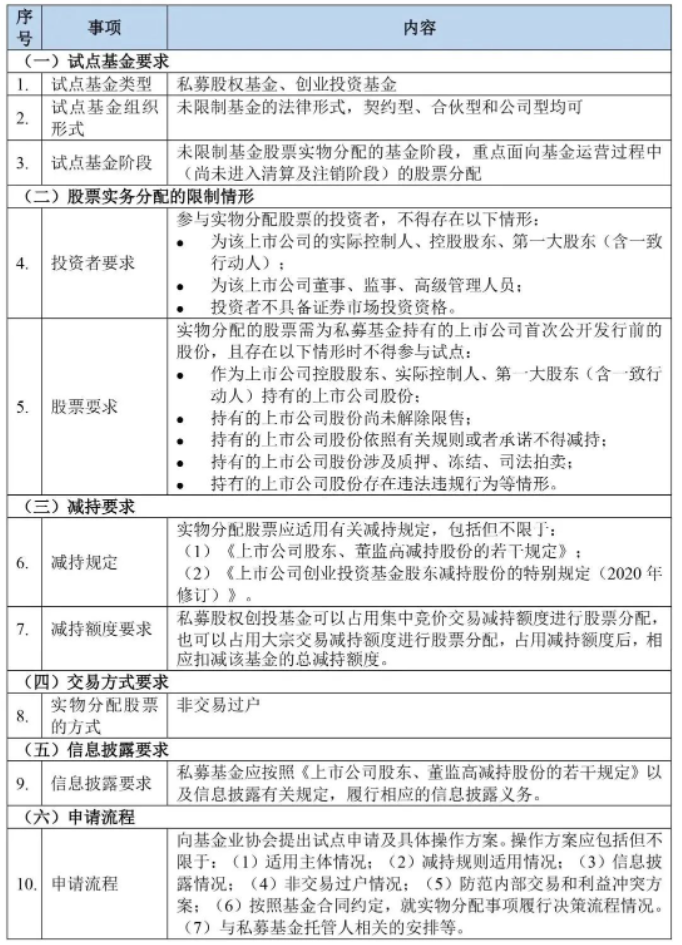

上市公司股票实物分配试点规则的具体要点如下:

(二)非上市公司股权的实物分配

如LP分配的实物资产为非上市公司股权,由于股权变现渠道有限、操作较为复杂等原因,除专项基金外,实务中往往较少采用,但也不时有基金管理人及投资者出于各种需求就相关操作向我们进行咨询。根据我们的经验,若基金拟对所持非上市股权进行实务分配的情形,在实际操作过程中主要关注点如下:

1.定价机制

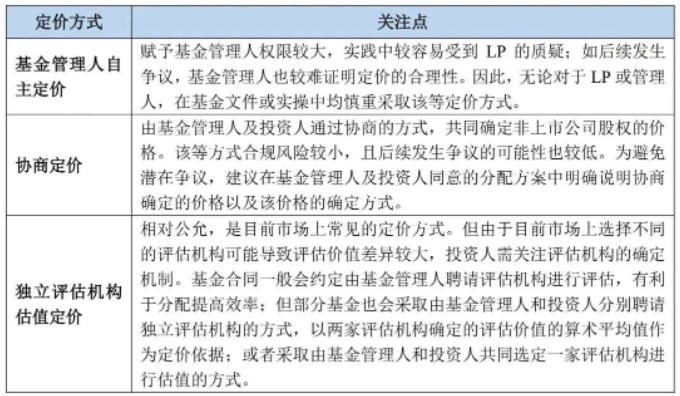

由于非上市公司股权不具备流通性,通常较难参照市场公允价值来定价。目前市场上比较常见的方式包括基金管理人自主定价、协商定价和独立评估机构估值定价等:

2.分配比例如何确定

在确定实物资产的价值后,基金管理人(或执行事务合伙人)将根据基金合同的约定或各方协商一致的分配方案对实物资产进行分配。

基金合同通常可约定基金管理人(或执行事务合伙人)向合伙人进行非现金分配时,视同对该等实物资产已经进行处置,根据确定的价值按照现金收入分配规定的原则和顺序进行分配。

对于不接受非现金分配的投资人,可预先在基金合同中约定、或者在分配时另行协商约定由基金管理人(或执行事务合伙人)代表该投资人在取得该等分配后变现相关资产,并根据基金管理人(或执行事务合伙人)与该投资人之间的约定将变现的收益支付给该投资人。

3.部分现金、部分实物分配的可行性

在实务中,在进行实物资产分配时,亦可能存在部分投资人接受非现金分配,部分投资人接受现金分配的特殊情况。在该等情况下,建议由基金管理人和相关投资人共同协商一致确认具体分配方案,对实物分配及现金分配的比例、获得实物分配投资人向获得现金分配投资人的现金补足(如接受现金分配投资人未足额取得基金合同项下应取得的收益)等做好安排,避免后续发生争议或存在不公平对待投资者的问题。该方式也有公开案例可参考:

根据盛科通信(预披露)于2022年7月公布的《发行人及保荐机构关于上市委会议意见落实函的回复》,2021年5月,盛科通信一有限合伙基金股东进入合伙协议约定的退出期,经合伙人大会决议,对一合伙人59.90%份额进行对应的项目股权分配,对其他合伙人合计40.10%份额对应的项目股权通过在北京产权交易所公开挂牌的方式进行转让出售变现并进行现金分配。

4.基金决策流程

投资基金向投资人分配非上市企业股权,通常需要根据基金合同的约定取得合伙人大会或顾问委员会(一般由LP委派)的决议通过。实务中,部分LP因内部审计及审批流程(如保险公司)等原因并不愿意获得实物资分配,通常会在投资时要求与基金管理人签署补充协议,要求基金管理人协助处置非上市企业股权后再向该等投资人进行分配。

由于非上市企业股权流动性较差,基金管理人是否能够成功处置股权存在不确定性,一般不建议在协议中将协助LP处置非上市企业股权作为管理人的强制性义务。如届时发生分配非上市企业股权的情形,建议管理人与LP提前协商具体处理方式,避免后续发生争议。

5.与被投企业相关的外部程序

除投资基金层面的决策流程外,分配非上市企业股权,对于被投企业而言系一项股权转让,还应根据公司法以及被投企业的章程等组织性文件,取得持有被投企业过半数或其他比例表决权的股东同意、其他股东放弃优先购买权等;若涉及国资监管等特殊情况,还需考虑与相关规则要求的衔接。

(三)实物资产分配的涉税要点

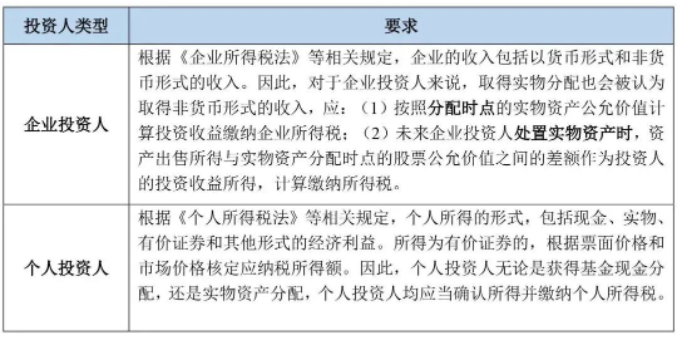

在实物资产分配的模式下,不同形式的投资人(企业投资人和个人投资人)在取得实物资产时点以及未来处置实物资产时点的税务影响有所不同。

1.所得税

虽然从税法规定上看,个人所得税缴纳有比较明确的约定,但在实践中,个人在未获得现金的情形下需先缴纳个人所得税,很可能会导致个人投资人对于实物分配方案的排斥。此外,个人投资人未来处置该等实物资产时如果出现市场价格下跌情况,在后续缺少退税机制的情况下,将导致个人额外承担税负成本。因此,针对个人投资人的实物分配个人所得税处理,建议届时与税务机关具体沟通纳税义务发生时点、递延纳税可行性等事宜。

2.增值税

增值税缴纳应仅适用于企业投资人。由于企业投资人对投资基金的投资原则上是非保本保收益的投资行为,因此我们理解企业投资人获得该实物资产分配应不涉及增值税。但是,对于股票而言,企业投资人未来减持股票时需要按照“金融商品转让”计算缴纳增值税。

结语

实务中,投资基金存在退出项目投资、转让基金份额、分配资产退出等等多种退出方式,无论采取何种退出方式,投资基金、基金管理人及投资人均需关注其中可能涉及的监管合规要求;如操作不当,后续可能会产生各种类型的司法争议及纠纷;同时,基金管理人及投资人可在基金募集时,有针对性地通盘考虑标的基金未来各种退出路径的可实现性,并在架构设计、协议条款中提前作出设计安排,为投资人的退出“保驾护航”,也使管理人自身投后管理和退出运作更加得心应手。

来源:北京英舜律师事务所