2021年度VC/PE机构退出回报率达到512%

发布者:金融小镇网 发布时间:2022-01-21 16:07:07第一部分

VC/PE市场募资分析

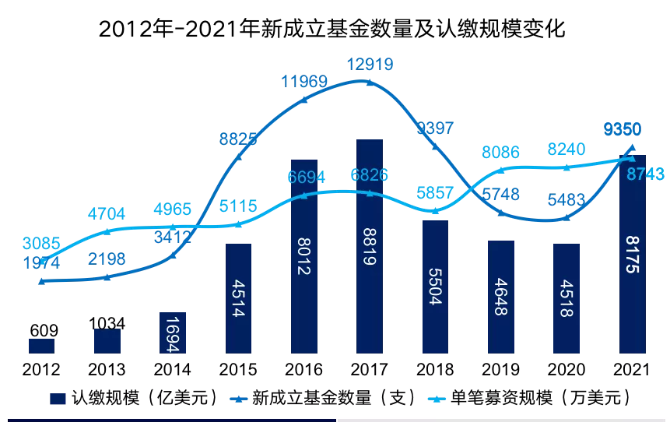

·2021新设基金反弹 整体数值大幅攀升

2021年VC/PE市场新成立基金共计9350支,同比上升70.53%,新成立基金数量自2018年资管新规实施起大幅下降,到2019年突如其来的疫情接近腰斩,2021年市场政策的稳定、我国疫情的良好控制等都促进了募资市场的快速回升。

2021年VC/PE市场新成立基金的认缴规模共计8175亿美元,同比上升80.95%,变化尤为显著,接近峰值。

2021年VC/PE市场新成立基金的单笔募资规模再度破峰,主要归因于更多的大额专题基金陆续成立,给市场起到了一定的推动作用。

纵观近十年数据,2014年之前我国募资市场仍处于起步阶段,虽基金数量及规模在逐年攀升,但进展缓慢。自2015年起,各大金融机构资管业务发展迅速,发展规模不断扩大,截至到2017年末即资管新规推出前,我国的资管规模已经达到了百万亿元,基金数量翻倍上升,新成立基金数量超万支,但过快的增速暴露出一些行业乱象,风险也在积聚。2018年,国家出台资管新规后,监管限制了各类资金的入场通道,VC/PE行业进入募资困难期。2019年爆发的新冠疫情让市场雪上加霜,2020年虽降幅有所减小但仍处于低谷。而2021年我过对于疫情的有效控制以及私募基金稳健发展,为增加直接融资、促进创新资本形成、支持科技创新和产业结构调整发挥的作用日益凸显。

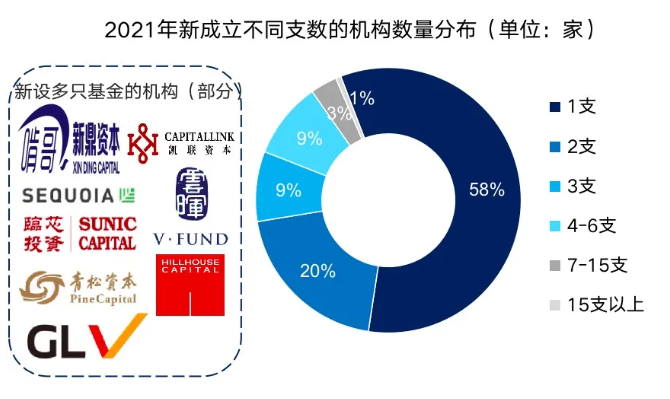

2021年,共计3938家机构参与新设基金,其中超四成机构设立多支基金,两成左右机构设立基金3支及以上。设立多支基金的机构包括新鼎资本、红杉中国、临芯投资等。

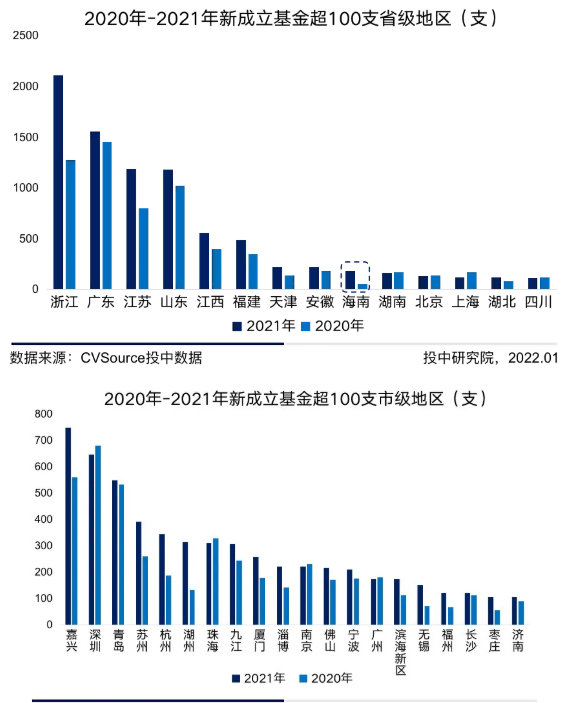

·新成立基金数量地区分布

2021年浙江省新设基金1846支,同比提升45%,广东省新设基金1432支,同比下降1%。

值得注意的是,本期海南省新成立基金大爆发,同比提升246%,主要归因于2021年6月底,海南自贸港“两个15%”税收优惠政策出台,另外,海南自贸港QFLP(合格境外有限合伙人)和QDLP(合格境内有限合伙人)政策的落地,对国内外基金从业者而言也有极强的吸引力。

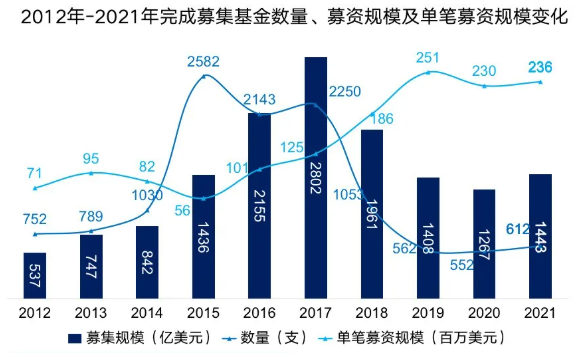

·完成募集基金整体数值小幅回升

2021年VC/PE市场完成募集基金共计612支,募集规模累计1443亿美元,同比小幅回升,对于资金的具体落实,市场仍然谨慎。

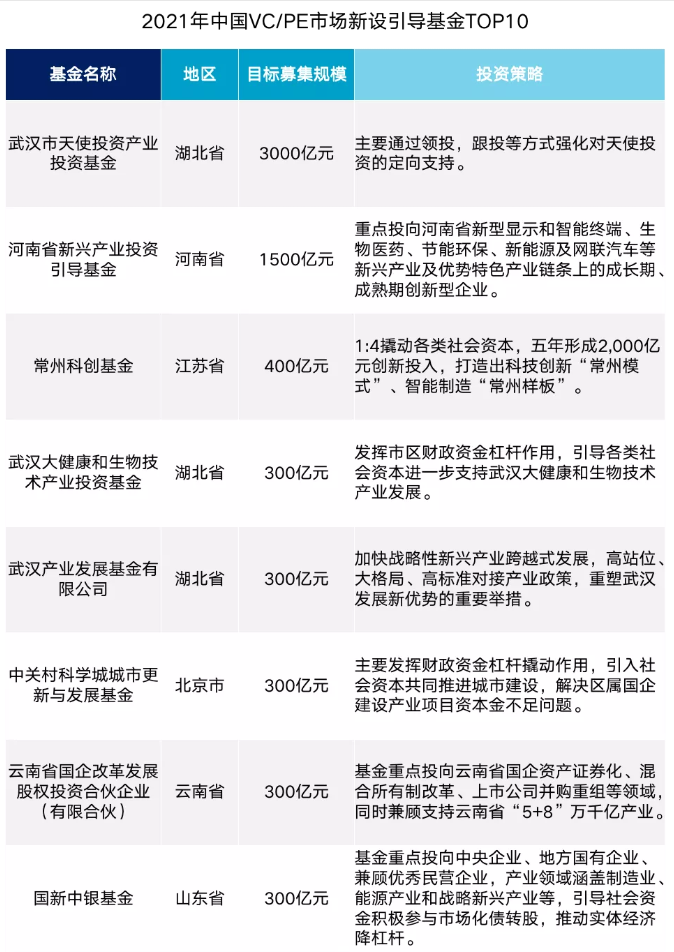

·引导基金主要集中于中部地区

2021年,引导基金新设数量显著上升,而基金规模前十位中,武汉市成立的引导基金占据三分之一,相比于2020年上海市四大基金,今年引导基金主要集中于中部地区,且募集规模大幅增加。

·2021年完成募集基金重点案例

2021年,普洛斯多支人民币基金和美元基金完成募集,最为突出,盈科资本、KKR等机构紧随其后。另外,凯辉基金旗下凯辉创新基金二期在年初以6.5亿欧元超募完成。

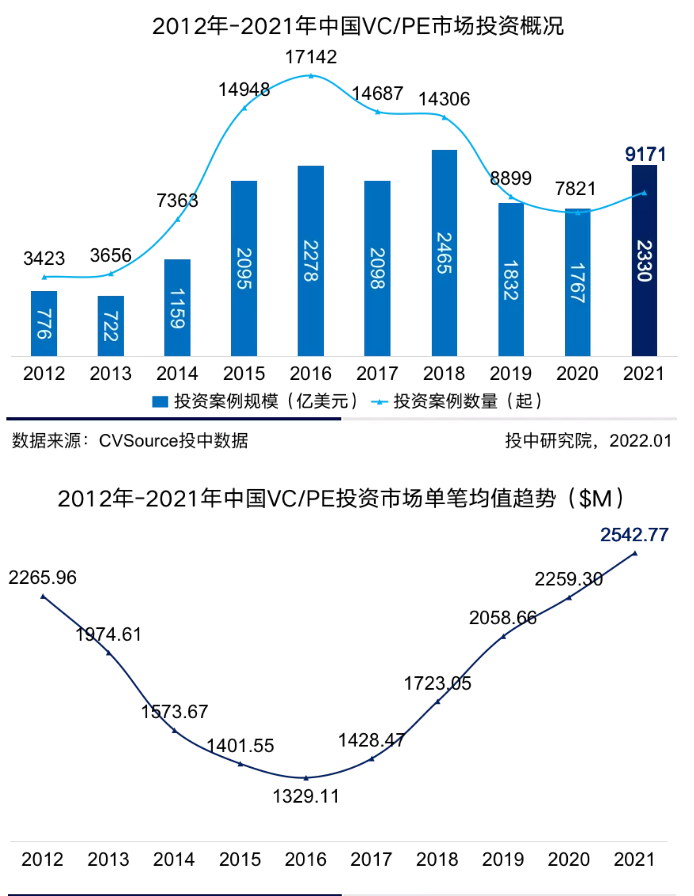

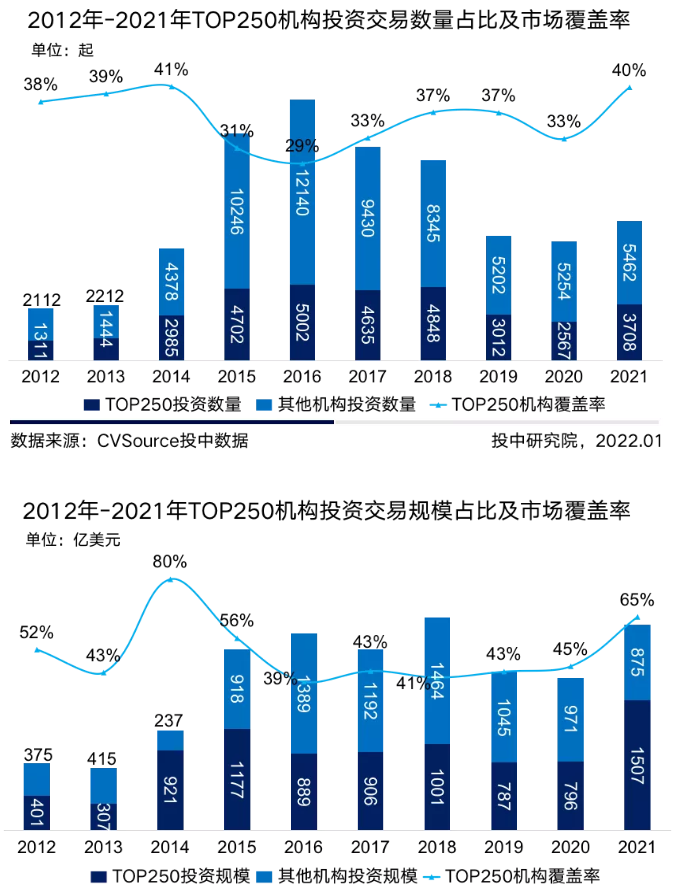

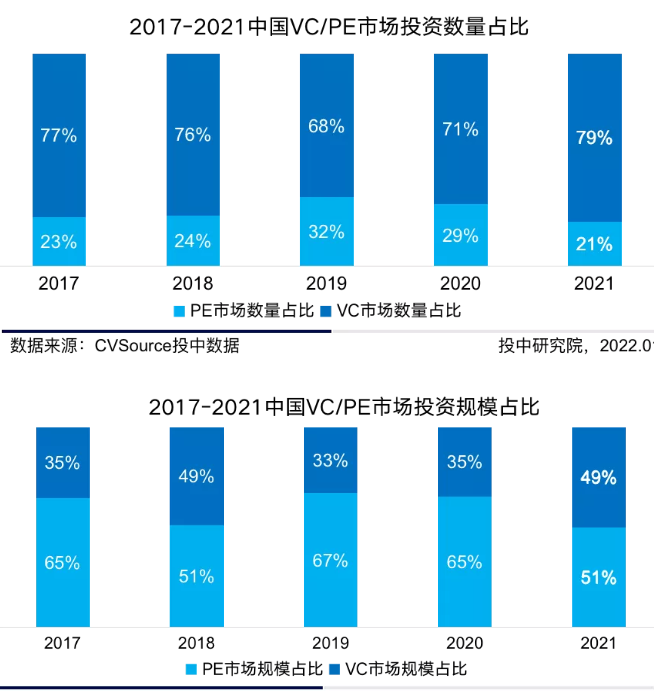

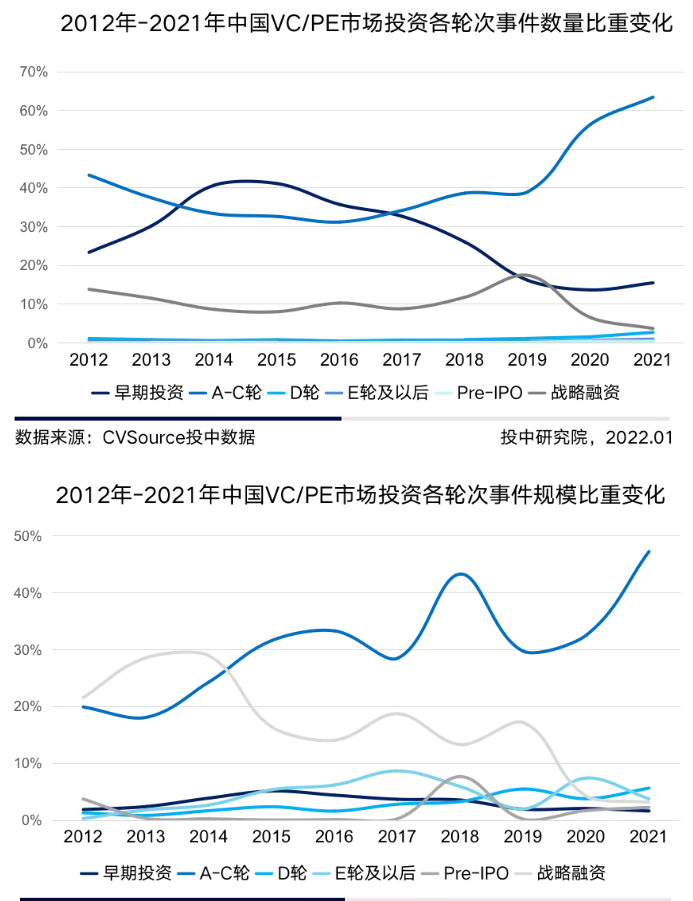

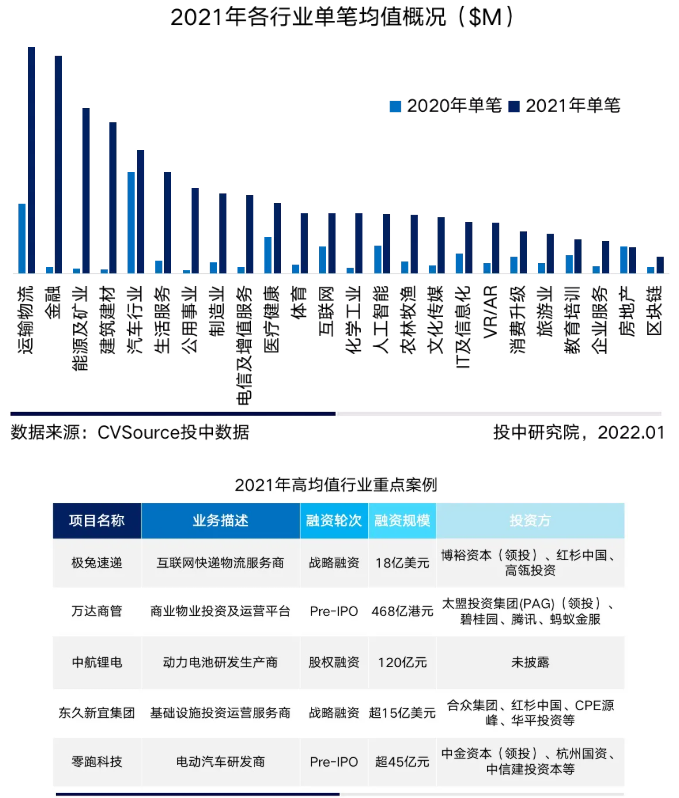

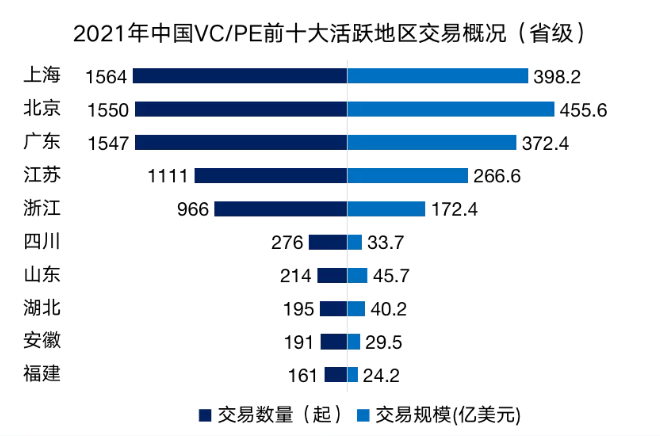

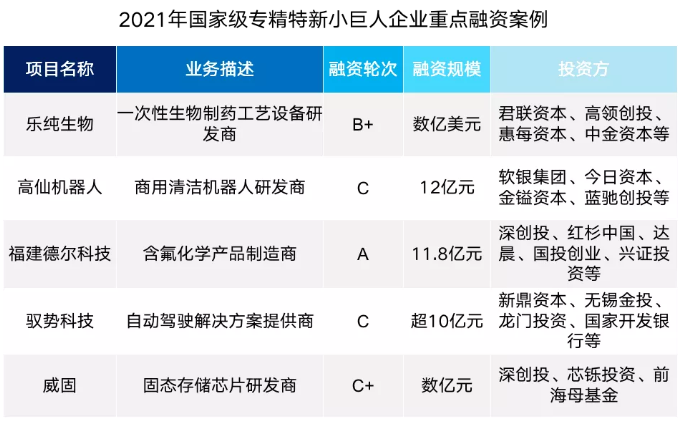

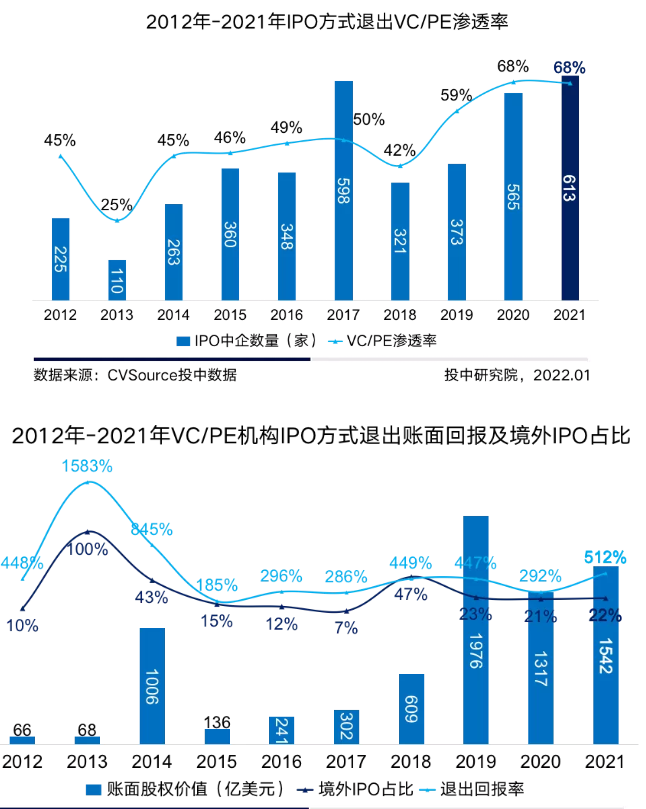

第二部分 VC/PE市场投资分析 ·VC/PE市场整体升温显著 2021年,投资案例数量9171起,同比上升17%,投资案例规模2330亿美元,市场整体回温显著。自2018年资管新规出台后,中国VC/PE市场整体呈下沉趋势,紧接而来的疫情,让资本寒冬再度持续,2021年在疫情的有效控制和政策的不断完善下,市场的紧张气氛逐渐缓解,资本出手愈发大方。 纵观近十年市场单笔均值,整体呈对钩走势,本期单笔均值达到2542.77万美元,同比提升13%。 ·超六成资金源于“TOP250”品牌旗下机构 2021年,“TOP250”旗下共计887个投资主体参与投资,与2020年712个投资主体同比提升25%,市场总投资主体6654个,头部机构占比11%;上述主体共计参与3708笔投资交易,占市场整体的40%;投资总规模为1507亿美元,占市场整体的65%。数据表明,市场上多数资金仍来源于较少的头部机构,超六成资金流向四成的项目,“募资难”对于小部分项目来说,仍然存在。 ·VC市场活跃度升高 交易规模占比达半成 2021年VC市场交易数量及规模均为近五年峰值,交易数量占VC/PE市场总数量的79%,交易规模占比为49%。本期VC市场投资均值为15.73百万美元。细分轮次下,A轮交易均值涨幅最高,同比提升32%。 ·创投市场持续升温 PE阶段走势平稳 2021年,从各轮次交易事件数量上不难发现,创投市场更为火热,在2020年达到最高值后,今年仍有所提升,涨势喜人,反观早期投资也有向好的趋势;PE阶段内,E轮及以后案例数量小幅上升,Pre-IPO交易数量持续平缓,战略融资数量有所下降。 ·运输物流投资均值最高 建材行业均值增幅最显著 2021年,大部分行业投资均值持续走高,尤其在运输物流、金融、能源、建筑建材、汽车等领域。其中,排除极兔速递、万达商管等超大额案例后,市场交易规模仍升温显著。在众多行业中,建筑建材行业涨幅最高。 在重点大额案例中,红杉中国本期出手次数最多,且两起案例行业跨度较大。 ·上海市投资最为活跃 专精特新企业更受头部机构关注 2021年中国VC/PE市场上海市最为活跃,产生交易案例数量1564起,北京市次之,而北京市交易规模以455.6亿美元同步领先全国。值得注意的是,投资市场分层显著,排名第六位的四川省在交易数量和规模上均与第五位的浙江省相差超一倍。 近年来,我国经济的高速发展,但专业化、精细化的企业仍然紧缺,在专精特新的政策引导下,众多企业都纷纷跟进,积极响应这一政策的号召。与此同时,多家头部机构参与其中,在支持小微企业的同时得到更多的回报,深创投、红杉中国、腾讯投资等出手最多。 第三部分 VC/PE机构IPO退出分析 ·2021年退出概况 2021年,共有613家中企实现IPO上市,其中415家上市公司身后有VC/PE机构背景,渗透率为68%,同比持平,仍处于近十年峰值。退出回报率达到512%,境外IPO占比同比持平。 近两年热度高涨的赴美IPO计划在下半年的多家企业安全审查一事后逐渐降温,国家加大对于上市公司的监管与审查制度,尤其是拥有行业基础信息的中国公司及供应链企业需要同时接受中美双方监管。 来源:超越J曲线

金融小镇网(www.financetown.com.cn)声明本网站所收集的部分公开资料来源于互联网,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,也不构成任何其他建议。金融小镇网|创投小镇网是中企报集团旗下金融园区综合资讯平台,汇聚各省市金融小镇/创投小镇发展动态,聚焦金融、创投、私募等热点资讯,服务金融类投资类企业,免费提供入驻咨询、优惠政策申请服务!